Antoni Garrido Torres ( The Conversation) | A lo largo de los dos primeros meses de 2024 los bancos Santander, BBVA, Caixabank, Sabadell, Bankinter, Unicaja y Abanca, que suponen el 80 % de los activos del sistema bancario español, han ido presentando sus informes financieros anuales.

Esa información muestra que esas siete entidades en su conjunto han obtenido (según cálculos propios) unos beneficios antes de impuestos de 40.139 millones de euros, un 22,8 % más que en 2022, que fue también un buen año ya que crecieron un 10,3 % respecto a 2021.

Por entidades, Abanca, Caixabank, Bankinter y Sabadell (por este orden) han alcanzado los mayores incrementos. En el extremo opuesto está Unicaja, que ha cerrado el año con peores resultados por el saneamiento de sus cuentas.

En términos relativos, las tres entidades más grandes (Santander, BBVA y Caixabank) siguen mostrando los mayores niveles de rentabilidad sobre activos (ROA por sus siglas en inglés) de las siete analizadas.

Mejoran los márgenes

No se puede generalizar a la hora de explicar los factores que están detrás del crecimiento de los beneficios por el distinto perímetro en el que operan (internacional, nacional o regional) y los también diferentes perfiles de especialización de las entidades.

No obstante, todos coinciden en señalar que la mejora de los resultados en el mercado español se explica, básicamente, por el aumento del margen de intereses. Esto es, la diferencia entre los productos (intereses que obtienen por la concesión de préstamos y la inversión en títulos de deuda) y los costes (intereses que pagan por captar recursos con los que llevar a cabo su actividad) financieros.

Este aumento en sus márgenes ha sido propiciado por las subidas de los tipos de interés implementadas por el BCE para combatir la inflación y que se han transmitido de forma desigual a las operaciones de activo y pasivo.

Beneficios ‘caídos del cielo’

Interesa destacar que una parte considerable de la mejora en el margen de intereses en 2023 refleja no tanto el (buen) desempeño de las entidades, sino el regalo que ha supuesto para ellas las sucesivas subidas del tipo de interés aprobadas por el BCE para combatir la inflación y que se han traducido en la subida del tipo de interés de la facilidad de depósito. Esto es, del interés que cobran los bancos por depositar en el BCE sus excedentes de liquidez.

En un contexto de suficiencia de recursos para satisfacer la demanda de crédito, las entidades bancarias españolas (y del resto de la eurozona) han incrementado sus reservas en el BCE y han obtenido a cambio una elevada rentabilidad sin riesgo alguno. No en vano, el epígrafe efectivo y depósitos en bancos centrales han pasado de suponer el 1,8 % del activo de los bancos españoles en 2005 a representar el 10,4 % en 2023.

Los mejores resultados

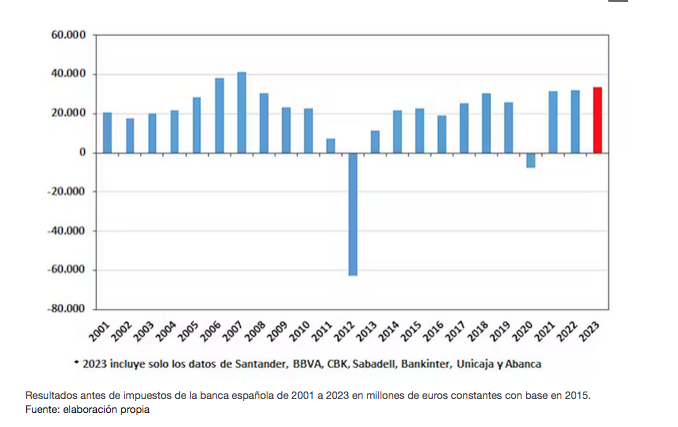

Volviendo a los resultados del ejercicio, el beneficio bruto (40 139 millones de euros) que han obtenido estos siete grupos bancarios supera ya al obtenido por todos los bancos españoles en los años anteriores de este siglo.

No obstante, basta deflactar los datos y expresarlos en euros constantes (sin considerar la inflación) para constatar que fue durante los años de apogeo de la burbuja inmobiliaria, y más concretamente en 2006 y 2007, cuando el beneficio del sistema bancario español ha sido más elevado.

Y ello pese a gestionar un menor volumen de activos y soportar mayores costes de estructura, ya que entonces eran mucho mayores tanto la red de sucursales como la dimensión de las plantillas bancarias.

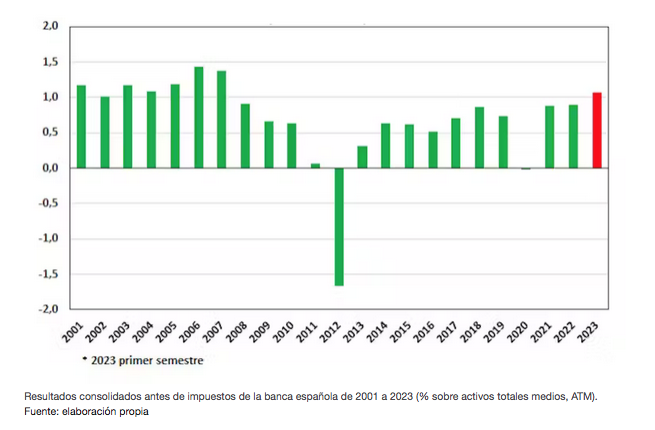

Si en lugar de expresar el beneficio en términos absolutos lo expresamos en términos relativos, es decir, en porcentaje de los activos gestionados, los beneficios obtenidos en 2023 por el conjunto del sistema bancario español (1,07 % BAI, beneficio antes de impuestos) distan asimismo de alcanzar los conseguidos en 2006 y 2007 (1,43 % y 1,37 % respectivamente).

Dividendos y bonus

Perdida la batalla por ser “los mejores resultados del siglo”, los resultados alcanzados por los bancos españoles en 2023 han sido, eso sí, los mejores de la última década.

Acorde con ello, los responsables de las entidades bancarias, en lugar de priorizar mejorar la solvencia de las entidades, se han apresurado a anunciar incrementos significativos en la retribución de sus accionistas, aumentando para ello el dividendo o poniendo en marcha programas de recompra de acciones. De la misma forma, y dado que una parte de su retribución es de carácter variable, han anunciado el pago de los correspondientes bonus a banqueros y bancarios.

Ahorradores y reguladores han sido, por contra, los perdedores y perjudicados por estas ganancias. Si no fuera porque una parte de los beneficios los ha generado el propio regulador se podría concluir afirmando:

“Es el mercado, amigo”.