Rob Lovelace (Capital Group) | Los inversores que han capeado la disrupción de los mercados durante 2020 conocen el valor de la paciencia frente a la adversidad. La brutal recesión y los mercados bajistas vinieron seguidos de la recuperación más rápida de la historia, con nuevos máximos históricos en los mercados de renta variable de EE.UU. durante el cuarto trimestre y en 2021.

Dado que la pandemia no se ha contenido, ¿deberían prepararse los inversores para una nueva montaña rusa este año? ¿Se han disparado demasiado rápido las acciones tecnológicas? ¿Volverá a superar la renta variable estadounidense al resto de mercados?

Rob Lovelace, que también es gestor de renta variable, responde a estas y otras preguntas en la siguiente entrevista:

¿Cuáles son, en su opinión, las perspectivas de los mercados de renta variable y la economía global en 2021?

Utilizo un marco tripartito que se centra en la COVID-19 y el problema de la salud pública, independientemente de la economía y al margen de los mercados de capitales. Obviamente, cada parte está vinculada con las demás en cierta medida, pero la gente asume que debería existir una relación causa-efecto directa y no siempre es así.

En primer lugar, en cuanto al problema de la salud, hay muchos países que atraviesan una situación muy delicada actualmente, pero las campañas de vacunación arrojan un rayo de esperanza. Por lo tanto, aunque creo que seguiremos viendo rebrotes en distintas regiones, deberíamos ser capaces de controlarlos de una manera más eficaz y tendrán un menor impacto en la economía.

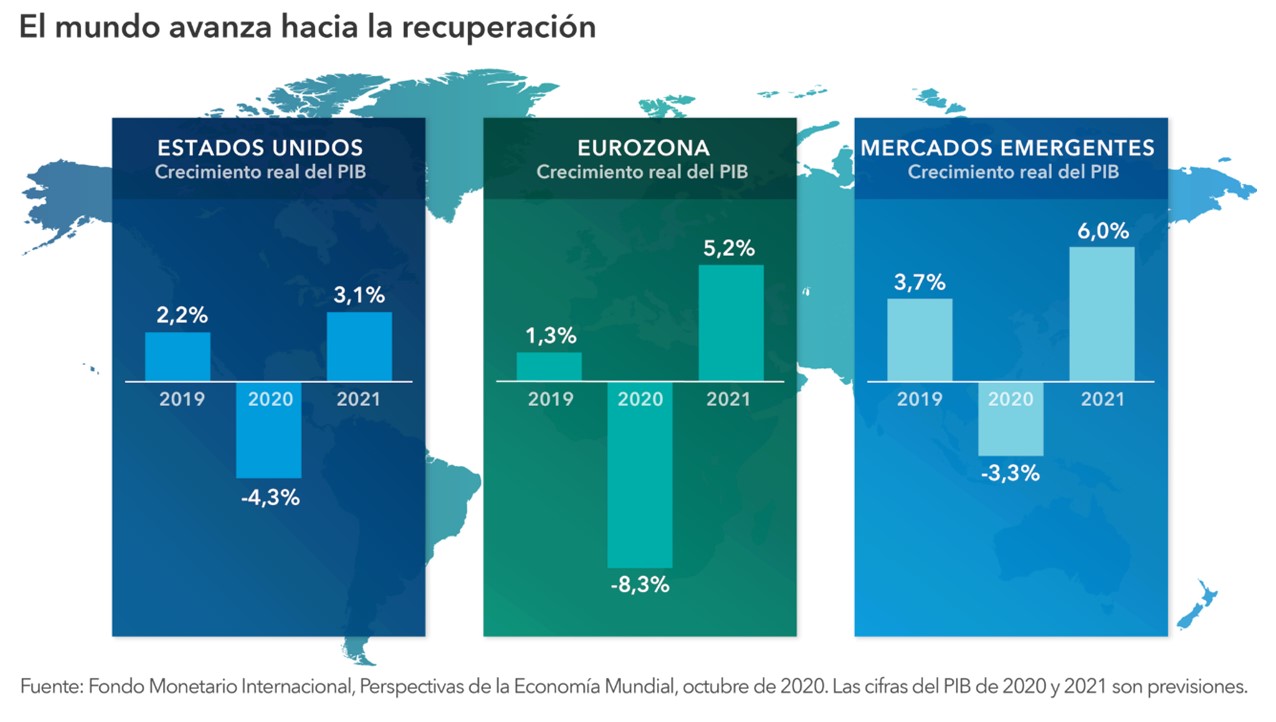

Por lo que respecta a los mercados de valores, la pasada primavera tocamos fondo y estamos observando indicios de recuperación en todas partes. EE.UU. y Europa han obtenido unos resultados relativamente buenos, y los mercados emergentes han hecho gala de una gran fortaleza, impulsados por China. Además, no es solo que la recuperación económica de este país sea sólida, sino que parece que el crecimiento será sostenible a largo plazo.

¿Cuáles son los principales factores que están disparando la renta variable durante la pandemia?

El ciclo de mercado ha sido único. Hemos vivido una de las caídas más rápidas de la historia seguida de una recuperación a una velocidad sin precedentes. Nunca se había visto algo parecido. Si le hubiéramos contado a alguien a principios del año pasado lo que estaba por venir, en cuanto a la COVID-19 y a la economía, nadie se habría creído que las acciones de EE.UU. subirían un 18% antes de acabar el año y que prácticamente todos los mercados del mundo se situarían en terreno positivo.

Esta fortaleza generalizada que estamos observando se debe a los esfuerzos coordinados en todo el mundo por respaldar los mercados y estimular la economía. Gran parte de ese estímulo ha ido a parar en los mercados de capitales, tanto de renta variable como de renta fija, y ese es uno de los principales motivos de la recuperación que estamos viendo ahora. Tipos de interés bajos y enormes estímulos; esa es la coyuntura principal y la razón por la que miro el futuro con optimismo, especialmente en lo que respecta a la economía.

Por otro lado, la pandemia ha hiperacelerado muchas tendencias que ya estaban en marcha desde antes. Lo que en otro momento hubiera llevado años de desarrollo y evolución ha ocurrido en cuestión de meses, ya nos refiramos a las nuevas formas de trabajar o a la digitalización de la vida diaria.

Durante la recesión de 2020, afirmó que estábamos atravesando un túnel, pero que podíamos ver la luz al final. ¿En qué punto del recorrido nos encontramos?

Sin duda, creo que estamos en la fase en que empezamos a salir del túnel, pero eso no significa que vaya a ser fácil. Puede que sigamos topándonos con algunos obstáculos importantes, sobre todo en el aspecto sanitario hasta que se vacune más gente. Sin embargo, para finales de 2021, en mi opinión, nos encontraremos inmersos en una recuperación constante generalizada. En el caso de los mercados, puede que la situación varíe ligeramente, puesto que ya han anticipado los beneficios de la vacuna y la recuperación. Por tanto, hay que elegir con mucho cuidado las compañías en las que se invierta y analizarlas con lupa. Preveo cierto grado de volatilidad, aunque no descarto que llegue a ser considerable, y seguro que habrá alguna que otra decepción. Sin embargo, es recomendable mantener las inversiones, ya que esperamos un periodo de crecimiento económico constante y real, como el que estamos viendo en China, aprovechando la reconfiguración de la economía gracias al rápido crecimiento de las compañías centradas en el mundo digital.

¿Seguirá EE.UU. superando a otros grandes mercados como ha ocurrido en la última década?

Ha sido una década extraordinaria. EE.UU. se ha beneficiado enormemente de un periodo de impresionante innovación tecnológica y sanitaria, y preveo que muchas de esas compañías continuarán cosechando buenos resultados. No obstante, estamos observando un cambio evidente hacia un patrón de beneficios más global. Existen grandes compañías en todo el mundo que se están aprovechando de esta misma dinámica.

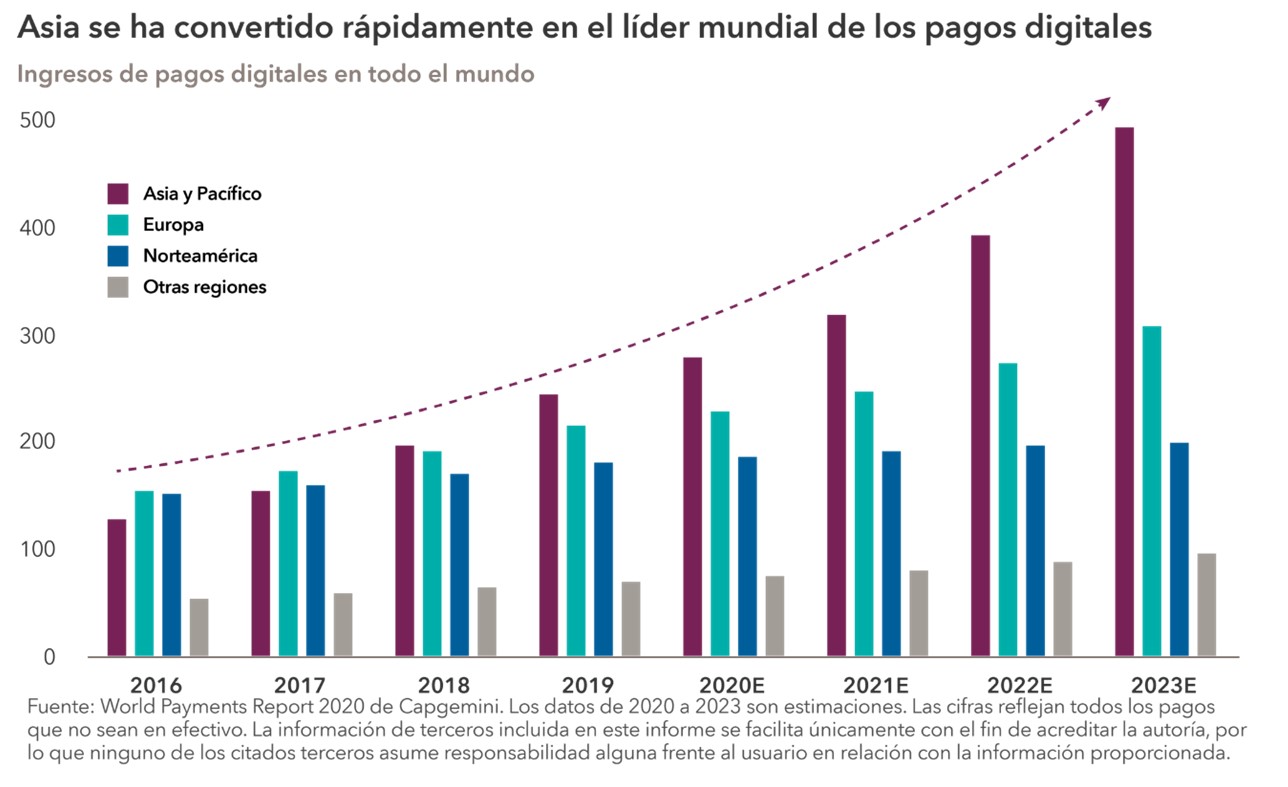

Por ejemplo, EE.UU. ha sido tradicionalmente el principal motor de la innovación, pero ahora están surgiendo líderes de tecnología de vanguardia en todo el mundo. Si nos fijamos en los volúmenes de pagos digitales, por ejemplo, esta tendencia ha sido especialmente llamativa en los mercados emergentes. Es decir, el mismo patrón que ha impulsado el mercado estadounidense durante la última década se está volviendo cada vez más global. Por eso es tan delicado hablar de la situación contraponiendo EE.UU. a otros países; no lo vemos de esa manera porque se trata de un marco global. Buscamos las mejores compañías del mundo, independientemente de su domicilio.

¿Qué temáticas de inversión cree que evolucionarán este año?

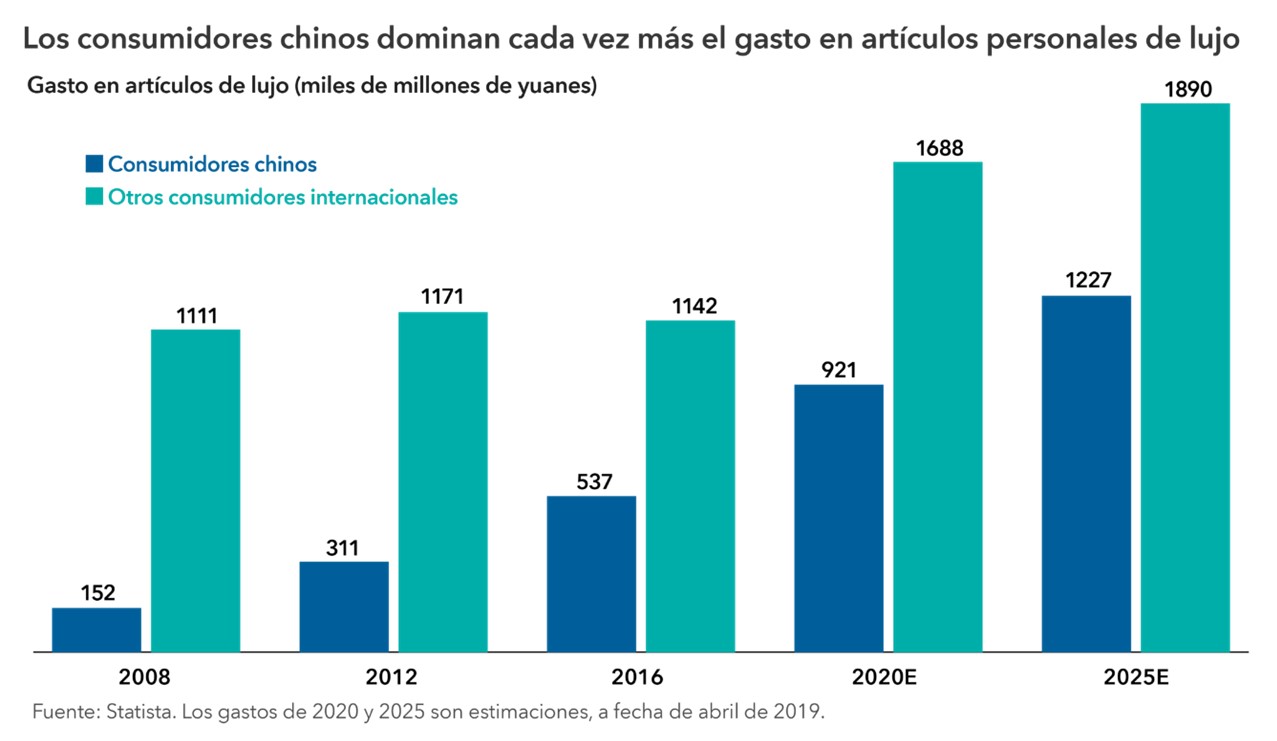

Me estoy centrando en la demanda acumulada. Creo que será una temática importante que brindará muchas oportunidades interesantes a corto plazo, por ejemplo, el segmento de los artículos de lujo. Actualmente, estamos advirtiendo una demanda sólida de bolsos de Louis Vuitton y otros artículos de lujo. Gran parte de esa demanda procede de China, puesto que, como he mencionado anteriormente, la economía china ya ha experimentado una fuerte recuperación.

Aparte, las conversaciones con destiladores y compañías de bebidas alcohólicas nos sugieren que su segmento también puede ser interesante. Cuando tienen la oportunidad de elegir, la gente prefiere comprar alcohol de calidad. Creo que piensan: «Con lo atroz que está siendo este momento, puestos a comprar whisky para mi casa, tiene que ser el mejor». Muchas compañías orientadas al consumidor nos están sorprendiendo con unos niveles de demanda sorprendentemente buenos y, por supuesto, casi todo lo relacionado con el mundo digital marcha sobre ruedas. En definitiva, creo que estas dos temáticas seguirán siendo relevantes para los inversores durante este año y en los años venideros.

Analicemos el panorama a largo plazo: ¿en qué aspectos cree que cambiará la vida en 2030?

Para mí, no se trata de una cuestión hipotética. Las carteras que gestiono tienen un periodo de participación medio de unos ocho años, por lo que me enfrento a ese enfoque de inversión. Es evidente que algunos aspectos han sufrido un cambio radical. Las oficinas y las reuniones tendrán un carácter híbrido, lo que creo que ofrece alternativas mejores a reservar vuelos para todos los asistentes a una gran conferencia. Así pues, la interacción digital será mucho mayor.

Pese a lo anterior, creo que también hemos aprendido a apreciar la importancia del contacto humano, ya que nos gusta vernos en persona para compartir ideas y mejorarnos mutuamente. Así que creo que veremos un mundo en el que volverán los viajes de negocios y volveremos a interaccionar mucho, pero creo que va a ser más intencional y planeado que antes.

Ahora todos estamos mucho más cómodos en el mundo digital. Algunos países como India se están deshaciendo de las monedas físicas; están adoptando medios de pagos digitales y cada vez tienen menos resistencia, porque nos hemos acostumbrado a un mundo en el que pagar con efectivo ya no es necesariamente la mejor opción. Tenemos una mentalidad distinta hoy en día.

También puede que parte del peso las ciudades más grandes de Norteamérica y Europa se desplace a las más pequeñas gracias a la expansión de la conectividad digital. Estamos analizando todos esos cambios y la forma en que afectarán a nuestras carteras. Considero que la presencia generalizada de la conectividad de alta velocidad cambiará de forma radical el panorama durante los próximos diez años.