Duncan Lamont (Schroders) | ¿Es buena idea invertir cuando el mercado está en máximos históricos? Déjate guiar por los datos: lee nuestro análisis de las rentabilidades de los últimos 100 años.

Tras sufrir una fuerte caída en abril, el mercado bursátil estadounidense se recuperó con más fuerza, alcanzando recientemente un nuevo máximo histórico. Esto ha provocado que muchos inversores se sientan nerviosos ante la posibilidad de una caída.

Muchos otros han depositado sus ahorros en efectivo, atraídos por los altos tipos de interés que se ofrecen. La idea de invertir ese efectivo cuando el mercado bursátil se encuentra en máximos históricos resulta incómoda. Pero, ¿debería ser así?

La conclusión de nuestro análisis de las rentabilidades del mercado bursátil desde 1926 es inequívoca: no.

En realidad, el mercado se encuentra en máximos históricos con más frecuencia de lo que se podría pensar. De los 1187 meses transcurridos desde enero de 1926, el mercado ha alcanzado máximos históricos en 363 de ellos, es decir, el 31% del tiempo.

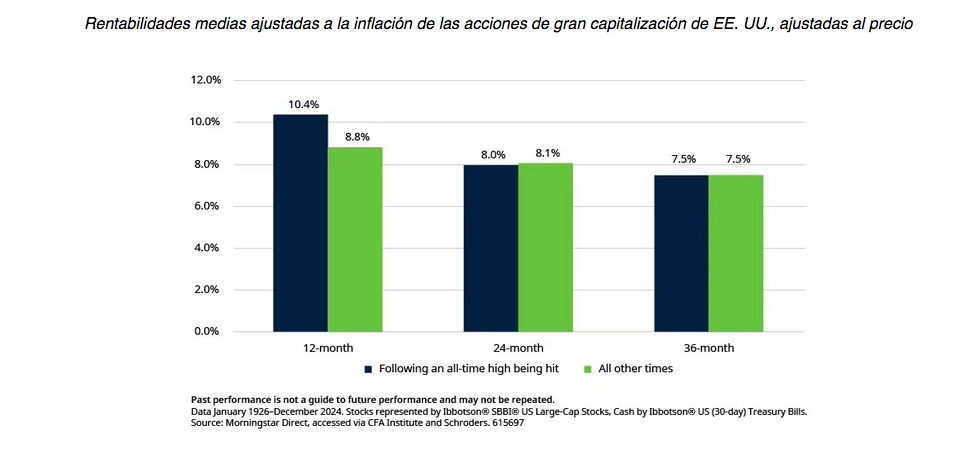

Y, de media, las rentabilidades a 12 meses tras alcanzar un máximo histórico han sido mejores que en otros momentos: un 10,4% por encima de la inflación, frente al 8,8% cuando el mercado no estaba en máximos. Las rentabilidades a dos o tres años han sido similares, independientemente de si el mercado estaba en máximos históricos o no (ver el siguiente gráfico).

Las rentabilidades han sido más altas si se invirtió cuando el mercado de valores estaba en su máximo histórico que cuando no lo estaba.

Las diferencias se acumulan con el tiempo

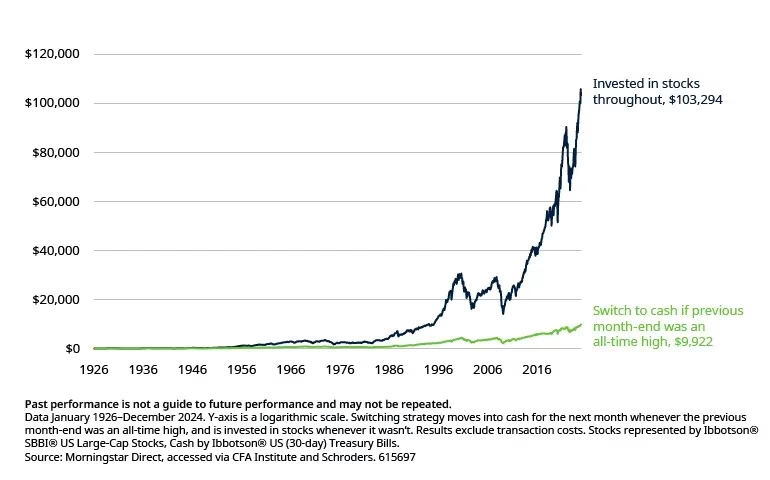

100 dólares invertidos en el mercado bursátil estadounidense en enero de 1926 valdrían 103.294 dólares a finales de 2024 en términos ajustados a la inflación, lo que supone un crecimiento del 7,3% anual. Por el contrario, una estrategia que consistiera en salir del mercado y pasar a efectivo durante el mes siguiente cada vez que el mercado alcanzara un máximo histórico (y volver a entrar cuando no lo estuviera) solo valdría 9.922 dólares (Gráfico 2). ¡Esto supone un 90% menos! La rentabilidad de esta cartera habría sido del 4,8% en términos ajustados a la inflación. A largo plazo, las diferencias en las rentabilidades pueden acumularse considerablemente.

Vender acciones cada vez que el mercado alcanzaba un máximo histórico habría destruido el 90% de tu patrimonio a muy largo plazo.

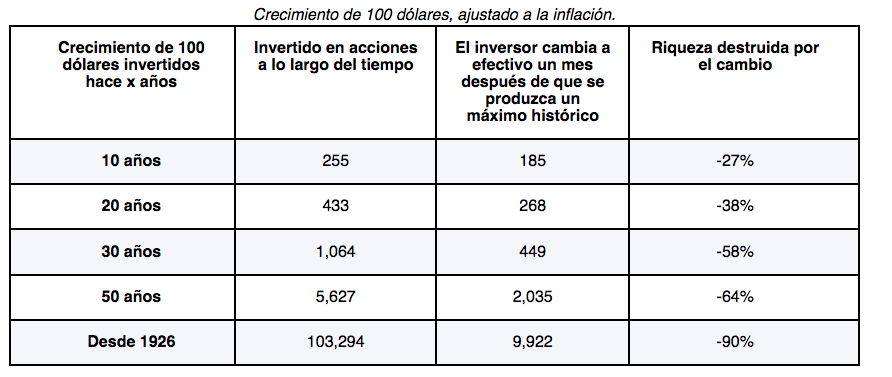

Este análisis abarca un horizonte temporal de casi 100 años, más largo que el que planean la mayoría de las personas. Sin embargo, incluso en horizontes más cortos, los inversores también habrían perdido una gran cantidad de riqueza potencial si se hubieran asustado cada vez que el mercado estaba en alza (Gráfico 3).

Vender acciones cada vez que el mercado alcanzaba máximos históricos habría destruido el 90 % de su riqueza a muy largo plazo.

La rentabilidad pasada no es indicativa de la rentabilidad futura y puede no repetirse.

Datos de enero de 1926 a diciembre de 2024. El eje Y es una escala logarítmica. La estrategia de cambio pasa a efectivo para el mes siguiente siempre que el cierre del mes anterior haya sido un máximo histórico, y se invierte en acciones cuando no lo ha sido. Los resultados excluyen los costes de transacción. Las acciones están representadas por Ibbotson® SBBI® US Large-Cap Stocks, y el efectivo por Ibbotson® US (30 días) Treasury Bills. Fuente: Morningstar Direct, consultado a través del CFA Institute y Schroders.

¿Conclusión? No se preocupe por los máximos históricos

Es normal sentir nerviosismo a la hora de invertir cuando el mercado bursátil se encuentra en máximos históricos, pero la historia sugiere que ceder ante este sentimiento habría sido muy perjudicial para tu patrimonio. Puede que haya razones válidas para que no te gusten las acciones. No obstante, que el mercado se encuentre en máximos históricos no debería ser una de ellas.