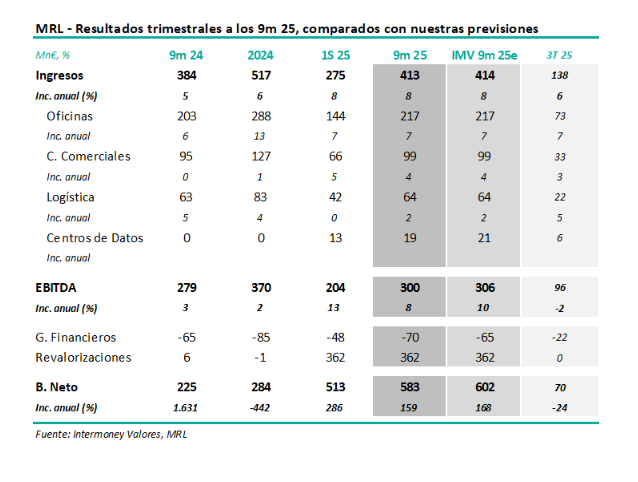

Intermoney | La socimi (Comprar, PO 15 €) acaba de anunciar sus resultados a septiembre. Las cifras principales de los resultados, junto a nuestras estimaciones, se muestran en la tabla adjunta. Los ingresos/rentas a los 9M25 subieron un +8% hasta los 413 M€, bastante en línea con IMVe (414 M€), mientras que el EBITDA (300 M€, +8%) quedó algo por debajo de nuestras cifras (+10%), tras unos gastos generales superiores a lo esperado, en especial en personal y el plan de incentivos a LP.

Por tipos de activos, oficinas destacó con un crecimiento de rentas del +7% al incorporar partidas anteriormente consideradas como “otros”, mientras que los centros de datos (rentas de 19 M€) ratificaron su fuerte crecimiento del 1S. No hubo apenas cambios en la cifra de revalorizaciones durante el 3T (+362 M€ a los 9M), un concepto que por sistema no estimamos. La cifra de neto, 583 M€ frente a 225 M€ a septiembre 24, también quedó algo

por debajo de IMVe, 602 M€, por mayores financieros, principalmente.

No variamos nuestras estimaciones de EBITDA de cara a 25e-27e que incrementamos un 4/5% en 25e-27e en nuestra nota de septiembre; consideramos entonces la Fase II de los centros de datos (246 MW), lo que implicó subidas de previsiones del +30% desde 28e.

Rentas: +8% a septiembre 2025 (+8% IMVe) por mayores crecimientos en oficinas y centros de datos, confirmación de incrementos en centros comerciales. La evolución de las rentas consolidadas, +8% a los 9M25 hasta 413 M€, queda muy en línea con IMVe (414 Mn€). Por tipos de activo tuvieron los principales puntos:

- En el caso de oficinas (rentas +7% en términos homogéneos frente a +7% IMVe), además de una consolidación de activos antes considerados como “otros”, un factor importante habría sido de nuevo el crecimiento interanual de los release spreads, que se mantuvo básicamente estable a septiembre, aunque en Lisboa subió un +16%. La ocupación aumentó en 150 p.b. a los 9M25 respecto al año pasado hasta 94,2%, subiendo en Madrid casi +300 p.b., pero bajando en Barcelona (-322 p.b.), reproduciendo tendencias recientes.

- En centros comerciales (+4% frente +4% IMVe), al no estar ya afectado este activo por venta de centros el año pasado. La afluencia ha continuado recuperándose, +2% en 9M25 vs 9M24, mientras que a septiembre el efecto de la inflación en inquilinos pensamos que fue también favorable (+6% ventas por m2), ya que su esfuerzo bajó ligeramente a 11,0% a septiembre 25, frente a más del 12% antes de la pandemia, estando cerca de sus mínimos históricos.

- En logística (+2% frente a +2% IMVe), donde pensamos que un factor relevante fue de nuevo el release spread (+6% a septiembre), en un entorno de creciente maduración del sector; un 25% del stock (2 Mn m2) se haya en construcción. La ocupación, en cambio, bajó en -190 p.b. hasta 96,2%, especialmente en Madrid (-368

pb), pese a subir en Barcelona (+315 pb). Merlin Properties espera poner en servicio todos los proyectos en construcción, excepto uno, en el 1S27. - En data centers se confirmó el fuerte crecimiento del 1S, reportándose unas rentas de 19 M€ (21 M€ IMVe), con los 3 centros en operación de los que Merlin Properties espera rentas de 62 M€ en 2026 y 97 M€ en 2027. Otros 45 MW están contratados con una renta anual pasante de 66 M€. El EBITDA se elevó un +8%, algo por debajo de IMVe (+10%), con los costes de estructura y otros por encima de los esperado. Merlin incrementó a septiembre 25 su EBITDA un +8% hasta 300 M€, unos 6 M€ por debajo de nuestras previsiones. En esta ocasión los costes de estructura volvieron a dar sorpresas negativas, al contrario de lo que sucedió a junio, por mayores costes de personal (+5 M€) y el plan de incentivos a LP (+4 M€). Al contrario de lo que habíamos previsto, el volumen de incentivos, -23 M€ a septiembre, no ha subido muy significativamente respecto al año pasado. Neto de 583 M€ (602 Mn IMVe), tras unas revalorizaciones de 362 M€ ya reportadas a junio. Por debajo de EBITDA no hubo grandes sorpresas, aparte de la partida por revalorizaciones, 362 M€, un concepto que no estimamos por sistema y ya presentes a junio. Los gastos financieros, -70 M€ estuvieron también por encima de lo esperado (-65 M€). Ello causó que el resultado neto, 583 M€ no se diferenciase demasiado de IMVe (602 M€).