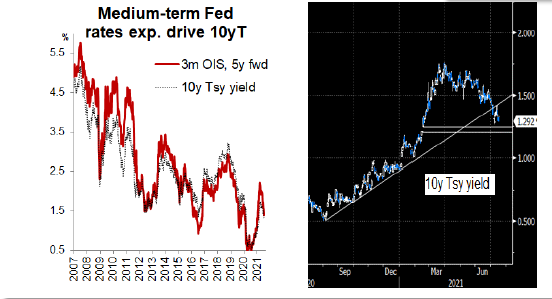

Vincent Chaigneau (Generali Investments Partners) | Cuando los bonos del Tesoro se recuperaron tras el discurso del 16 de junio del Comité Federal de Mercado Abierto (FOMC), parecía que se estaba disolviendo la reflación. Pero la persistencia de la subida sugiere que hay algo más que una mera limpieza de posiciones. ¿Es 2021 una repetición de 2017, cuando los rendimientos reales se negaron a subir? La preocupación por la variante delta y el exceso de liquidez son los culpables habituales. Más preocupante es que los inversores puedan estar preocupados por el triple pico (política, crecimiento e inflación). Junto con el retroceso de los rendimientos de los bonos, los mercados de renta variable han visto un fuerte repunte del crecimiento frente al valor, y de la alta frente a la baja calidad. La subida de las materias primas se ha estancado. Los tipos de interés a 3 meses en EE.UU., a 5 años vista, se han desplomado desde el 2,20% a finales del primer trimestre hasta el 1,40% actual: los inversores parecen ver la normalización de la política como una «misión imposible».

Los tres picos son reales, pero pueden ser algo exagerados. La retirada de las ayudas fiscales será lenta (infraestructuras de EE.UU., Fondo de Recuperación de la UE). El crecimiento mundial se mantendrá por encima de su potencial en el segundo semestre; el empleo en EE.UU. se disparará. Las limitaciones de la oferta están empezando a ceder, pero es poco probable que la presión inflacionista en EE.UU. disminuya rápidamente, ya que los servicios siguen presionados. Así pues, no arrojamos la toalla sobre nuestro llamamiento a la subida de los rendimientos, sino que recomendamos cautela durante el verano, hasta que se aclare el panorama técnico (tras la ruptura de la línea de soporte clave, véase el gráfico).