Giulia Branz y Thibault Vasse (Scope Ratings) | Unas normas fiscales más convincentes y vinculantes deberían contribuir a reforzar la sostenibilidad de la deuda a largo plazo en la eurozona, mientras que el retorno a la disciplina de mercado ya está incentivando la consolidación y subraya la importancia de la prudencia fiscal.

La propuesta de la Comisión Europea para la reforma del marco fiscal de la UE, presentada el 9 de noviembre, es un paso importante hacia unas normas que tengan en cuenta las diferencias entre los Estados miembros de la UE y promuevan al mismo tiempo la estabilización económica y la inversión para apoyar el crecimiento y facilitar las transiciones ecológica y digital, aunque sigue habiendo retos.

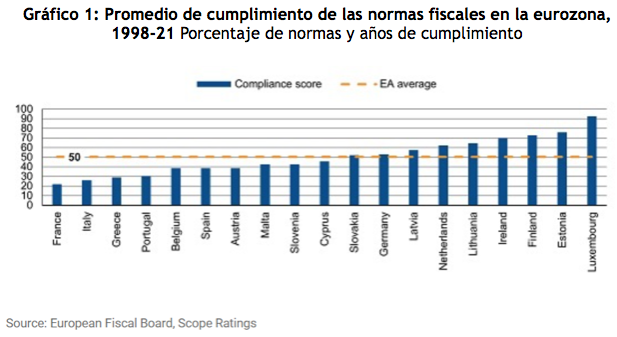

El marco fiscal de la UE presenta diversas deficiencias desde la última reforma del Pacto de Estabilidad y Crecimiento, hace casi una década. Las normas existentes han contribuido a evitar desviaciones fiscales sin control, pero no han impedido la aparición de debilidades fiscales ni la aplicación de políticas fiscales procíclicas en muchos países. El grado de cumplimiento ha sido insuficiente, con una media del 50% entre 1998 y 2021 (gráfico 1) en la eurozona, y con marcadas diferencias entre países.

El nuevo marco propuesto pretende mejorar la transparencia y la capacidad de ejecución centrando los ajustes fiscales en una única variable observable (el gasto primario neto, excluidos los intereses, los ingresos discrecionales y los costes cíclicos del desempleo). Se trata de una mejora con respecto al sistema actual, que se basa en parámetros no observables basados en el PIB potencial y sometidos a errores de medición y revisiones.

La Comisión Europea presentaría planes de ajuste presupuestario plurianuales de referencia que se ajustarían a las respectivas situaciones presupuestarias de los Estados miembros, respaldados por análisis exhaustivos de sostenibilidad de la deuda. A continuación, cada país presentaría planes plurianuales de ajuste fiscal y económico, que podrían alargarse si se respaldan con reformas e inversiones que apoyen la sostenibilidad de la deuda y las prioridades políticas comunes de la UE, como la lucha contra el cambio climático. Los planes deberán ser aprobados por el Consejo Europeo, lo que reforzará el compromiso de cada país de alcanzar los objetivos fiscales deseados.

Aún no se han aclarado los detalles del plan de la UE

Los detalles de la propuesta, que tardará meses en concretarse, siguen siendo inciertos, dadas las opiniones dispares sobre el grado de cambio que debe introducirse.

Se han reforzado los mecanismos de aplicación, mediante la introducción de costes reputacionales, sanciones financieras más prácticas y condiciones vinculadas a la financiación de la UE. Su eficacia, sin embargo, puede verse obstaculizada por la importante discrecionalidad introducida al abandonar los objetivos comunes en favor de planes plurianuales específicos para cada país.

Persisten los riesgos de conflictos interjurisdiccionales entre los gobiernos nacionales y la Comisión, ya que Bruselas mantendría un papel primordial en la dirección de las políticas fiscales de la eurozona. Por otra parte, el debilitamiento del papel de la Comisión tendría probablemente efectos adversos sobre la aplicabilidad del marco.

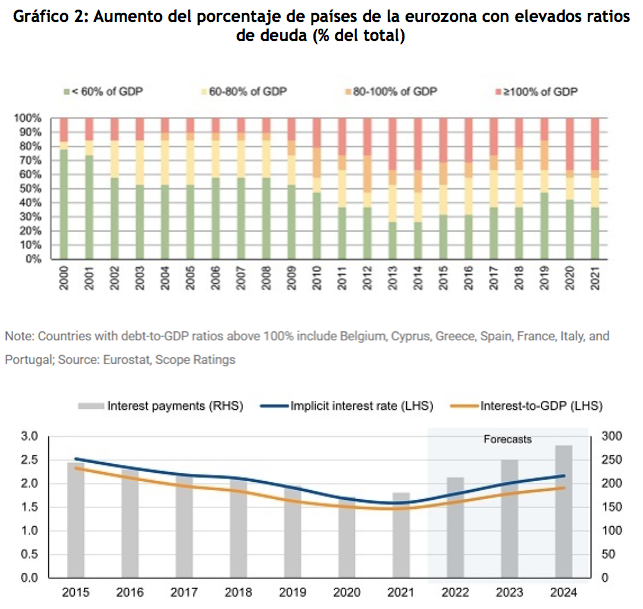

Es fundamental garantizar que el nuevo marco ofrezca mejores resultados. Los riesgos de sostenibilidad de la deuda han aumentado desde el inicio de la pandemia de Covid-19 y se han agravado por la subida de los tipos de interés, dado que un tercio de los gobiernos de la eurozona tiene una deuda superior al 100% del PIB, frente a aproximadamente una sexta parte en 2000 (Figura 2).

Mientras tanto, el restablecimiento de la disciplina de mercado contribuirá a evitar una relajación fiscal excesiva. La disciplina de mercado actúa en dos frentes: el aumento de los costes de financiación y la interrupción de las compras netas de activos por parte del BCE, que impone una mayor dependencia de los inversores privados y un mayor control por parte de éstos.

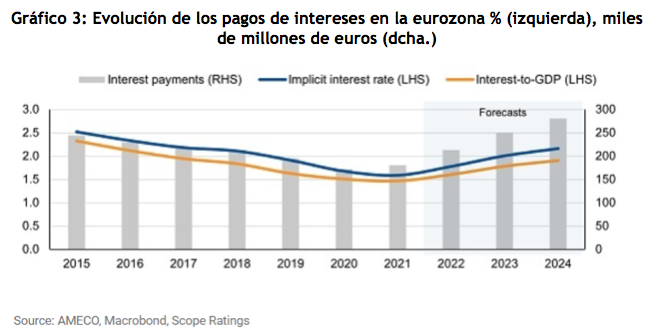

Los costes de financiación en la eurozona han aumentado notablemente desde principios de año. El rendimiento del bono público de referencia a 10 años de la eurozona aumentó hasta el 2,9% en noviembre, desde el 0,3% de diciembre de 2021. El aumento de los tipos de financiación está erosionando el marco presupuestario, aunque esto se ve amortiguado por las favorables estructuras de deuda de los Estados. Los pagos de intereses de la eurozona en porcentaje del PIB deberían aumentar 0,4 puntos porcentuales entre 2021 y 2024, y es probable que sigan subiendo a partir de entonces (gráfico 3).

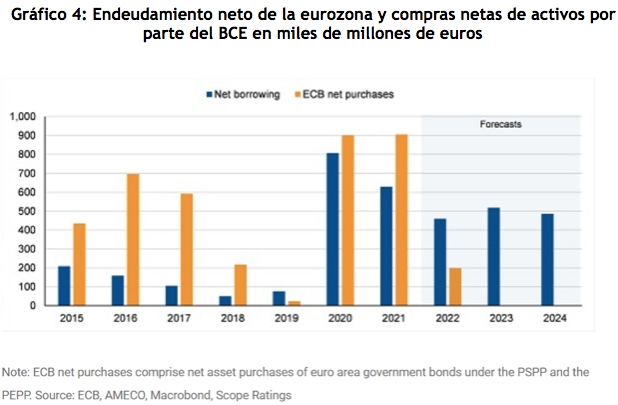

La interrupción de las compras netas de activos por parte del BCE obliga a los inversores privados a financiar los déficits en mayor medida que en los últimos años. Las compras netas de deuda pública de la eurozona por parte del BCE han superado los déficits presupuestarios agregados de todos los años desde 2015, excepto en 2019. Sin embargo, esto cambiará este año, en un contexto de déficits más amplios (Gráfico 4), aunque el BCE seguirá desempeñando un papel de apoyo crucial en los mercados de bonos soberanos al reducir solo gradualmente sus tenencias, que ahora ascienden a más del 25% de la deuda pública de la mayoría de los miembros de la región.

Desafortunadamente, la presión en favor de la consolidación fiscal coincide con la ralentización del crecimiento económico y los riesgos de recesiones técnicas a corto plazo debidas a los problemas provocados por la guerra de Rusia en Ucrania. Los Gobiernos tendrán que lograr un difícil equilibrio entre el apoyo al crecimiento a corto plazo y la garantía de la sostenibilidad presupuestaria a largo plazo, de ahí la importancia de un marco presupuestario actualizado que garantice la reconstitución de los colchones fiscales en épocas de bonanza para contrarrestar futuros shoks.

En este contexto, la renovada arquitectura financiera de la eurozona constituye un importante respaldo. Las economías de la región contarán con el apoyo de los fondos de la UE Nueva Generación para inversiones públicas sin que ello suponga una carga explícita para las finanzas del Estado. Además, el Instrumento de Protección de la Transmisión del BCE podría contribuir a evitar una fragmentación excesiva de los mercados financieros de los países elegibles.

Dados los crecientes retos para la sostenibilidad de la deuda, la aplicación de un marco fiscal convincente es aún más crucial para respaldar la solvencia de los gobiernos de la eurozona. La reforma propuesta del marco fiscal de la UE es una buena oportunidad para aplicar políticas fiscales sólidas y anticíclicas y movilizar la inversión pública para hacer frente a los retos a largo plazo. No obstante, corresponde a los gobiernos nacionales diseñar y aplicar estrategias fiscales creíbles respaldadas por reformas estructurales que fomenten el crecimiento y la inversión.