Banc Sabadell | Inditex (ITX) publica los resultados del cuarto trimestre de 2020 (4T20) el 10 de marzo. Aunque el trimestre empezó flojo, creemos que la segunda parte del mismo va a ser todavía peor por el efecto de las restricciones asociadas a la tercera ola de Covid19, que han ido a más a finales de diciembre y todo el mes de enero, y también por meteorología adversa en España (el temporal Filomena que afectó de lleno a las rebajas en España).

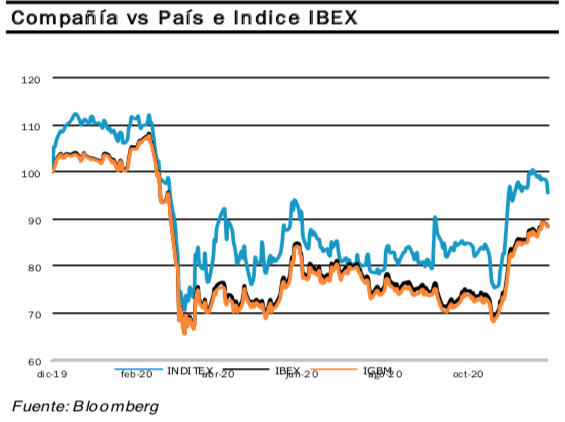

Aunque la visibilidad es baja porque la situación es excepcional creemos que la acción ya descuenta un escenario de recuperación por lo que no vemos recorrido desde estos niveles a no ser que los resultados sorprendan positivamente y de manera clara.

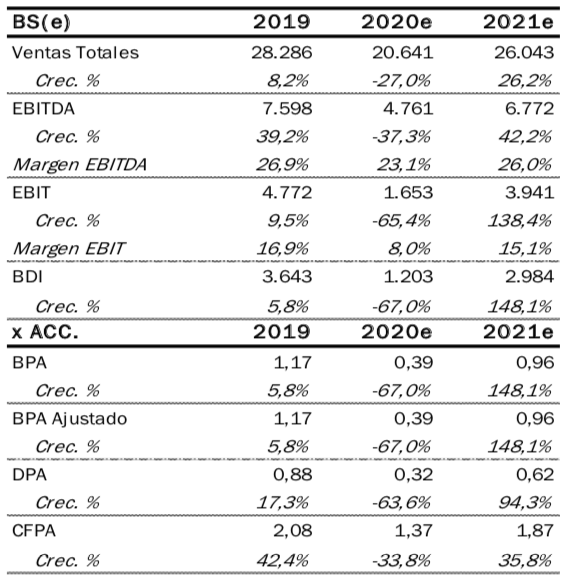

Ventas consolidadas -23%. Esperamos una caída de las ventas comparables del -22% por las medidas de confinamiento realizadas en algunos países y por el tono débil de la economía. Por los comentarios de los resultados 3T20 sabemos que las ventas a tipo de cambio constante en el mes de noviembre fueron de – 19% y en los primeros días de diciembre de -13%. Como esperamos que el resto del mes de diciembre y enero hayan sido muy malos (con caída del c.-26%) llegamos a una estimación de caída de ventas comparables del -22% en el trimestre. El tipo de cambio y el cierre de tiendas debido al plan de racionalización de espacio podría tener un impacto negativo adicional de un punto porcentual.

Margen Bruto. El año pasado estuvo afectado por una provisión por deterioro de 287 millones de euros por lo que esperamos que este año mejore en más de 320 pbs. Ajustado por este efecto el margen caería ligeramente (-20 pbs) en nuestras estimaciones.

EBIT. Asumiendo una rebaja de los costes operativos de -12%, estimamos una caída del EBIT del -42% en 4T estanco. En los primeros 9 meses del año hemos visto una fuerte reducción del componente variable por los incentivos al personal y por contratos de alquiler (nos consta que el gasto en alquileres sobre ventas está descendiendo) y cabría esperar algo similar en este.

Estimamos un BDI en 4T20 de 532 millones de euros (-42% vs 4T19).

Respecto al comienzo del siguiente trimestre, que cubre el periodo de febrero y primeros días de marzo, es complicado hacer predicciones pero creemos que podrían mostrar una caída de ventas a tipo constante c. -10% por el efecto de las restricciones por Covid19 y el menor tono del consumo, que todavía está claramente por debajo del año pasado. La pandemia empezó a notarse en las ventas en China en el mes de febrero de 2020 pero en Europa no es hasta mediados de marzo cuando la comparativa empieza por fin a incluir el efecto de las restricciones del año pasado. El entorno macro y sectorial no es positivo y por ese motivo seguimos prudentes de cara a la parte final del ejercicio.

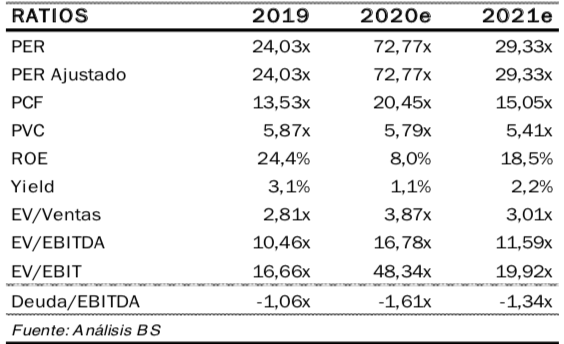

Reiteramos recomendación de Vender (Precio Objetivo: 25,77 euros/acción (potencial -9,1%)). Creemos que está correctamente valorada cotizando a PER 12 meses de 30x, muy cerca del máximo de la banda de valoración histórica de 15x-35x a pesar de la todavía baja visibilidad en BPA 2021e.