Desde principios de 2021, el mercado ha estado esperando ansiosamente para ver el rumbo que toma la empresa, después de embolsarse 4.900 M€ por la venta de Cobra IS (la mayoría del negocio de ACS Industrial Services) a VINCI (comprar, objetivo 145 € –). Hace dos días, ACS junto con Brookfield y GIP revelaron que habían presentado una oferta preliminar no vinculante para adquirir ATLANTIA (reducir, objetivo 17,7 € ++), y la compañía presidida por Florentino Pérez tiene la intención de quedarse con la mayoría si el acuerdo se concreta. Si bien la familia Benetton (propietaria de Atlantia con una participación del 33%) manifestó claramente que no está interesada en este acuerdo, el mero hecho de que ACS haya hecho una oferta por un “amigo/enemigo” del doble de su tamaño demuestra que el grupo está listo para cualquier movimiento que desee emprender. Como sabéis, lo último es que la familia Benetton, a través de Edizione, prepara una contraoferta con Blackstone.

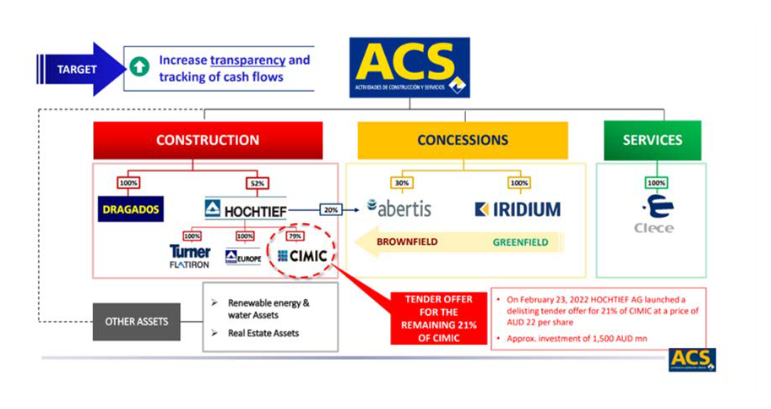

Durante la presentación de los resultados del ejercicio 2021, Florentino Pérez, dio algunas pistas sobre las prioridades del grupo: simplificación del grupo, revisión de la gestión y mayor inversión en concesiones, principalmente a través de Abertis (50% de participación directa+indirecta). Sin embargo, dado el hecho de que el sr. Pérez nos ha sorprendido antes al vender Cobra a Vinci y al anunciar una oferta pública de adquisición por Atlantia, desde AlphaValue también nos atrevimos a pensar en grande y contemplamos una potencial venta de todo el grupo.La nota de hoy nos sirve de adelanto para un informe más en profundidad esta misma semana. El camino tomado por la compañía es hacia una simplificación de su estructura. El siguiente diagrama es muy útil para hacernos una composición de lugar de sus activos. En los dos últimos años, el grupo ha realizado algunas desinversiones importantes: venta de su participación en BICC (negocio de construcción en Oriente Medio, impacto neto en caja de -844 M€ a nivel de grupo), venta por parte de CIMIC (filial australiana de ACS) del 50% de Thiess(+1.265 M€) y la ya señalada venta de Cobra IS a Vinci (+4.980 M€). Por el contrario, ACS a través de Hochtief sólo ha realizado una operación de adquisición destacada. Recientemente lanzó una OPA por el 21% de la participación que aún no controla en CIMIC (-1.000 M€). No obstante, todos estos pasos apuntan hacia un esfuerzo por simplificar la estructura del grupo y creemos que se producirán más movimientos de este tipo, especialmente en la división de construcción.

El negocio clave al que el grupo pretende destinar los beneficios de la venta de Cobra y sus esfuerzos de reestructuración son las concesiones. ACS se atrevió a pujar por Atlantia y aunque le interese sólo la mayoría y no la propiedad total, el grupo tendrá que pagar una cantidad equivalente a su propia capitalización, más alguna prima, que sólo será posible si ACS paga en acciones, lo que a cambio diluirá la participación del sr. Pérez y el acuerdo también anulará sus esfuerzos de simplificación del grupo. Por lo tanto, nuestros analistas creen que este movimiento no llegará a buen puerto. Cabe señalar que hemos descartado la posibilidad de que ACS adquiera más acciones de Abertis por ser una operación desfavorable tanto para ACS como para Atlantia. Por lo tanto, la estrategia más sencilla tanto para ACS como para Atlantia será potenciar su posición en Abertis y, en consecuencia, en sus beneficios, más allá del crecimiento del Ebitda para 2024 del +10% LFL dado apuntado por por Atlantia durante su Capital Markets Day. Sobre la base de las últimas adquisiciones importantes realizadas por Abertis (compra de una participación mayoritaria en Red de Carreteras de Occidente(México) y el 100% de Elizabeth River Crossings en EE.UU.), está claro que esta compañía tiene la intención de estar aún más presente en el mercado estadounidense.

El sr. Pérez cumplió 75 años el año pasado. Si bien ha conducido la nave de ACS con éxito, parece que es hora de dejar las funciones directivas. Como sus hijos no están listos para tomar el timón, Pérez tendrá que depender de personas externas para gestionar el grupo. Sin embargo, dado que en el futuro sólo se beneficiará de los dividendos y la propiedad de las acciones, contemplamos que podría vender todo el grupo a un adquirente potencial y canjear las acciones de ACS por las de una empresa más grande y más líquida.Aunque la cotización de ACS ha mostrado cierta resistencia a pesar de no haber noticias positivas sobre el capital allocation (incl. tras la OPA de Atlantia…), el mercado no ha valorado la acción de forma justa. La capitalización de ACS es de 7.300 M€ actualmente. Excluyendo el valor de mercado de Hochtief de 2.200 M€ (50,4 % de la propiedad) y la caja neta de 1.800 M€, el mercado está valorando el resto de los activos de ACS en solo 3.300 M€, una cantidad que equivale sólo al segmento Servicios, Iridium y el resto de negocios de Servicios Industriales. El precio actual de la acción no incluye el valor de las actividades de construcción (excluyendo Hochtief) ni la participación directa del 30% de ACS en Abertis. Incluso después de incluir provisiones por valor de 2.400 M€ en nuestro SOTP (método por suma de partes), seguimos viendo un upsidedel +16,5%. Tenga en cuenta que dada la estructura similar a la de un holding, una valoración SOTP proporciona una base sólida para comenzar. Nuestros analistas creen que el quid de la cuestión es el capital allocationy la valoración de Hochtief.