Bankinter | Tanto los resultados 4T22 como las guías para el año 2023 de Indra fueron positivos y confirman la solidez los fundamentales de la compañía. Además, Indra (IDR) a medio plazo se ve beneficiada del incremento del gasto en defensa de los países de la UE debido al conflicto entre Rusia y Ucrania. En este sentido, recordamos que Indra es la compañía española con mayor exposición a este sector, con aproximadamente un 25% del EBIT según nuestras estimaciones.

Establecemos un nuevo Precio Objetivo de 14,2€/Acc (frente al anterior de 12,1€/Acc) que supone un potencial de revalorización del +18% y reiteramos nuestra recomendación de Comprar.

Resultados 4T 2022 y guías para el año 2023

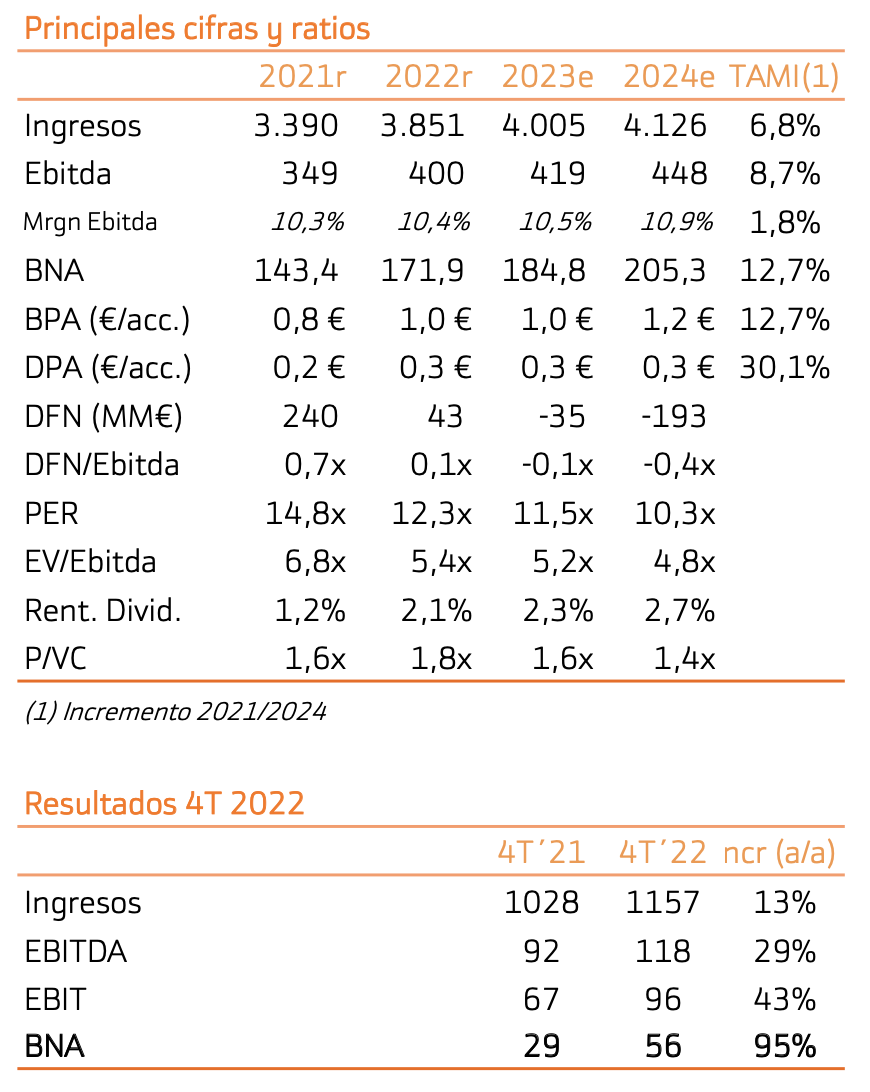

La compañía publicó cifras por encima de lo esperado en Ventas, EBIT y BNA. Cifras principales comparadas con el consenso de mercado: Ingresos 1.157M€ (+12,6% a/a) vs. 1.078M€ esp.; EBIT 96M€ vs 86,80M€ esp.; BNA 56M€ vs. 50,83M€ esp. La cartera de pedidos se coloca en 6.309M€ (vs 5.983M€ el trimestre anterior) y crece un +16% vs el mismo periodo del año anterior, apoyada principalmente por los contratos de Defensa y Seguridad. La deuda de la compañía se sitúa en 43M€ (vs 220M€ el trimestre anterior) que implica una Deuda Neta/EBITDA de 0,1x.

Guidance para el ejercicio: De cara al cierre de ejercicio 2023, la compañía publicó un guidance de: Ingresos: >4.000M€; EBIT de >315M€ y FCF >200M€ (en todos los casos cifras por encima de lo esperado por el consenso de mercado).

Opinión

Tanto los resultados como las guías para el año 2023 fueron positivos y confirman la solidez los fundamentales de la compañía.

Además, Indra a medio plazo se ve beneficiada del incremento del gasto en defensa de los países de la UE debido al conflicto entre

Rusia y Ucrania (tras muchos años donde los presupuestos de defensa se habían visto reducidos o postpuestos). En este sentido, recordamos que Indra es la compañía española con mayor exposición a este sector, con aproximadamente un 25% del EBIT según nuestras estimaciones.

Por otro lado, la reciente sustitución del consejero delegado podría generar algo de incertidumbre en el corto plazo, pero consideramos que a medio plazo no debería tener impacto. Recordemos que tras la toma de control accionarial por parte de la SEPI en 2021 la compañía ha vivido el relevo de varios altos cargos y la acción ha sido capaz de mantener una evolución positiva.

Valoración y Precio Objetivo

Hemos revisado al alza nuestras cifras de la compañía en base a los resultados presentados y asumiendo que la compañía va a ser capaz de cumplir con los objetivos anunciados para el ejercicio.

Realizamos la valoración de Indra a través del método del Descuento de Flujos de Caja Libres (DCF) utilizando una WACC del 9,2% y una G del 1,5%. Con todo esto, establecemos un Precio Objetivo de 14,2€/Acc (frente al anterior de 12,1€/Acc) que supone un potencial del +18% y reiteramos nuestra recomendación de Comprar.