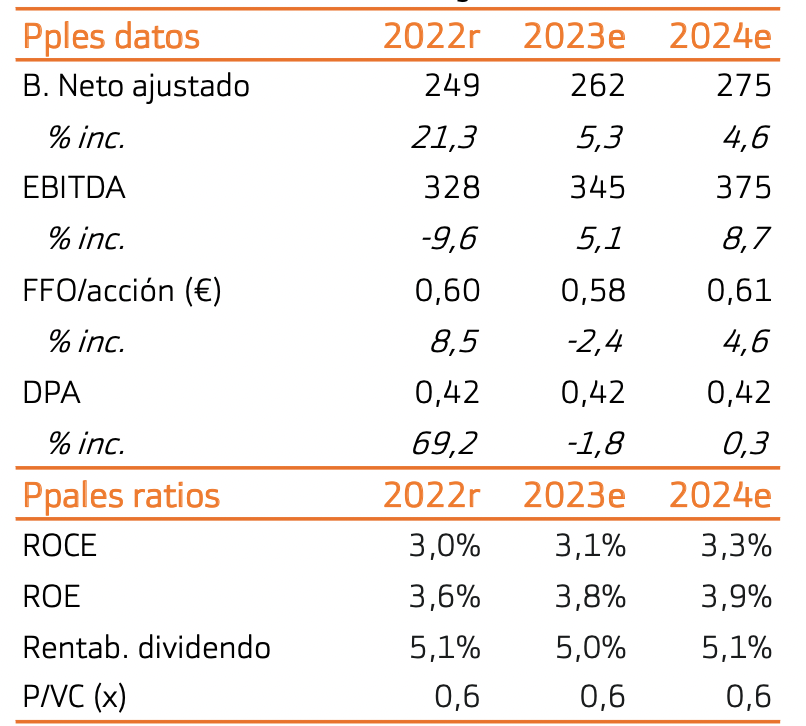

Bankinter | Aunque cotiza con un descuento del 48% sobre su valoración de activos (NAV de 15,67€/acción) y su perfil de deuda es mejor que la media del sector, con un LTV del 32%, no podemos olvidar que oficinas y centros comerciales representan todavía más del 80% de sus activos. Prevemos demanda a la baja y escasa capacidad de subidas de rentas, lo que probablemente implique rebajas de valoraciones de activos, en un entorno de rentabilidades de bonos al alza. Además, ofrece escaso potencial de revalorización con respecto a nuestro precio objetivo (8,7 euros/acción). Mantenemos recomendación Neutral.

Elevada incertidumbre sobre oficinas y centros comerciales…

Al auge del teletrabajo y el comercio electrónico, se une ahora una fuerte desaceleración económica. Por ello, prevemos deterioro de demanda en activos de oficinas y centros comerciales y, por tanto, escasa capacidad de repercutir la inflación a las rentas. El incremento de tipos de interés también juega en contra, presionando las valoraciones de activos a la baja y reduciendo la demanda inversora.

…que representan c.80% del GAV de Merlin Properties.

Tras la venta de sucursales de BBVA, Merlin Properties tiene una exposición elevada a oficinas y centros comerciales, que representa cerca del 80% del GAV. El restante 20% corresponde en gran medida a activos logísticos, que presentan sólidos fundamentales. El otro gran activo de la compañía serán los centros de datos, donde tiene previstas fuertes inversiones. Si bien, hoy en día el plan está todavía en fase inicial.

Apalancamiento significativamente inferior al resto del sector.

La gran ventaja de Merlin Properties sobre el resto del sector es su apalancamiento, significativamente más moderado. Tiene actualmente un LTV del 32% vs c.40% de media del sector. Además, tiene un vencimiento medio de deuda superior a 5 años con el 98% de la deuda a tipo fijo (2,2%). Por ello, el impacto de la subida de tipos será más moderado en el corto/medio plazo.

Nuestro precio objetivo, 8,7 euros/acción, asume un escenario conservador de tipos de interés.

Mantenemos el precio objetivo sin cambios significativos en 8,7€/acción. Incluye un escenario conservador de tipos de interés. Asumimos un bono soberano español 10A en 3,9% dic- 2023 (vs 3,4% actual) y coste de deuda a largo plazo en el mismo nivel (vs 2,2% actual).

Mantenemos recomendación Neutral.

Aunque Merlin Properties cotiza con un descuento del 48% sobre NAV (15,67€/acción), el riesgo de rebaja en valoración de activos es elevado. Cotiza muy en línea con nuestro precio objetivo. Por ello, mantenemos recomendación Neutral.