Banc Sabadell | Resultados por debajo en ventas (menor contribución de E&I), en línea en EBIT y mejoras en caja generada (FCF 2020 226,2 M euros +20,7%). Las ventas del cuarto trimestre de 2020 presentan una caída del -8,5% (-7,9% orgánico, mejorando la tendencia desde 2T 2020 cuando cayeron un -29,3% y del 3T 2020 con caída del -8,2%) que, aunque mejorando los trimestres anteriores, quedan por detrás de nuestras estimaciones por peor evolución de E&I (con caída en 4T 2020 del -18,3% vs -11% BS(e) ya que sigue afectada por el covid-19 y la cancelación y retraso de proyectos, así como la baja demanda de petróleo). El resto de divisiones han estado en línea con nuestras estimaciones con Idiada cayendo un -17,8%, Autos con un crecimiento del +20,1% (+14,8% orgánico) y Labs creciendo un +17,5% (-4,1% orgánico).

El EBIT del 4T 2020 cae un -11,6% (-7,2% orgánico) hasta 43 M euros, con un margen del 10,5% (vs 10,1% en 3T 2020 y 10% BS(e)). El FCF asciende a 226,2 M euros (+20,7%) dejando una DFN de 741,4 M euros (DFN/Ebitda 3,0x) y 3,1x incluyendo IFRS16).

Respecto al guidance para 2021 esperan ventas creciendo en al menos doble digito a tipo de cambio constante (vs 7% BS(e) y +9% consenso, aunque la mayor parte vendrían por la aportación inorgánica de las últimas compras) y un margen operativo ajustado que mejore hasta el c.10% (vs 8,9% BS(e) y 10% consenso). Proponen un DPA 2020 de 0,15 euros/acc (1,7% yield) por encima de nuestras estimaciones (0,07 euros/acc) y consenso (0,09 euros/acc)

A pesar de la mayor debilidad de ventas nos quedamos con la mejora secuencial y la recuperación paulatina del negocio. Revisaremos estimaciones al alza para incluir las últimas adquisiciones. A pesar del fuerte rebote desde mínimos de marzo de 2020 (+113% en absoluto) en 2021 se ha quedado rezagada -1,3% lo que unido a las mejores perspectivas del petróleo podrían hacer retomar el rebote.

Reiteramos COMPRAR. P.O. 9,80 euros/acc. (potencial +8,89%).

Rdos. 4T 2020 vs 4T 2019:

Ventas: 410,2 M euros (-8,4% vs -4,3% BS(e) y -5,4% consenso);

EBIT: 43,0 M euros (-11,5% vs -7,4% BS(e) y -10,3% consenso);

Rdos. 2020 vs 2019:

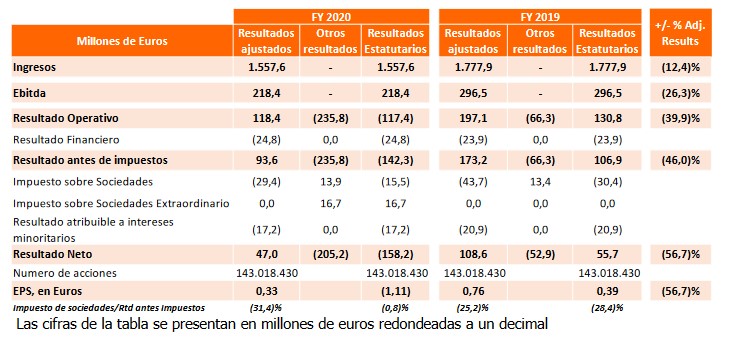

Ventas: 1.558 M euros (-12,4% vs -11,3% BS(e) y -11,6% consenso);

EBIT: 118,4 M euros (-39,9% vs -38,9% BS(e) y -39,6% consenso);

Destacamos los aspectos más relevantes:

– Los ingresos dependientes del Oil&Gas capex representan un 7% del total de ventas.

– En Automotive: el contrato gestionado en la Comunidad Autónoma de Aragón (5 M euros ventas anuales, 0,3% total), ha sido extendido por 10 años bajo los mismos términos y condiciones que el contrato anterior y con la necesidad de realizar inversiones con el fin de ampliar la capacidad. Otros 4 contratos han sido extendidos en Estados Unidos por periodos de entre 1 y 5 años, con unos ingresos totales por año de aproximadamente otros 5 M euros (0,3% total).

APPLUS: COMPRAR P.O.: 9,80 euros/acc. (potencial +8,89%)