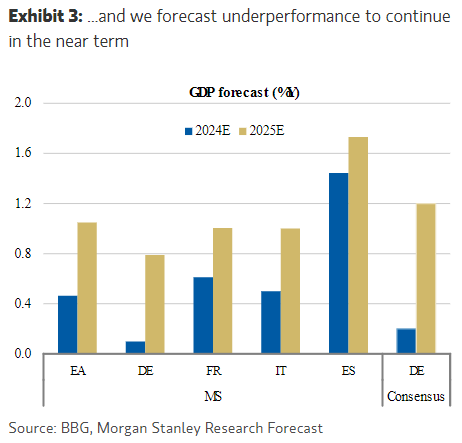

Morgan Stanley | La economía alemana continúa expandiéndose a un ritmo más lento que el resto de Europa, creciendo solo un 0,1% desde el inicio de la pandemia (vs 3% resto de Europa). Esta tendencia se ha visto impulsada especialmente por el bajo rendimiento en el sector manufacturero, que ha contribuido tan solo un 1,7% al crecimiento del PIB (por debajo de los niveles de 2019 y vs 7,1% resto de Europa). En este contexto, el equipo macro europeo tiene un outlook más pesimista que el consenso y esperan que esta debilidad se mantenga durante los próximos dos años: +0.8% anual para 2025 en conparación con el 1,1% del cosenso. Este outlook lo justifican en una serie de factores estructurales:

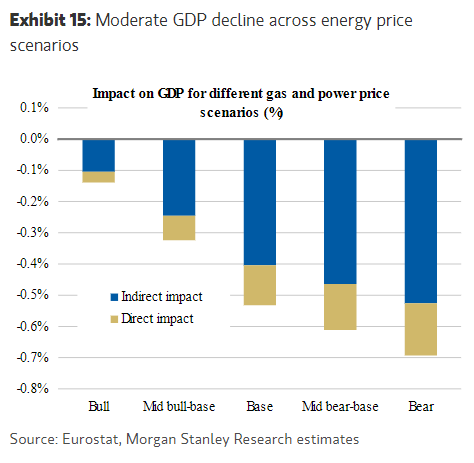

- Los precios de la energía se mantendrán por encima de la media histórica durante la próxima década, lo que supone un importante freno a la actividad industrial,

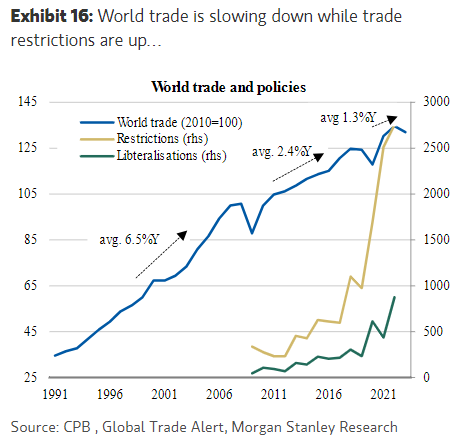

- La fragmentación del trade global y una mayor competencia internacional (esencialmente procedente de China) disminuye la capacidad exportadora alemana.

- A largo plazo, la menor oferta de mano de obra debido a una población cada vez más envejecida limita el crecimiento de la producción y aumenta los costes laborales. La cuestión es que de continuar esta tendencia negativa en el sector manufacturero, el crecimiento económico puede desacelerar aún más ante un menor gasto de I+D y una menor calidad del capital.

No obstante, han identificado también 4 potenciales drivers de crecimiento:

- Apoyándose en el proceso de transición energética, la inversión a gran escala en energías renovables, que puede impulsar un crecimiento adicional,

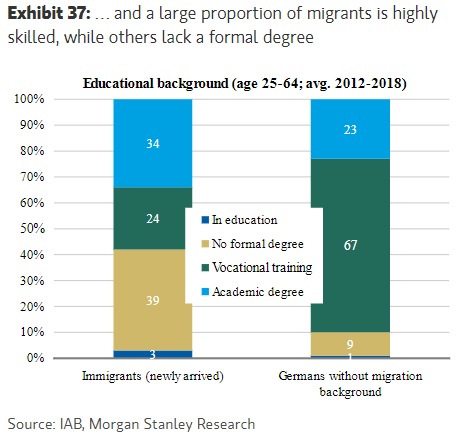

- La inmigración puede ser la solución al problema demográfico, aunque esto requiere de programas de formación profesional que favorezcan la integración,

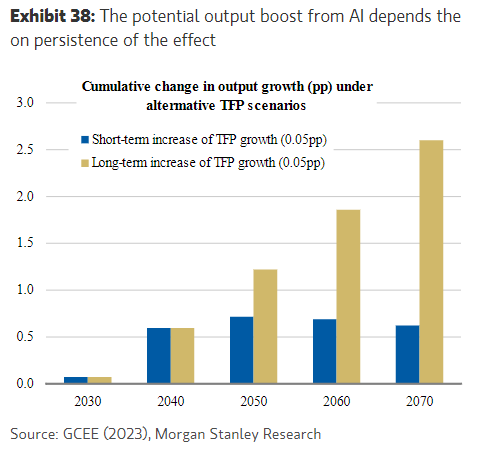

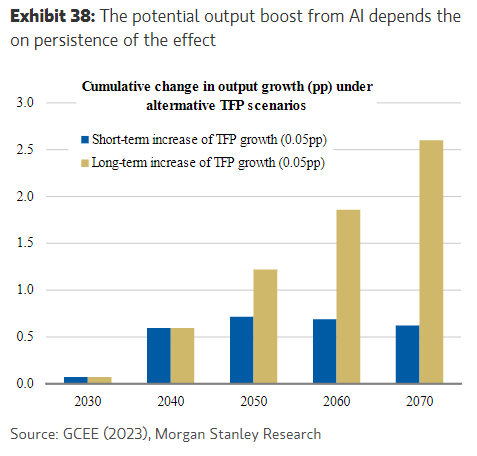

- A largo plazo, la adopción de nuevas tecnologías como la IA puede estimular la productividad tanto en el sector manufacturero como en el de servicios y

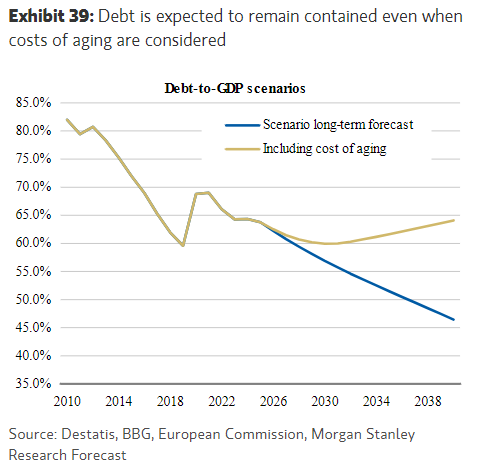

- Outlook estable del ratio Deuda/PIB

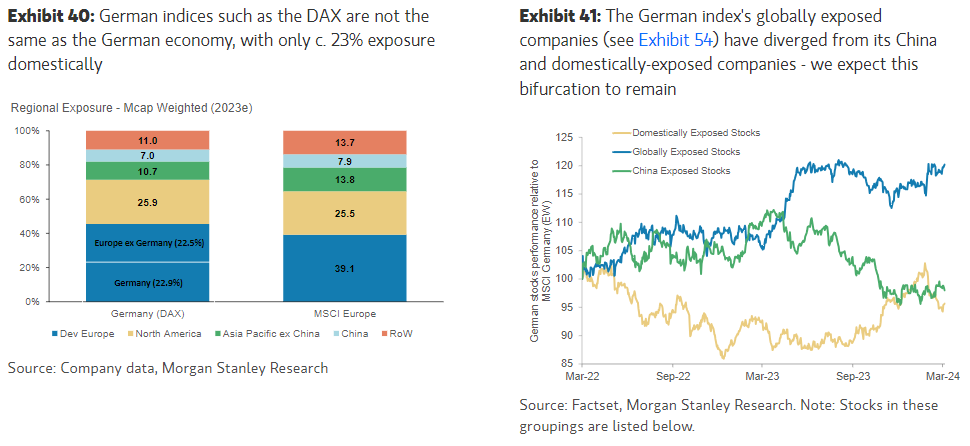

Con todo esto, los estrategas continúan prefiriendo compañías alemanas con exposición global, excluyendo China, preponderando las Large Caps vs Pymes, ya que las primeras cuentan con balances más sólidos, mayores expectativas de crecimiento y menor exposición a la economía doméstica. (El DAX tiene un 23% de exposición doméstica vs 25% a USA).