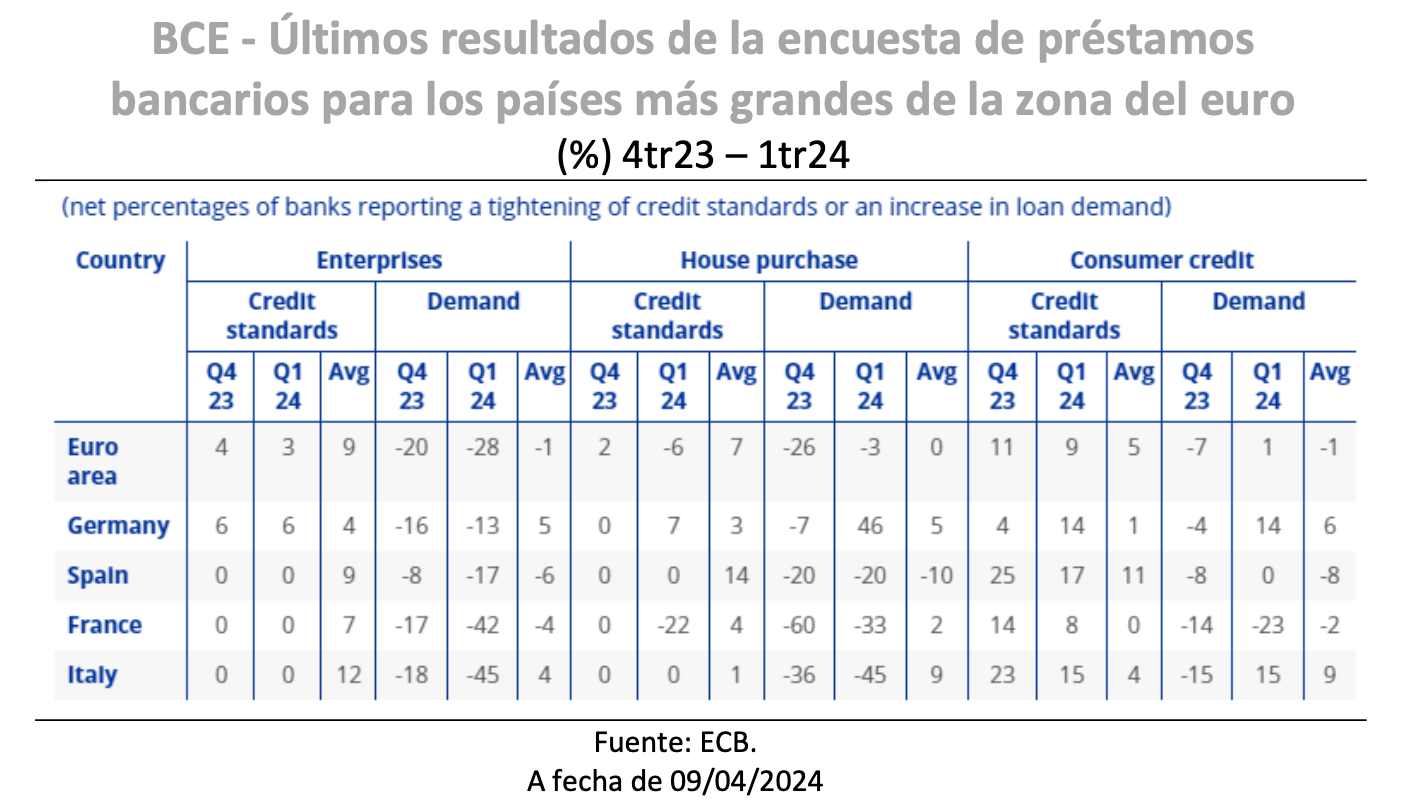

Intermoney | Con el encuentro del BCE a la vuelta de la esquina, la encuesta sobre préstamos bancarios siempre despierta interés. Para el 1tr24 la encuesta señalaba que las entidades financieras de la zona euro han informado de un pequeño endurecimiento adicional de sus criterios crediticios para préstamos o líneas de crédito a empresas, aunque en menor medida que en el trimestre anterior. La característica era que la cifra de ajuste neto reflejaba este en Alemania, algo entendible si consideramos los riesgos sobre el país germano, mientras que el resto de las jurisdicciones apuntaban a estándares crediticios netos sin grandes cambios.

Parece claro que el visible endurecimiento acumulado de las condiciones crediticias desde 2022 contribuyen junto con el debilitamiento prolongado de la demanda, a la caída en el crecimiento de los préstamos a las empresas. El riesgo crediticio para las empresas relacionado con su situación financiera siguió siendo una de las principales razones subyacentes del endurecimiento del impacto de las percepciones de riesgo y esta percepción era extrapolable tanto para grandes como medianas y pequeñas empresas. Si bien, es una buena señal que se produzca una moderación hacia el riesgo crediticio y esto nos da una idea de que el panorama en el medio plazo es más amable a nivel económico.

En cuestión hipotecaria, la competencia y la tolerancia al riesgo fueron los principales impulsores de la flexibilización de las normas crediticias, principalmente en los bancos franceses. Por otro lado, las percepciones y la tolerancia al riesgo impulsaron un mayor endurecimiento del crédito al consumo que se produjo en las cuatro economías más grandes. La flexibilización neta observada en los préstamos para vivienda contrasta con el ajuste que los bancos habían anticipado en el trimestre anterior (8%), mientras que el ajuste neto en el crédito al consumo estuvo en general en línea con las expectativas anteriores (11%). En el sector inmobiliario casi todo ocurre con un retraso de entre seis y doce meses. Por ello, las subidas de tipos experimentadas en 2023 las verán muchos clientes en las revisiones de su letra hipotecaria a lo largo de 2024 y por eso se percibe una visión menos tensa. En cuestión de consumo, las particularidades individuales son más sensibles, aunque destaca que la proporción neta de solicitudes rechazadas caía.

En líneas generales, estamos ante un dato que subraya la realidad que estamos presenciando: las condiciones crediticias se están relajando. Ya hemos repetido en contadas ocasiones que esto no es un motivo de tranquilidad. Si el BCE enfila los recortes de tipos de interés, ganando en ritmo en la segunda parte del año y el crecimiento se dinamiza, desde luego la inflación no va a quedarse atrás. Este es el peligro que vemos a tenor de una encuesta de condiciones bancarias a la que nuestro banco central debe de darle tanta importancia como a las cifras trimestrales de negociaciones salariales.