Paul Grainger (Schroders) | En principio, la inflación es perjudicial para los bonos. El valor fijo de los pagos de intereses y del principal de los bonos se reduce en términos reales a medida que aumenta la inflación. Sin embargo, los mercados de bonos han demostrado ser eficientes y han descontado rápidamente el escenario de mayor inflación. Los inversores en bonos se ven ahora compensados con rendimientos más altos. Si la inflación llegara a su punto máximo, como creemos que ocurrirá, esto sería una gran ventaja para los bonos.

La inflación en muchas economías se mantiene en máximos de varias décadas. La pregunta es, ¿qué puede hacerla subir más? Nuestra respuesta es que ya no hay muchas razones. El shock por el lado de la oferta y el consiguiente aumento de los precios de las materias primas son los principales responsables de las presiones sobre los precios que estamos viendo. Aunque el crecimiento de los salarios tiene la capacidad de alimentar una inflación más persistente, en ninguna parte el crecimiento de los salarios sigue el ritmo de la inflación de los bienes. Esto acabará provocando una disminución de la demanda agregada.

La resistencia inicial de los consumidores a la subida de precios podría tener algo que ver con el hecho de que recurran al colchón de ahorros acumulado durante la pandemia. Esto sólo puede ser una solución temporal. En algún momento, la gente tendrá que apretarse el bolsillo. En algunos países, por ejemplo, en Reino Unido, una economía especialmente vulnerable a la inflación importada, se observan signos de disminución de la demanda de los consumidores.

Hay más incertidumbre por el lado de la inflación de la oferta, pero para que los efectos de base funcionen – una caída en el nivel de inflación interanual – sólo necesitamos ver que la inflación al contado (o realizada) se estabilice. Ya estamos viendo que las expectativas de inflación se estabilizan.

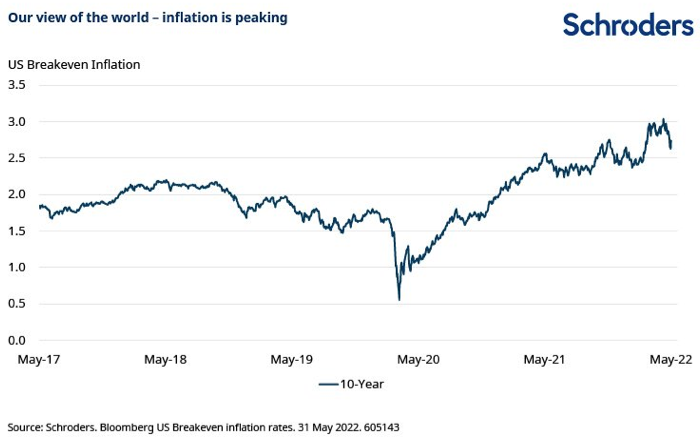

Las tasas de inflación de equilibrio (la diferencia entre los rendimientos nominales y reales de los bonos) son una buena medida de las expectativas de inflación del mercado. Empiezan a desplomarse, como muestra el gráfico siguiente.

¿Puede el mercado seguir descontando una mayor inflación y nuevas subidas de tipos?

Puede resultar incómodo ir en contra del consenso del mercado, pero al hacerlo, los inversores pueden conseguir el mejor potencial de rentabilidad posible. Los mercados son eficientes y pueden pasar rápidamente a valorar la opinión del consenso.

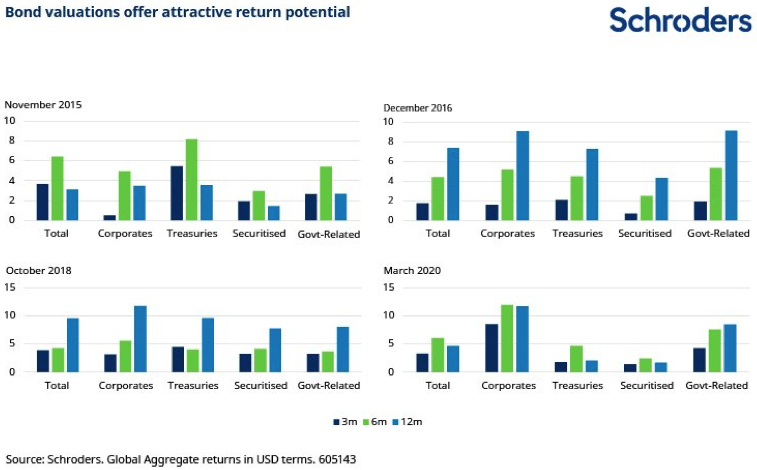

El pasado ha demostrado que el momento de mayor miedo ha sido a menudo el punto de máxima oportunidad. El siguiente gráfico muestra el porcentaje de rentabilidad obtenido en una asignación al índice de bonos Global Aggregate en el punto más bajo de las anteriores caídas.

Los rendimientos están en los niveles más atractivos desde los últimos años. Y los ingresos que generan los bonos deberían proporcionar un amortiguador -o al menos cierto margen de maniobra- si los rendimientos suben o los diferenciales de crédito se amplían aún más.

Y, lo que es más importante, los mercados mundiales de bonos ofrecen ahora un atractivo potencial de rentabilidad total: incremento del precio más ingresos. El nivel del mercado indica que los bonos ofrecen más posibilidades de protegerse de las pérdidas de capital en caso de que los rendimientos sigan subiendo, ciertamente más que en los últimos cinco años.

Tres razones por las que los bonos están de moda otra vez:

- Las valoraciones son atractivas tras la fuerte caída, los niveles actuales ofrecen un atractivo potencial de rentabilidad total. Aunque nos equivoquemos a corto plazo y los rendimientos de los bonos sigan subiendo, el mayor nivel de ingresos proporciona una mayor protección frente a las pérdidas de capital que la que hemos visto en algún tiempo

- Dadas las amplias incertidumbres globales en torno al crecimiento económico futuro, los bonos globales pueden ser un buen diversificador como parte de una cartera más amplia. De hecho, el agregado global, por su propia naturaleza, es también una forma diversificada de obtener una asignación a los bonos. El índice Bloomberg Barclays Global Aggregate tiene exposición a más de 40 mercados soberanos y 20 países emisores de crédito

- Cada vez hay más indicios de que la ralentización del crecimiento mundial conllevará que algunas de las subidas de tipos descontadas en los precios del mercado de bonos no se llevarán a cabo, sobre todo porque parece probable que la inflación esté alcanzando su punto máximo, si es que no lo ha alcanzado ya. Dada la velocidad del movimiento del mercado, creemos realmente que esto ha abierto una serie de oportunidades muy atractivas. Por estas razones, los bonos vuelven a estar en el punto de mira