Intermoney | CIE Automotive (CIE) celebró el lunes un Capital Markets Day en el repasó las principales tendencias de la industria así como los retos y objetivos de cada una de sus divisiones. La compañía también anunció sus objetivos para 2025.

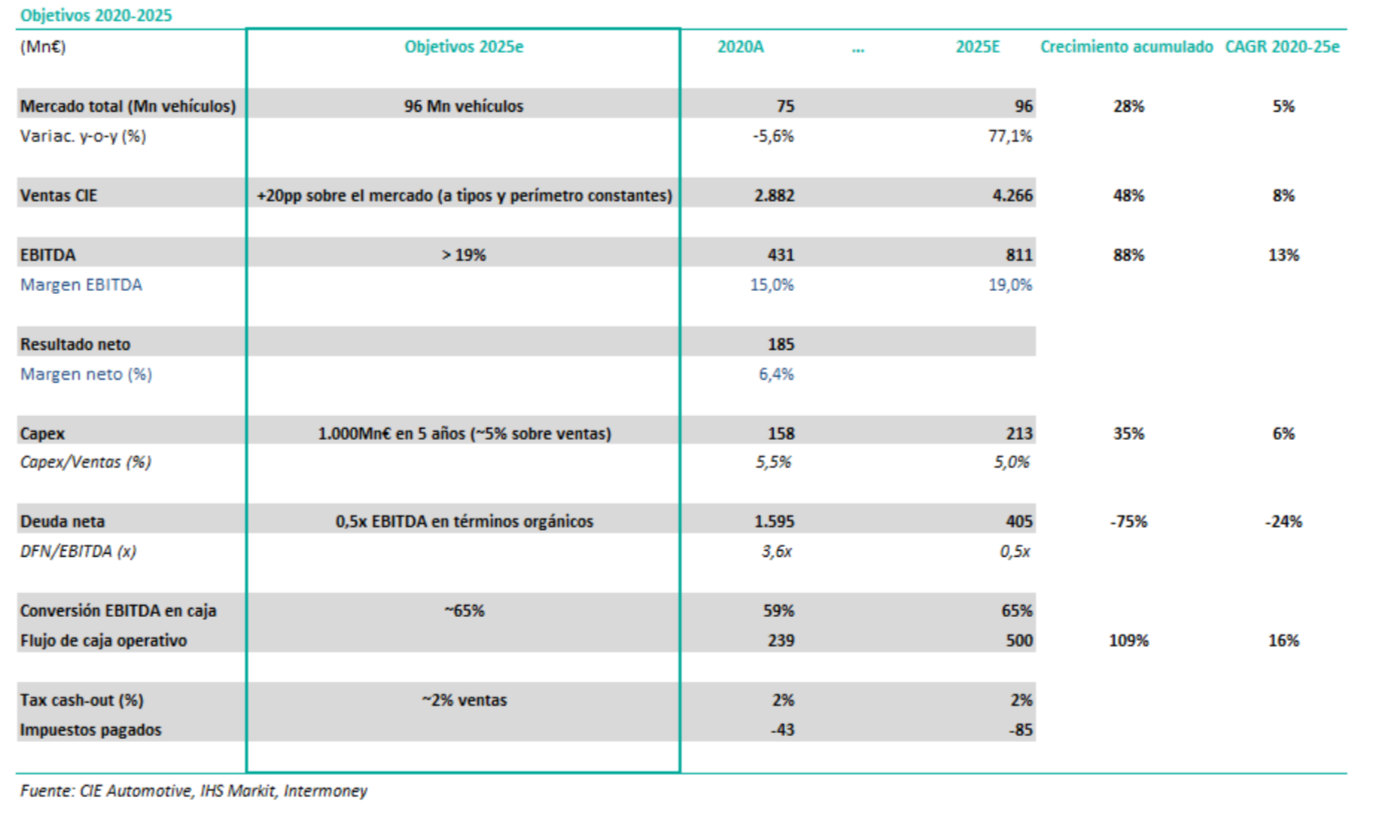

Las actuales previsiones de mercado de IHS contemplan que la producción global alcance los 96Mn de vehículos en el año 2025, lo que supone un crecimiento acumulado del +28% frente a los cerca de 75Mn producidos en 2020 y una CAGR 2020-25e del +5%; en dicho entorno, CIE prevé para 2025:

– Ventas: +20pp por encima del mercado. Con las actuales previsiones implicaría un crecimiento acumulado del +48% hasta cerca de los 4.300Mn€ (CAGR 2020-25e del +8%).

– Margen EBITDA >19% (vs 15% en 2020 y objetivo de >17% en 2021). Supondría un EBITDA>800Mn€.

– Capex de 1.000Mn€ en cinco años (2021-25e), equivalente a aproximadamente el 5% de las ventas (2,5%-3,0% en capex de mantenimiento y 2,0-2,5% de inversión en greenfields).

– Pago por impuestos ~2% de las ventas anualmente.

– Generación de flujo de caja operativo ~65% del EBITDA, lo que permitirá un importante desapalancamiento hasta alcanzar las 0,5x DFN/EBITDA de forma orgánica.

Además, la compañía reiteró su política de repartir un tercio del beneficio en forma de dividendos, no descartando posibles recompras de acciones.

Con las previsiones de crecimiento y generación de caja, la compañía dice que será capaz de invertir hasta 1.500Mn€ para el crecimiento inorgánico, lo que le permitiría alcanzar, a partir de 2025, un EBITDA de 1.000Mn€ y un beneficio neto de 500Mn€. CIE ve un escenario muy claro de consolidación de proveedores en el que se ven ganadores. Las adquisiciones se centrarán en aquellas tecnologías y zonas geográficas en las que se espera un mayor crecimiento, tales como sistemas de techos, plástico, aluminio y estampación en lo que a tecnologías se refiere y en mercados como India y México.

Valoración: los objetivos para 2025 son muy potentes, con un importante aumento de los resultados gracias tanto al elevado crecimiento de los ingresos, ganando cuota de mercado, como a la mejora de la rentabilidad, superando sus ya elevados estándares. No obstante, pensamos que la reacción negativa que tuvo ayer la cotización (bajó un -2,35%) obedece a la ausencia de objetivos de más corto plazo (el pasado mes de febrero si se dieron objetivos para 2021: crecimiento de las ventas en línea con el mercado y margen EBITDA >17%).

Mientras en el caso del CMD de Gestamp de hace dos semanas los mensajes decepcionaron al centrarse los objetivos numéricos sólo en el corto plazo (2021-2022) y dar sólo mensajes cualitativos para el medio/largo plazo, en el caso del CMD celebrado ayer por CIE creemos que ha sido justo el motivo contrario, especialmente en un momento en el que la escasez de semiconductores y el alza de las materias primas están provocando paradas de producción en la práctica totalidad de los fabricantes mundiales.

A la luz de los objetivos publicados, revisaremos nuestras estimaciones de resultados y actualizaremos nuestro precio objetivo y recomendación (actualmente nuestra recomendación estaba en Mantener, con un PO de 24,0€/acción).