Schroders | En general, los inversores institucionales se han mantenido al margen del bitcoin como activo de inversión durante los diez primeros años. Pero el bitcoin -y los criptoactivos en general- siguen reclamando la atención del mundo. Sin duda, motivados por las rentabilidades meteóricas del último año, los inversores institucionales se plantean si ha llegado el momento de entrar en acción.

Nuestra postura

En el equipo de multiactivos de Schroders nos sentimos cómodos permaneciendo al margen de los años de adolescencia del bitcoin. No nos seducen las cifras de los titulares. Sin embargo, pensamos que vale la pena investigar seriamente el bitcoin y sus homólogos.

Los inversores institucionales están esperando a que los criptoactivos maduren. A medida que encajen más y más piezas del rompecabezas -claridad en torno a la regulación, acceso y liquidez eficientes, garantías de seguridad, aparición de casos de uso duraderos- esperamos una participación institucional mucho mayor en esta clase de activos.

Así pues, en este documento exponemos nuestra opinión sobre un marco para que los inversores institucionales de multiactivos reflexionen sobre los criptoactivos, centrándonos en el bitcoin.

Nuestro análisis

Nos basamos en el trabajo existente en este ámbito y lo combinamos con nuestro marco establecido para analizar las clases de activos. En nuestra evaluación inicial de si el bitcoin es invertible, tratamos de entender cuatro cosas:

1. Establecer el valor intrínseco: ¿tiene, o podría tener, un papel económico en el mundo?

2. Clasificar la clase de activos

3. Comprender el entorno normativo

4. Construcción de carteras y consideraciones sobre la asignación de activos: ¿podemos hacer suposiciones estables sobre su comportamiento?

1 – Establecer el valor intrínseco

En el debate sobre el valor del bitcoin como activo, primero tenemos que considerar la diferencia entre activos financieros y activos «útiles»; es decir, útiles más allá de su uso como activos financieros. Al tener sólo una existencia digital, es probable que la utilidad de bitcoin se limite a la de un activo financiero. Teniendo en cuenta sólo la posibilidad de utilidad financiera, encontramos que hay dos categorías principales de potencial utilidad para el bitcoin:

1. Como reserva de riqueza

2. Para su uso en transacciones

Sin embargo, ambos casos de uso se satisfacen con activos que ya existen. Por ejemplo, el oro se utiliza ampliamente como depósito de valor, y el dinero en efectivo se utiliza en las transacciones. Nuestra investigación muestra que, a medida que el bitcoin madura y su perfil de riesgo se hace más estable, podría competir con las reservas de valor existentes. Sin embargo, en este momento creemos que está más lejos de poder competir con los sistemas de pago/transacción tradicionales. En general, el bitcoin parece tener un valor útil, aunque sólo como activo financiero, por lo que creemos que puede tener un valor intrínseco no nulo como activo de inversión.

2 – Clasificación de la clase de activos

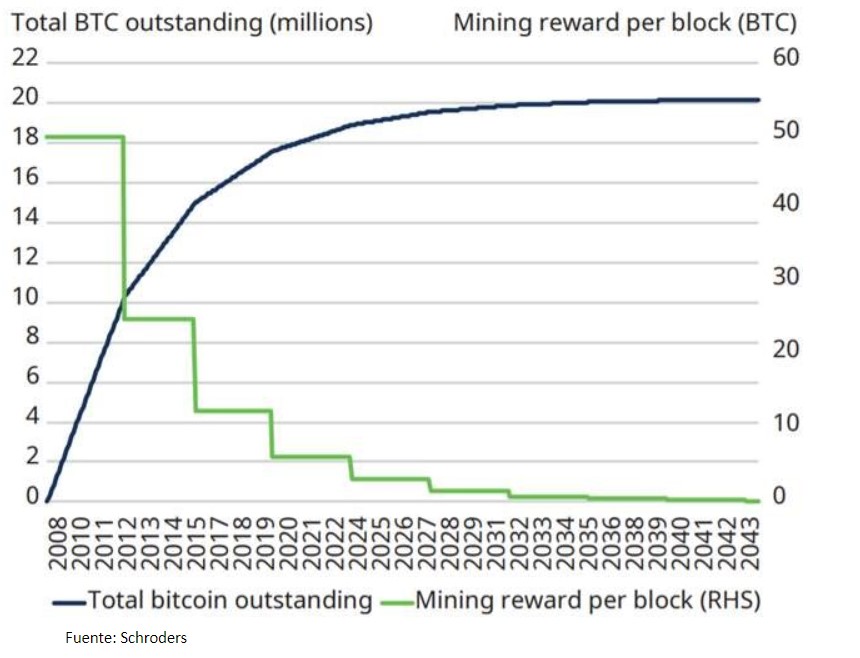

El principal argumento de venta del bitcoin es su escasez, la cual, está integrada en el código que gobierna la tecnología de cadena de bloques en la que funciona. En algún momento de los próximos 100 años aproximadamente, la cantidad de bitcoins en circulación convergerá en torno a los 21 millones de bitcoin.

El calendario de oferta de bitcoin es predecible

Dada la limitación de la oferta y la idea de que el bitcoin podría actuar como depósito de riqueza en el futuro, se podría realizar una comparación lógica con el oro. Sin embargo, no nos convence el apelativo de «oro digital». Lo vemos más bien como un «objeto de colección digital» afín a las partes más oscuras del mundo de las inversiones alternativas, al menos por ahora.

El bitcoin está muy lejos de ganarse su fama de activo seguro como lo ha sido el oro durante miles de años. Podría parecer estructuralmente una cobertura contra la inflación debido a su oferta deflacionaria, pero no ha pasado la prueba del tiempo como lo ha hecho el oro. Debido a nuestras reservas sobre la capacidad del bitcoin para actuar como instrumento de cambio, tampoco creemos que deba ser tratado como una moneda por los inversores. La clasificación como materia prima es más apropiada, y establecemos comparaciones con la agricultura y otras materias primas que tienen condicionantes de riesgo y rentabilidad impredecibles.

No obstante, creemos que la descripción de inversión más honesta y pragmática del bitcoin por ahora es que se trata de una herramienta de generación de rentabilidad con patrones de comportamiento impredecibles y relaciones imprevisibles con otras clases de activos.

3 – Comprender el entorno normativo

Sin duda, el bitcoin se dirige hacia una mayor regulación y eso es lo que debemos esperar. Debido a su naturaleza descentralizada, el bitcoin y otros criptoactivos que utilizan la tecnología de cadena de bloques pública son difíciles de regular directamente. Por lo tanto, los reguladores tendrán que utilizar medios indirectos para obtener cierto control sobre el mercado. Creemos que eso significa, casi con toda seguridad, regular los intercambios y las plataformas en línea donde se pueden comprar y vender bitcoins y otros criptoactivos. A medida que los reguladores vayan entrando en escena, es inevitable que se produzca una consolidación en el mercado y la aparición de proveedores dominantes de servicios relacionados con el bitcoin.

4 – Construcción de carteras y consideraciones sobre la asignación de activos

El bitcoin tiene una elevada relación rentabilidad/riesgo, lo que significa que se puede comparar con otros activos, pero tiene una alta volatilidad que no todos los inversores podrán soportar.

Hasta ahora también tiene una baja correlación con otras clases de activos, lo que lo convierte en un «diversificador» aparentemente atractivo. Pero creemos que las propiedades diversificadoras del bitcoin son exageradas. Una combinación de flujos de rentabilidad estadísticamente no correlacionados no constituye una cartera diversificada.

Además, cuando un activo se utiliza de forma táctica, en lugar de mantenerse en la cartera a largo plazo, sus propiedades estadísticas son algo menos significativas en un contexto práctico. Por tanto, como cobertura contra los riesgos existentes en la cartera, el bitcoin sigue siendo poco fiable por ahora.

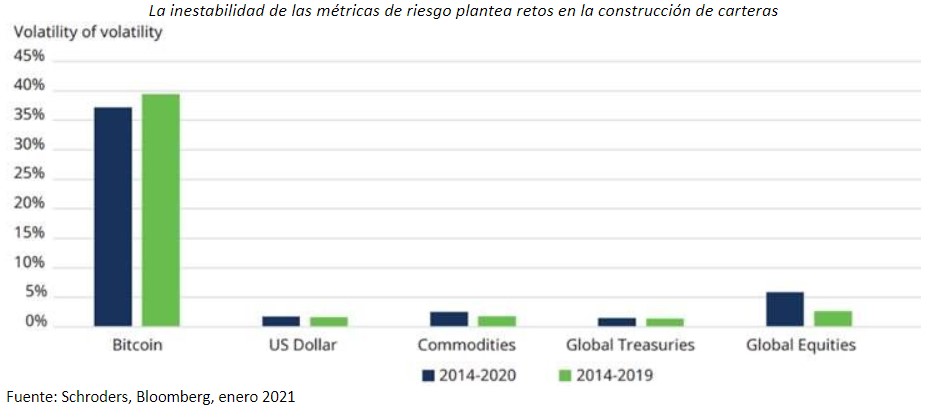

También tenemos que fijarnos en la estabilidad de estas métricas para tener alguna garantía de que el pasado puede ser un indicativo del futuro, y ahí es donde el bitcoin falla: la variación de la volatilidad del bitcoin es extremadamente alta, lo que nos dificulta hacer cualquier suposición sólida sobre cómo se comportará.

En cuanto a la valoración del bitcoin, o a la asignación de un precio justo, si es que lo hay, nos basamos en el trabajo existente en el sector. Todos estos modelos son controvertidos, están sujetos a debate, no han superado la prueba del tiempo y utilizan una cantidad de datos comparativamente limitada. Son modelos que estamos observando, en lugar de utilizarlos realmente.

Por ejemplo, podemos observar el tamaño del mercado existente para los posibles casos de uso de bitcoin, ver qué activos están actualmente al servicio de esos casos de uso y hacer algún tipo de previsión sobre la cuota de mercado que creemos que el bitcoin podría acaparar en el futuro. También hay modelos que miden la escasez e intentan estimar un valor justo teniendo en cuenta la cantidad de bitcoins que existe actualmente frente a la cantidad que se crea cada año. Valorar el bitcoin como una red es otro enfoque; sabemos que el efecto de la red es un activo intangible de enorme importancia que puede ser muy difícil de replicar para los recién llegados al mercado, lo que da al bitcoin, en particular, una ventaja al titular.

Una vez más, nuestra postura pasa por observar estos modelos, sin embargo, todavía estamos en la fase de aprendizaje con respecto al bitcoin y sus comparables, y no incluiremos un activo en nuestras carteras sin una investigación y un razonamiento exhaustivos.