Julio López (Attitude Gestión SGIIC) | Estando en conflicto la República de Venecia con el papado, el sumo pontífice dijo al embajador veneciano que deseaba ver el acta o escritura por la que los venecianos eran dueños del mar Adriático. El embajador respondió: “Santidad, se encuentra al dorso de la donación hecha por Constantino a la Iglesia romana”.

Ante lo que el Papa calló.

La donación de Roma al papado fue uno de los grandes bulos inventados de la Edad Media, pero que permaneció largamente vigente hasta que dicha falsedad fue demostrada por Lorenzo Valla en 1450.

En los mercados financieros también nos cuesta discernir que es verdad y que es mentira.

Comentaba el otro día mi socio Carlos Barceló, que la única regla que se cumple ya en los mercados y en la economía, es la relación inversa entre el precio de los bonos y su rentabilidad. El resto ha saltado por los aires en la última década. Todo aquello que vimos en los libros en la universidad de los 90 se ha quedado como elemento decorativo en librerías, como la enciclopedia Larousse, y su valor se mide más en peso que en saber.

El comentario me dio para pensar en las relaciones económicas que damos por verdaderas sin plantearnos si empíricamente lo son. La economía no es una ciencia exacta, y la psicología de los consumidores e inversores y las intervenciones arbitrarias de otros participantes como los Bancos Centrales, cambian constantemente las reglas de juego y las consecuencias que pensábamos acertadas. Enumeremos algunas.

1.) Los tipos de interés no podían estar en negativo. Hemos visto en los últimos años como los inversores han pagado gustosamente por el privilegio de prestar dinero.

2.) El incremento de balances de los Bancos Centrales y sus “ayudas” a la economía han servido para evitar recesiones, y han contribuido a lograr un decente crecimiento económico y estimulado la inversión en nuevas industrias, en equipos y otras actividades económicas productivas. Los datos no lo corroboran. La inversión como porcentaje del PIB en esta década ha sido la más baja de los últimos 100 años. Si miramos las cifras de préstamos bancarios también nos encontramos con las cifras de crecimiento más bajas desde que se tienen datos. Con el incremento de balances, lo que se ha incrementado son las reservas bancarias, que fomentó la especulación (sigue fomentando) que ha desembocado en el lio que tienen ahora los bancos americanos que compraron activos a largo plazo en búsqueda de un piquillo de rentabilidad, y se han encontrado con unos márgenes financieros negativos estratosféricos.

3.) Los bancos siempre se benefician de las subidas de tipos. Pues parece que no. Si inviertes a tipo fijo a 30 años a niveles del 1% y tienes que remunerar a tus depósitos a tipos variables cercanos al 5%, no lo parece. Si los bancos valoraran sus carteras con los mismos criterios que los fondos de inversión utilizamos con nuestros partícipes, muchos bancos estarían quebrados. No solamente los bancos comerciales. La FED tendría un agujero de más o menos 1.7 trillones de dólares americanos.

4.) El crecimiento del PIB es lo que marca la marcha de las Bolsas. Si una economía crece, también lo hará su bolsa.

El gráfico anterior muestra el ratio del PIB chino respecto al PIB japonés en dólares. Por resumir, en los últimos 10 años, el primero se ha doblado y el segundo ha tenido apenas crecimiento.

Ahora el gráfico de abajo muestra el comportamiento del índice de la bolsa china respecto a la japonesa (en el numerador China y en el denominador Japón). Como ven la paliza que le ha metido la segunda a la primera es considerable.

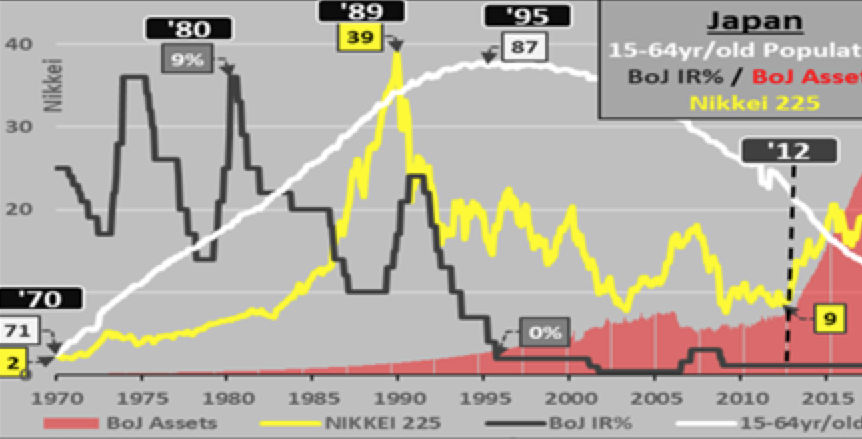

5.) Las compras de los Bancos Centrales no tienen un efecto en la marcha de las bolsas. A continuación, tienen un gráfico curioso que me manda Antonio Nava, de tres datos japoneses. Vean el efecto mimético que tiene la cotización del Nikkei y el incremento de balance del Banco de Japón (en su balance tiene ETFs de su propia bolsa con lo que es el principal propietario de las empresas japonesas, en un ejercicio brillante de funambulismo económico y “tamarizano”. ¿Dónde está la bolita?

El gráfico refleja, además, la disminución de población activa. Recordemos que, crecimiento del PIB = Incremento de población + incremento de productividad. Pero eso da igual como vimos en el punto 4. Los tres japoneses que queden en unos años serán maravillosamente millonarios gracias a su Banco Central. Por desgracia, el gráfico no refleja su némesis, cuanta deuda pública le corresponderá a cada uno de esos tres.

6.) Una subida de tipos es mala para la economía. Pues depende para quién. El tipo de interés no deja de ser el precio de intercambio de un contrato entre dos partes. Que suban los tipos es malo para los endeudados, pero es bueno para los que lo prestan. Con tipos al 5%, un ahorrador que tenga un ahorro de 100.000 dólares dispone de 5.000 dólares más al año para gastar que el año anterior (otra cosa es que los bancos españoles funcionen como bancos suecos). Lo que reprime de gastar a uno, ayuda al otro.

7.) El mismo ejemplo lo podemos llevar a la inflación. Es un intercambio de un servicio o un producto. Yo como consumidor pago más, pero hay una empresa que gana más. Una forma clara de verlo es fijarse como los márgenes empresariales están en máximos históricos, repercutiendo a sus precios finales algo más que el incremento de costes.

8.) Una de las mejores, e insistiendo en la misma temática. “Hay un montón de dinero esperando para entrar en Bolsa”. Una de las mayores gilipolleces que se pueden escuchar en estos nuestros mercados financieros. El dinero cuando se crea y hasta que se saque del sistema es siempre el mismo. Si uno compra, otro vende al mismo precio, por lo que hay un intercambio de una acción por dinero, pero el dinero es el mismo.

9.) “En cuanto pivote la FED y empiece a bajar tipos las bolsas se disparan”. Pues no es lo que pasó ni en el año 2001 ni en el año 2008. Es cierto que en un primer momento las bolsas subieron, pero a las pocas semanas se despeñaron y marcaron mínimos casi un año después de que comenzaran las bajadas de tipos. El otro día, el gobernador del Banco de Inglaterra remarcaba que hasta ahora la economía solo había reflejado un tercio de las consecuencias de las subidas de tipos. Hay un efecto demora que tarda en trasladarse, por eso el empleo se considera un elemento retardado al ser el último indicador que se da la vuelta.

10.) La inflación se moderará en cuanto se ralentice la economía o haya una recesión. En su última carta, John Hussman traza una regresión y los resultados no reflejan una clara correlación. Lo que termina realmente con la inflación es la restauración de la credibilidad monetaria, que es lo que pasó en la Alemania de Weimar y en los años 70 con Volcker.

11.) El gasto público es lo que sustenta las economías. Pues depende de si lo hace mejor o peor que el privado. Las gallinas que entran en el corral público han salido del corral privado anteriormente vía impuestos. Incluso, es más por la parte de gasto que no se cubre con impuestos y que denominamos deuda pública también tiene un signo opuesto en algún sitio. El dinero que compra esa deuda pública es menor consumo del sector privado. Lo que si estamos viendo es que esa deuda pública está siendo el elemento diferenciador en los márgenes empresariales. Ese crecimiento ad infinitum de la deuda está haciendo que las empresas tengan beneficios records. Falta por ver si se cumple aquello de mayor consumo actual es menor consumo futuro, aunque quizá sea el punto 12 de alguna epístola futura y hayamos encontrado al final el Edén en la Tierra.