Jaime Raga (UBS AM) | Por lo general, los bienes inmuebles ofrecen unos ingresos estables y han permitido reducir el riesgo de las carteras debido a la baja volatilidad y a la escasa correlación que muestra la rentabilidad de este activo con respecto a los más tradicionales. Sin embargo, los momentos difíciles en los que nos encontramos suponen una amenaza para todas las clases de activo y exigen algunas advertencias.

Si echamos un vistazo al pasado, tras un periodo de alta inflación se ha producido un aumento de la rentabilidad inmobiliaria. Un análisis que realizamos en 2020, en el que se compararon los rendimientos nominales de los bienes inmuebles y la inflación en 26 países de todo el mundo, corroboró esta afirmación. Nuestro modelo demostró que el sector inmobiliario ofrecía una protección contra la inflación del 78% y hasta del 80% cuando se aplicaban otras condiciones, como los tipos de interés reales y la prima de riesgo inmobiliaria.

Sin embargo, ahora estamos asistiendo al aumento del riesgo de estanflación (que se produce cuando la inflación es superior a la media y el crecimiento del PIB es inferior a la media), un fenómeno que se produce por la subida de los tipos de interés por parte de los bancos centrales en su intento de frenar la inflación. Estas son nuestras opiniones sobre Estados Unidos y Europa:

Estados Unidos

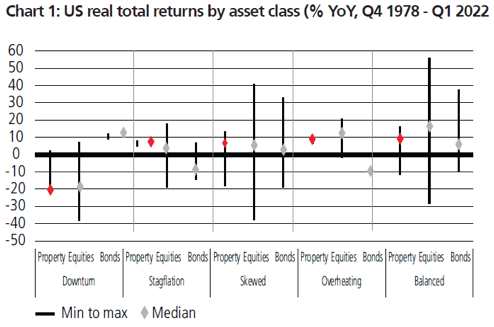

Los limitados datos de Estados Unidos, que se remontan al último periodo de estanflación en la década de 1970, muestran que los bienes inmuebles registraron una rentabilidad superior a la renta variable y la renta fija, si bien se comportaron por debajo de las expectativas en comparación con las épocas de mayor crecimiento económico (gráfico 1). Desde 1978, la rentabilidad real anual -después de la inflación- fue del 6%-7% en épocas de economía equilibrada, siendo la media del 6,9%. Sin embargo, durante los periodos de estanflación, el sector inmobiliario obtuvo un 5,5% en términos reales, mientras que la renta variable obtuvo un 2,5% y la deuda pública un -7,3%

Desde nuestro punto de vista, las mayores amenazas para el mercado inmobiliario son los periodos de recesión combinados con una inflación en niveles medios o inferiores a la media. Para mitigar estos riesgos, creemos que la estrategia más prudente es una amplia diversificación geográfica.

Sin embargo, el mercado inmobiliario estadounidense goza de mejores condiciones con respecto a las que existían durante la crisis financiera mundial (a partir de 2007), ya que los ratios “loan to value” están menos ajustados y los diferenciales entre las yields inmobiliarias y de los bonos están menos comprimidos.

Europa

En Europa, en el mejor de los casos, la relación entre la alta inflación y la fuerte rentabilidad inmobiliaria ha sido tenue. En algunos casos, la inflación se ha visto impulsada por una fuerte demanda que ha sido favorable para el crecimiento de los alquileres.

Sin embargo, cuando la alta inflación es un síntoma de final de ciclo económico, se añaden riesgos adicionales. En la actualidad, la inflación está provocada por los costes y no por la demanda, lo que lleva a rebajar las previsiones de crecimiento económico. Por ejemplo, el Banco de Inglaterra espera que la economía británica se estanque en 2023/24. Además, los tipos de interés están subiendo, con alzas considerables que han reducido los diferenciales entre el sector inmobiliario y la renta fija. En el caso de los bienes inmuebles, esto puede traducirse en una cierta presión al alza de las yields, ya que el sector debería valorar el nuevo entorno de tipos de interés, y en una rebaja de las expectativas de crecimiento de los alquileres a medida que la economía se debilita.

Algunos segmentos del mercado europeo siguen ofreciendo sólidas perspectivas de crecimiento de los alquileres y muestran una perspectiva positiva en este difícil entorno macroeconómico. Este es el caso, en particular, de los activos logísticos situados en centros de distribución estratégicos, donde el potencial de la demanda sigue siendo muy superior a la actividad de construcción. Otro sector que sigue beneficiándose de las tendencias estructurales es el de la vivienda de alquiler en Europa. De hecho, el crecimiento constante del número de hogares y el creciente atractivo del segmento del alquiler desde el punto de vista de la flexibilidad y la asequibilidad siguen alimentando una importante demanda reprimida del sector en la mayoría de las zonas urbanas del continente.