Renta 4 | Inmobiliaria Colonial (COL) celebró un particular Investor Day vía telemática del que destacamos: 1) la positiva visión sobre el mercado de oficinas prime CBD en París (ofrecida por Cushman & Wakefield), del que esperar una ligera compresión adicional en las yields a corto plazo (desde el 2,75% hasta niveles de 2,60-2,65%) y sin incrementos en la tasa de desocupación consecuencia de la escasez de producto;

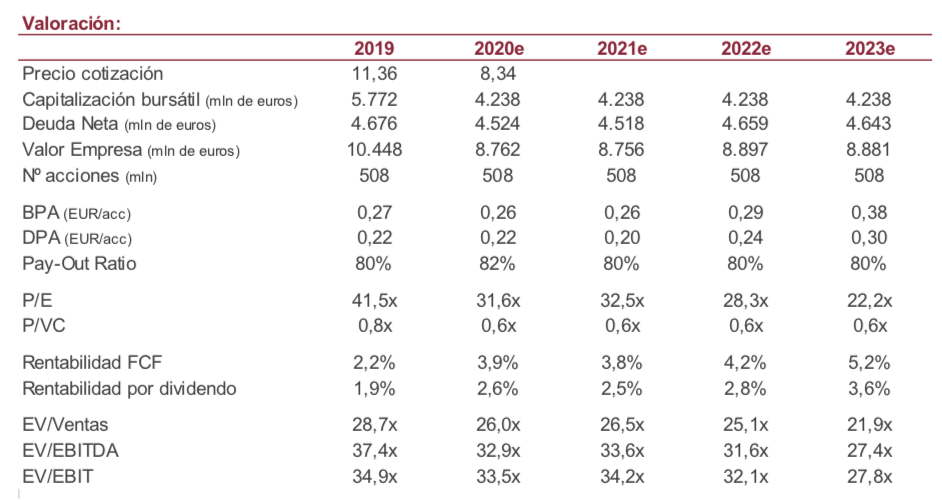

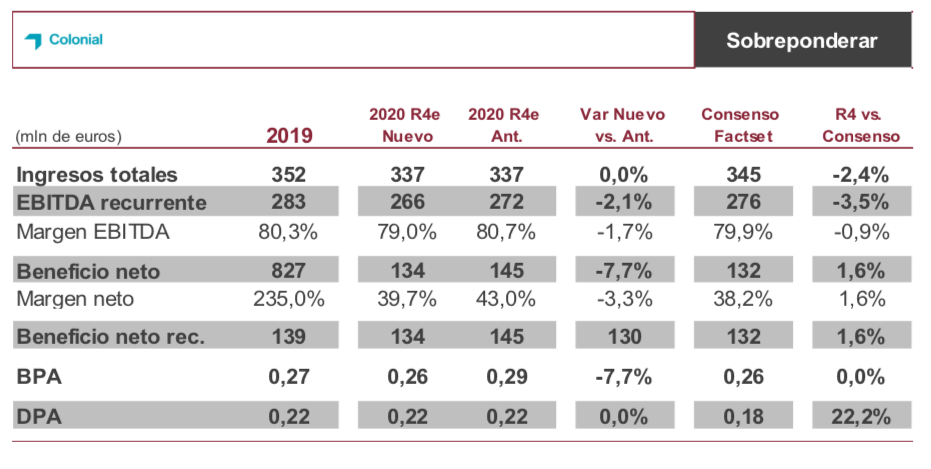

2) una guía de resultados 2020e, con rentas de 338 mln eur (vs. 337 mln eur R4e y 345 mln eur de Consenso) y 0,26 eur/acc. de BPA (vs. 0,29 eur/acc. R4e anteriores y 0,26 eur/acc. de Consenso), y; 3) la reiteración de determinados aspectos y compromisos (solidez de balance y mantenimiento de rating, potencial de renovación de rentas, compromiso ESG, yield on cost del 6,7% de la cartera de proyectos, etc.).

En definitiva, una reiteración de la tesis de inversión en la compañía, basada fundamentalmente en la calidad de su cartera de activos de oficinas prime (61% París, 24% Madrid y 15% Barcelona), con una guía de resultados a corto plazo ligeramente peores de lo esperado por el consenso y sin novedades relevantes (si bien se reiteran todos los aspectos positivos). Con ello, el evento debería ser recogido de forma neutral en cotización. Reiteramos Sobreponderar y Precio Objetivo de 10,2 euros/acción.

Mercado: En la presentación sectorial llevada a cabo por la consultora Cushman & Wakefield, se reiteró la fortaleza de los tres mercados en los que opera Colonial (Madrid, Barcelona y París). En el mercado español, pese a la caída del 50% i.a. en el volumen de inversión, se espera cierta recuperación en 2021, aunque aún lejos de los máximos de 2018. Pese a ello, la elevada demanda de espacios de calidad, unida a su escasez y al crecimiento del “empleo de oficina” augura saludables tasas de absorción y bajas tasas de desocupación, que se reflejan en yields estables en mínimos históricos del 3,25% y 3,5% en Madrid y Barcelona, respectivamente. En cuanto a estimaciones de rentas de cara al futuro, la consultora espera caídas entre 3-5% para este año y estancamiento para 2021, recuperando los niveles de 2019 en 2022e, en línea con nuestras estimaciones. En cuanto al mercado parisino, con una caída de inversión del 27% i.a., se ve cierta dicotomía entre localizaciones, pero la cartera de Colonial continúa protegida por su calidad, con el 76% de sus rentas procedentes de activos en zona CBD, donde las yields continúan contrayéndose (-10 pbs) haciendo mínimos en 2,75% y existe un elevado apetito inversor que contrasta con la escasez de oferta futura esperada.

Guidance: 1) 2020e: GRI de 338 mln eur (vs. 337 mln eur R4e y 345 mln eur de Consenso) y 0,26 eur/acc. de BPA (vs. 0,29 eur/acc. R4e anteriores y 0,26 eur/acc. de Consenso); 2) 2021e año de transición (continuamos asumiendo un escenario conservador), y; 3) Objetivo de crecer a doble dígito en BPA >2022e: sin duda el punto controvertido de la presentación, en tanto que Colonial no especificó ni cifra concreta, ni el punto de partida esperado del 2021 (nuestras estimaciones contemplan un incremento de BPA del +15% en 2022e, vs. 2021e, si bien asumimos una caída adicional del -3% en 2021e vs. 2020e).

Balance: Sin novedades. Continúa mostrando un balance sólido y saneado, con un adecuado apalancamiento (LTV del 36,5%) y liquidez de sobra tras las últimas operaciones de balance (emisión de bonos, nueva línea de crédito revolving de 1bln eur, recompra de bonos).

Compromisos ESG: la compañía ha dedicado un espacio importante de su presentación a sus compromisos ESG y de descarbonización, con el objetivo de tener una cartera completamente neutral en carbono en 2050 (reducción del 75% a 2030. Destacamos: 1) 93% de la cartera de edificios con certificaciones Leead/Breeam; 2) 4 años consecutivos con el reconocimiento EPRA sBPR Gold, y; 3) Leadership A- de CDP.

Proyectos: La Compañía continúa resaltando su atractivo pipeline de proyectos, con un 40% pre-alquilado en niveles cercanos al 90%, y entregando todos (10) en los próximos 3 años a una yield on cost del 6,7% (inversión total de 1.277 mln eur). El management guía a un crecimiento de BPA de doble dígito a partir de 2022e gracias a la incorporación de proyectos, con unas rentas estimadas de 436 mln eur que estimamos se alcanzaran hacia 2025.

Desinversiones: en línea con lo avanzado en la última presentación de resultados, Colonial estima desinversiones por valor de aprox. 300 mln eur en activos menos estratégicos.