Intermoney | Merlin Properties (Comprar, PO 13 €) ha publicado esta noche sus resultados anuales, y celebrará una conferencia telefónica hoy a las 15 horas. Las cifras publicadas no muestran grandes sorpresas a nivel operativo, con lo que, en principio, no variamos nuestras estimaciones de forma relevante. Esperamos incrementos de EBITDA del 7% anual en 24e-25e.

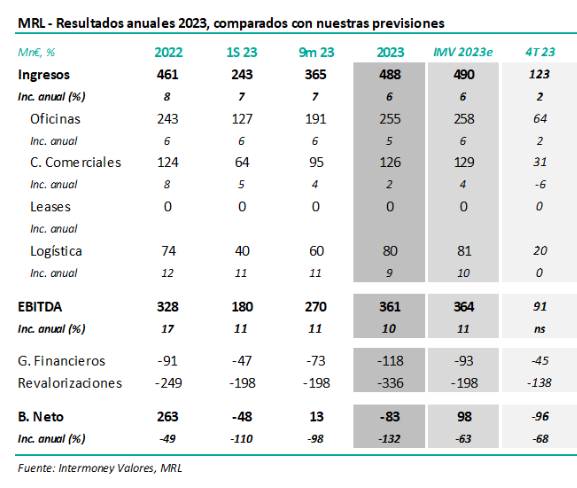

Merlin reportó un NAV de 15,08 €, implicando un descenso del -3% respecto a los 15,67 € de final de 2022. Las cifras principales, junto a nuestras estimaciones, se muestran en la tabla adjunta.

Rentas: +6% en 2023 (+6% IMVe) por repercusión de la inflación y nuevos activos puestos

en servicio. Por tipos de activo:

- En el caso de oficinas (rentas +5% frente a +6% IMVe), un factor adicional importante ha sido el crecimiento interanual de la ocupación, que a diciembre se mantuvo estable en 92,5% en los últimos 12 meses. Respecto a septiembre, la ocupación aumentó en 60 pb.

- En centros comerciales (+2% frente a +4% IMVe estando la diferencia principalmente en la venta dos centros pequeños), la afluencia ha continuado recuperándose, +5% v. 2022, mientras que el efecto de la inflación en inquilinos pensamos que fue también favorable (+11% ventas por m2), ya que su esfuerzo se mantuvo sin apenas cambios en el 11,7% en el pasado 4T, frente a 12,9% en 2019.

- En logística (+9% frente a +10% IMVe), donde la socimi informa que los planes Best II y III han sido entregados con un yield on cost (YoC) medio de 7,8%.

- En data centers, Merlin declara por primera vez unos ingresos de 0,5 Mn€.

El EBITDA contable se elevó un +10%, en línea con IMVe (+11%), por moderación relativa de costes operativos. Merlin incrementó su EBITDA un +10% hasta 361 Mn€, bastante en línea con nuestras previsiones (364 Mn). A lo largo de 2022, Merlin se benefició de la no repetición de los gastos relacionados con la pandemia, 25 Mn€ en 2021; este efecto obviamente no se ha repetido en 23, por lo que es lógico que se produjese una moderación trimestre a trimestre de los incrementos de EBITDA. Los costes operativos se han contenido respecto al crecimiento de rentas. Con todo, como esperábamos, el volumen de bonificaciones, 28 Mn€ creció significativamente respecto a los 2022 (18 Mn€).

Beneficio Neto de -83 Mn€ (98 Mn IMVe) tras ajustar valoración en -336 Mn€. Por debajo de EBITDA tampoco hubo grandes sorpresas, más allá de la partida de revalorización de activos (-336 Mn€, frente a -198 Mn€ a junio); nosotros solo consideramos en nuestras previsiones revalorizaciones ya publicadas. Merlin reportó unos costes financieros de -118 Mn€ v. -93 Mn€ IMVe, que condujeron a un resultado neto de -83 Mn€, frente a nuestra previsión de 98 Mn€.