Bankinter | Los resultados del 1T21 de Enagás (ENG) (BNA -22%) son débiles pero esperados. El recorte en ingresos regulados y menores ingresos financieros no recurrentes explican la caída en BNA.

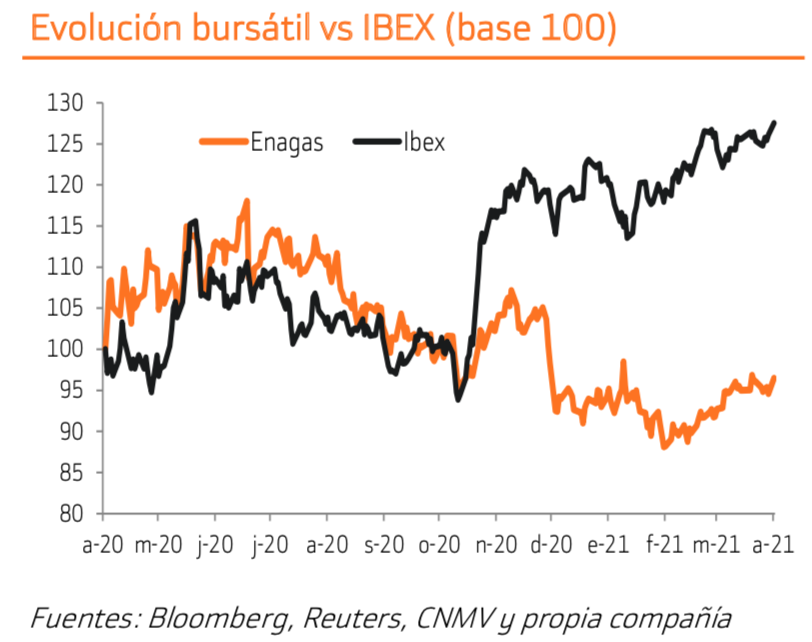

El mercado ya descontaba el recorte en ingresos para el nuevo periodo regulatorio 2021-26 y el equipo gestor mantiene las guías para el conjunto del año tras la publicación del 1T. A pesar de la caída en BNA en 2021 y el menor atractivo inversor hacia las empresas reguladas en un entorno de clara recuperación económica, mantenemos la recomendación de Compra con Precio Objetivo de 20 euros/acción (potencial +9%).

Motivos: (i) Atractiva rentabilidad por dividendo y con alta visibilidad. La rentabilidad por dividendo se sitúa por encima del 9% en 2021-26. A pesar de la caída en BNA el compromiso de Enagás es mantener el dividendo gracias a la fuerte generación de cash Flow y a la ausencia de inversiones relevantes en el periodo. A partir de 2026 y asumiendo un pay-out del 80%, la rentabilidad se situaría en el entorno del 6%, que continúa siendo atractiva. La visibilidad es alta ya que la mayoría del cash flow del grupo proviene de los ingresos regulados en España; (ii) Mejora de expectativas de su filial en Estados Unidos Tallgass (TGE), gracias a la recuperación de los precios del petróleo y de los volúmenes contratados. TGE representa el 50% de las inversiones del grupo fuera del negocio regulado en España; (iii) El desarrollo del hidrógeno verde supone una oportunidad de crecimiento a medio/largo plazo para el grupo.

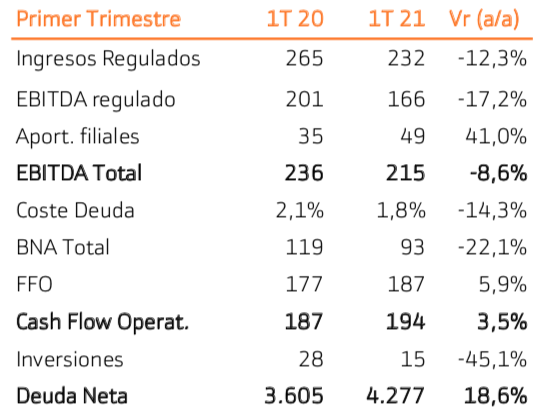

Resultados 1T: Débiles pero esperados

BNA -22% por menores ingresos regulados y menores ingresos por diferencias de cambio.

Principales cifras comparadas con el consenso: Ingresos 265M€ (-12%) vs 265M€ est.; EBITDA 216M€ (-8,6%) vs 218M€ est:.; BNA 92M€ (-22%) vs 93M€ est. Fondos Generados por las Operaciones (FFO) 187M€ (+6%).

Factores negativos: (i) Menores ingresos regulados (-12,6%): El nuevo marco regulatorio para la red de transporte comienza en 2021 y llega hasta 2026. El regulador recorta los ingresos ante una menor base de activos regulados (no son necesarias nuevas inversiones en la red) y una menor RCS (Retribución por Continuidad de Suministro).; (ii) Menores ingresos por diferencias de cambio. El año pasado ENG registró 18M€ (12% del BNA) por este concepto en la compra de dólares para la adquisición de la fase II de Tallgrass.

Factores positivos:(i) Mayor contribución de las filiales internacionales, gracias al comienzo de la aportación de TAP (Trans Adriatic Pipeline. Oleoducto desde el Mar Caspio y Oriente Medio a Europa Occidental) y (ii) Menor coste de la deuda. 1,8% vs 2,1% en 1T20.

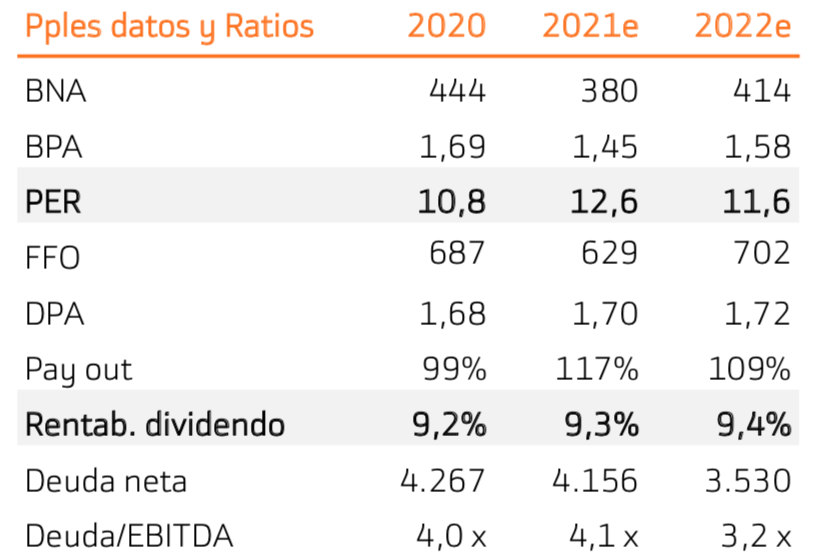

Enagás mantiene las guías 2021 tras el 1T: BNA -14% y DPA +1%

Tras la publicación del 1T, el equipo gestor reitera sus objetivos 2021: BNA de 380M€ (-14%) y DPA de 1,70€/acción (+1,0%). La caída en BNA se moderará en próximos trimestres al diluirse el impacto de las diferencias de cambio.

Atractiva rentabilidad por dividendo y con alta visibilidad

A los precios actuales, la rentabilidad por dividendo supera el 9% en el periodo 2021-26. A pesar de la caída en BNA, el compromiso de Enagás es mantener el DPA gracias a la fuerte generación de cash Flow y la ausencia de inversiones relevantes. A partir de 2026 y asumiendo un pay-out del 80%, la rentabilidad se situaría en el entorno del 6%. La visibilidad del pago de este dividendo es alta ya que la mayoría del cash Flow del grupo (> 65%) proviene de ingresos regulados.

Mejora de expectativas de TallGrass (TGE) por la recuperación de precios de energía

La recuperación del precio del petróleo y en volúmenes transportados supone una mejora en las expectativas de TGE. TGE no cotiza, pero sus comparables – Indice Alerian de compañías de infraestructuras de energía- ya reflejan esta mejora. El índice muestra una revalorización de +23% en el año y se sitúa ya cerca de los niveles pre-pandemia. TGE es la principal filial internacional de ENG (50% de las inversiones fuera del negocio regulado en España).

Hidrógeno: Una oportunidad de crecimiento a largo plazo

El apoyo a la generación de energía con hidrógeno por la Comisión Europea supone una oportunidad de crecimiento a medio/largo plazo. Este hidrógeno se podría transportar y almacenar en la red de ENG. Todavía estamos en un estadio muy incipiente de desarrollo.

Recomendación: Comprar Precio Objetivo: 20 euros/acción

Los resultados son débiles pero esperados. El recorte en ingresos regulados llevará a un menor BNA en 2021. Además, el apetitivo inversor por compañías reguladas y con alta rentabilidad por dividendo se reduce en entorno de mayor visibilidad sobre el crecimiento de la actividad económica y de repunte en la rentabilidad de los bonos. Sin embargo, vemos factores positivos para Enagas que nos permiten mantener recomendación de Compra con Precio Objetivo de 20,0€/acción: (i) Atractiva rentabilidad por dividendo (> 9,0% en 2021-26) y con alta visibilidad; (ii) Mejora de expectativas de TGE y ( iii) El desarrollo del hidrógeno como oportunidad de crecimiento a largo plazo.