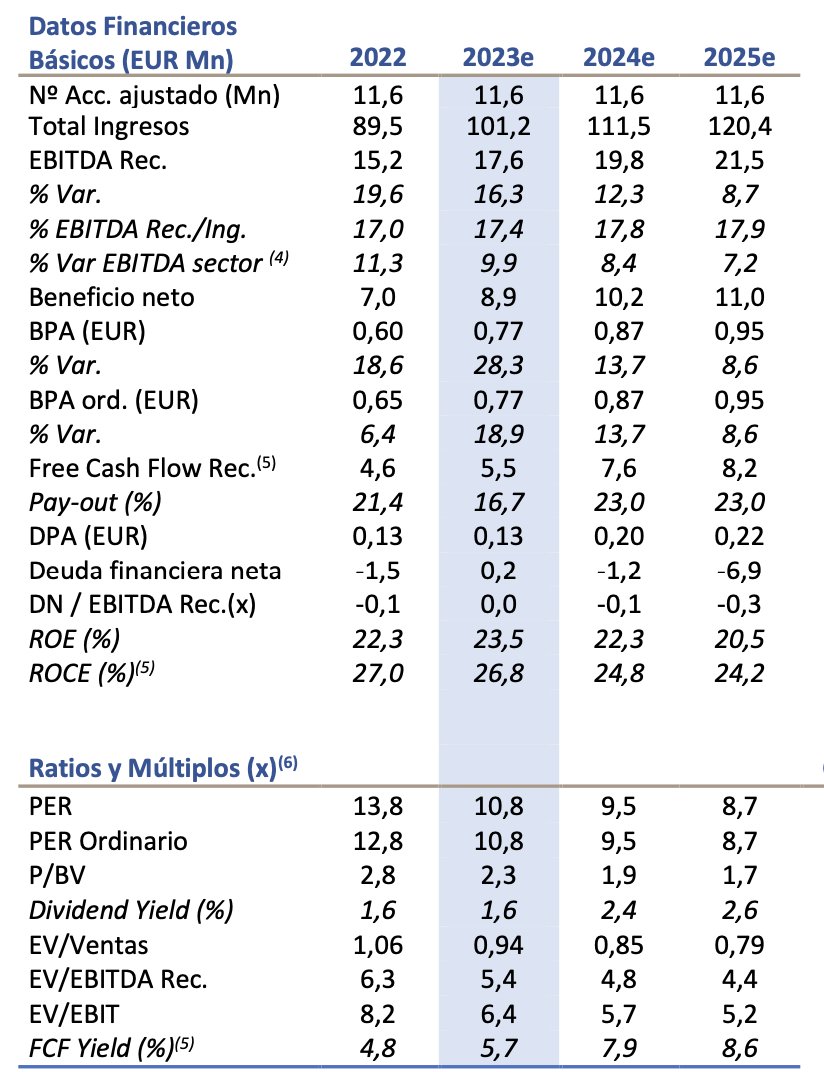

Lighthouse | LLYC cierra 2023 con unos Ingresos de EUR 101,4Mn (vs EUR 89,5Mn en 2022). Las palancas de crecimiento se han repartido entre: i) inorgánico, que aporta un 42,6% del crecimiento total (EUR 5Mn, estimado por LH) y un crecimiento orgánico de EUR 6,7Mn (vs EUR 13,5Mn en 2022) mostrando la ralentización en la demanda por el contexto macro (inflación, subidas de tipos, contracción del PIB).

EL M&A IMPULSA EL CRECIMIENTO EN INGRESOS (+13,3% VS 2022)… Y REFUERZA SU PRESENCIA INTERNACIONAL. La adquisición del 80% de BAM (EV Total: EUR 12,2Mn) en abril de 2023 con unos ingresos proforma 2023 de EUR 8,5Mn (estimado por LH) localizada en California, EE.UU. convierte a USA en el tercer mercado por ingresos por detrás de España y México. Las ventas internacionales suponen ya el 55% de los ingresos 2023e (vs 52% en 2022).

SIN LASTRAR LOS NIVELES DE RENTABILIDAD (MG. EBITDA 2023 17%)… LLYC ha defendido el Mg. EBITDA 2023 en niveles de 17% (en línea con 2022) tras las adquisiciones y el efecto de la inflación sobre el OPEX (ya visto en el 2S22). Esto ha sido posible por: i) la amplia gama de servicios que recogen todas las fases del ciclo (expansivo/recesivo), ii) el traspaso del aumento de costes derivado de la inflación y iii) el éxito al controlar los costes derivados de la integración del M&A.

… Y CON UNA GENERACIÓN DE CAJA ELEVADA. El modelo de negocio de LLYC le permite mantener un ratio de conversión de EBITDA en caja de c. 30%. Lo que le ha llevado a cerrar 2023 con una DN EUR 0,2Mn (Caja Neta en 2022 EUR 1,5Mn). Aunque aún queda un pago pendiente de c. EUR 4Mn de earn-outs, la sólida posición financiera abre la puerta a continuar con su estrategia de crecimiento inorgánico.

¿UNA RESERVA DE VALOR QUE PASA DESAPERCIBIDA? LLYC vuelve a demostrar su carácter defensivo, con crecimientos a doble dígito en un entorno macro especialmente difícil. Destacamos: i) crecimiento sostenido en ingresos (+19,5% TACC 2018-2023e; c.55% recurrentes), ii) negocio diversificado (tanto por la gama de actividades como por geografías), iii) foco en la rentabilidad (Mg. EBITDA histórico 17%-20%), iv) capacidad de generar FCF y v) política activa de reparto de dividendos (pay-out c.23%). Todo ello con una “clara” reserva de valor (ROCE: 26,8% vs WACC: 9,2%). El precio de la acción ha caído un -13,1% (-12m) dejando a LLYC con un EV/EBITDA 2023e de 5,4x y PER 2023e 10,8x.