Alphavalue | Nuestros analistas ya han comentado en alguna nota anterior el sorprendente tono positivo de los resultados del 4T20 que llevamos conocidos hasta la fecha. Es como si cada sector hubiera logrado exprimir al máximo a clientes y proveedores. Esto no cuadra a menos que la presión sólo la asuman las compañías no listadas. Pero no seremos nosotros quien eche agua al caldo y disfrutemos de la fiesta de momento.

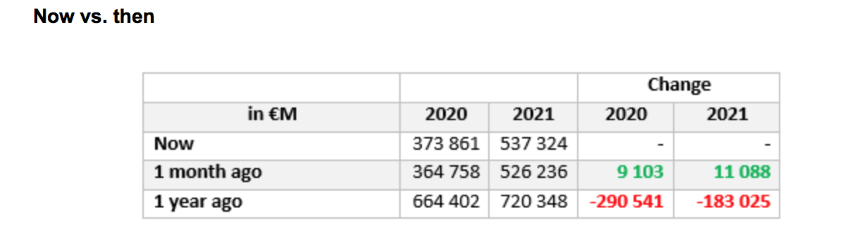

La fortaleza de lo visto hasta ahora es un cambio radical en la dinámica de la revisión de los beneficios que se ha venido produciendo. Algo que queda bastante claro en la tabla que podéis ver a continuación. Durante el último mes, los beneficios de 2020 se han incrementado en +9 bn€, es decir, un +2,4%. Durante 2021, la revisión al alza a un mes vista está más cerca del +2%. Es un giro radical de las tendencias observadas hasta las revisiones del 4T20, donde las rebajas eran la norma. En la tabla hemos añadido las estimaciones de hace un año, poniendo de manifiesto el nuevo rumbo tomado. Esta nueva tendencia perdurará en el tiempo antes de volver a las expectativas anteriores.

Rascando un poco más allá de la superficie, vemos que la positiva dinámica de los beneficios esperados para 2021 sigue estando demasiado centrada en los bancos (+3 bn€ en un mes), el sector autos (+6 bn€) y las compañías de transporte de mercancías (+500 M€). Esto no es suficiente. Las mejoras en los beneficios esperados de los bancos se deben en gran medida a la postura inicial muy negativa de AlphaValue sobre las provisiones por impagos (loan losses). La mejora proviene del anuncio de menores provisiones por impago de lo esperado, pero también de un top line bastante sólido en el negocio de los préstamos, lo que es una sorpresa positiva. Los grupos automovilísticos tienen sus catalizadores en la demanda china y un fuerte impulso de los vehículos eléctricos y los híbridos enchufables para evitar las multas de la nueva normativa de 2020 de la UE sobre emisiones contaminantes. Es de esperar que los precios de los vehículos semi-nuevos se mantengan, con un gran número en stock en los concesionarios. El sector transporte se está beneficiando de una excelente demanda en transporte de mercancías y logística, mientras que los aviones de pasajeros todavía están “aparcados” en la pista. Curiosamente, las destacadas revisiones al alza de los beneficios de 2020 para las compañías químicas no continuarán en 2021, ya que la renovación del inventario debe ser un ejercicio único.

En cuanto a las compañías de semiconductores, la revisión al alza de sus beneficios no cuadra con la actual situación de escasez de su mercado, lo que traerá un aumento de precios.

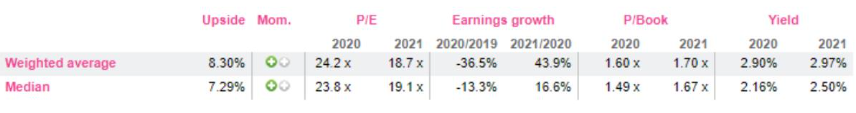

Las buenas noticias de expectativas de beneficios del mes pasado tuvieron sus consecuencias, con 18,7x el PER 2021 sobre un crecimiento de los BPA que se estableció en el +44%.

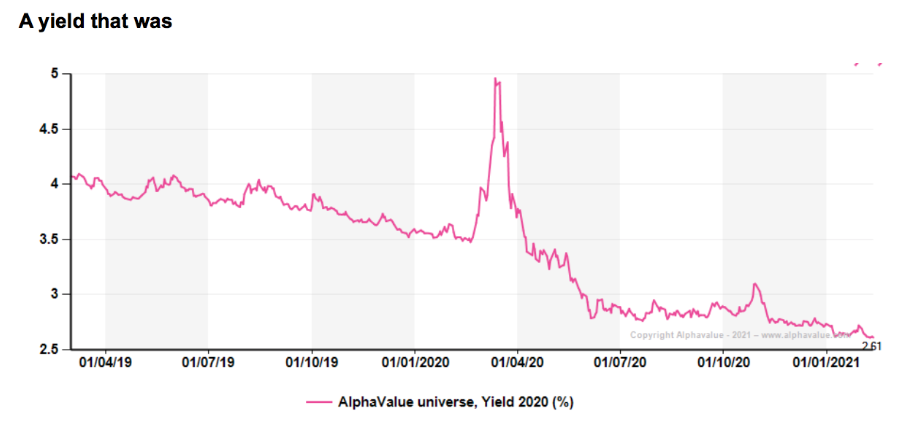

Obviamente, a medida que continúen las buenas publicaciones del 4T20, el tanto por ciento de crecimiento se socavará. Más interesante es el hecho de que excluyendo bancos, el PER 2021 es más bien 20x superior al crecimiento de los BPA de un +47% y que el yield previsto para 2021 del +3% está muy por debajo de los niveles pre pandémicos del +3,5% / +4%. Este es el precio a pagar por obtener el apoyo de los bancos centrales.