Raphael Olszyna-Marzys (J. Safra Sarasin Sustainable AM) | Se da por hecho que la Fed mantendrá los tipos esta semana. Se ha avanzado mucho en la reducción de la inflación, pero no pueden permitirse la autocomplacencia. La inflación subyacente sigue siendo elevada y el mercado laboral demasiado tenso. La Reserva Federal mantendrá un perfil moderado de recorte de tipos, como se desprende de su nuevo gráfico de puntos.

Los principales bancos centrales se reúnen esta semana por última vez en el año. En general, se han vuelto más moderados últimamente, ya que la inflación ha sorprendido a la baja y los mercados laborales se han enfriado. La actividad económica se ha estancado o contraído en Europa, y el crecimiento en EE.UU. parece haberse ralentizado bastante en el último trimestre. Los recientes movimientos de los mercados de renta fija también han sido bastante violentos, lo que sugiere una vía de sentido único para los tipos de interés oficiales. La única cuestión que queda por resolver es el calendario y la magnitud de los recortes. El mercado apuesta a que existe una gran probabilidad de que los bancos centrales empiecen a relajar su política ya en marzo. Esperamos cierto rechazo (moderado), con los bancos centrales señalando la rigidez de los mercados laborales y el riesgo de declarar una victoria temprana contra la inflación. Pero, al final, serán los datos los que determinen la postura política de los bancos centrales y la futura actuación de los mercados.

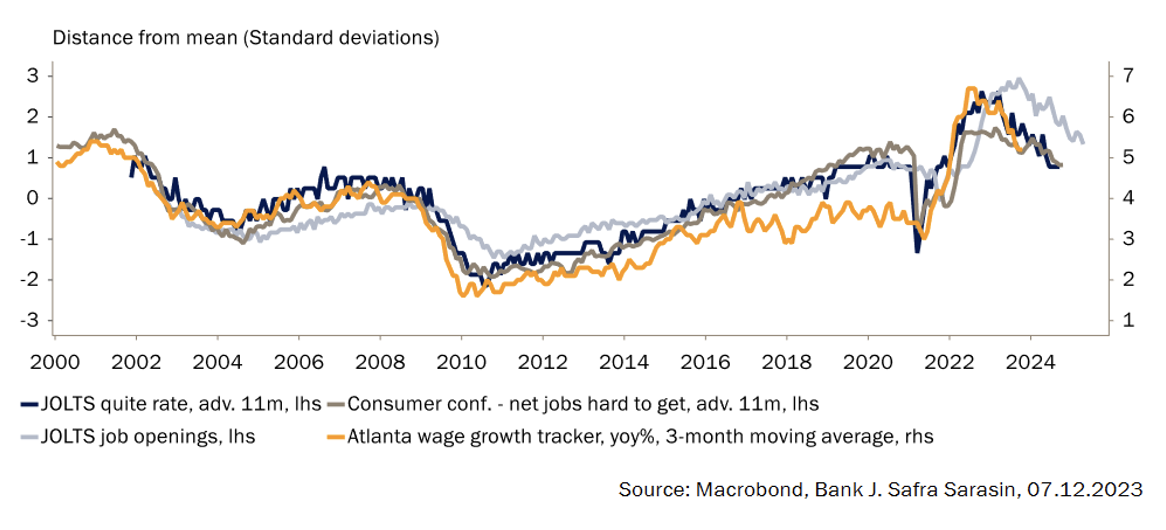

Esperamos que la Reserva Federal mantenga sin cambios su tipo de interés oficial y destaque los progresos realizados para reequilibrar la economía. Sin embargo, también indicará que la política debe seguir siendo restrictiva durante algún tiempo para terminar el trabajo (Gráfico 1). Jay Powell no descartará nuevas subidas de tipos. Es probable que haga hincapié, una vez más, en que lo que más importa en este momento es cuánto tiempo se mantendrán restrictivos los tipos de interés. Todas las miradas estarán puestas en el nuevo gráfico de puntos y en el número de recortes que los funcionarios de la Fed «apunten» para el próximo año.

Por otro lado, no esperamos que la nueva ronda de proyecciones macroeconómicas muestre cambios sustanciales en las cifras de crecimiento, inflación y desempleo para 2024 y 2025 publicadas en septiembre. El listón para los recortes de tipos seguirá estando relativamente alto. La inflación para 2023 deberá revisarse a la baja (del 3,7% al 3,4%) y el crecimiento al alza (del 2,1% al 2,7%). De ello se desprende que el nuevo gráfico de puntos sigue implicando probables recortes de 50 puntos básicos de los tipos el próximo año, lo que dejaría el tipo de los fondos de la Reserva Federal en el 4,9% a finales de 2024, en lugar del 5,1%. Esto seguiría estando muy por encima de las expectativas actuales del mercado (4,1%) y de las nuestras (4,4%).

Estaremos muy atentos a la medida en que Jay Powell haga retroceder estas expectativas y a la consiguiente relajación de las condiciones de financiación.

Gráfico 1: la inflación salarial ha disminuido, pero los mercados laborales siguen siendo demasiado estrechos