Intermoney | Atresmedia (A3M) (Comprar, Precio Objetivo 5 euros/acción) acaba de publicar sus resultados del 1T24. Los resultados han sido muy positivos y superan ampliamente las previsiones.

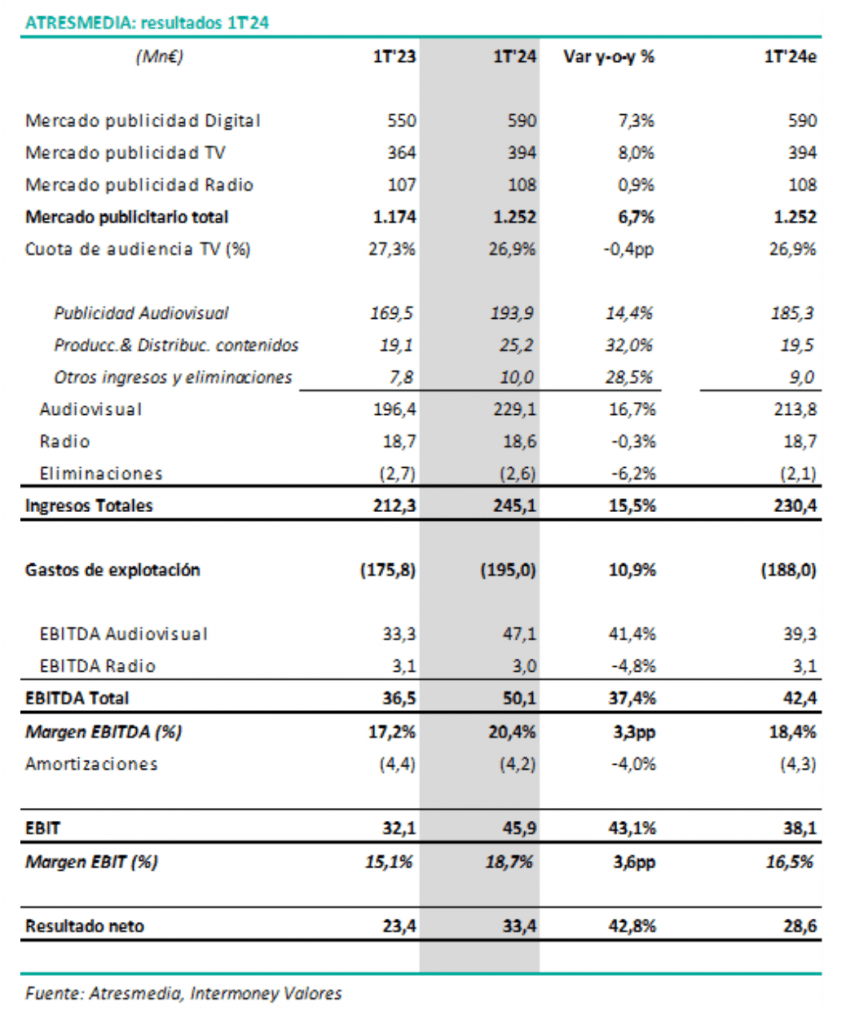

- Ingresos: +15,5%hasta los 245Mn€ (un +6% por encima de nuestra estimación de 230Mn€), con los ingresos de la Radio planos pero los de Audiovisual creciendo un +16,7% (+14% los ingresos publicitarios, +32% los de producción y distribución y +28% los otros ingresos). El total de ingresos publicitarios del grupo (audiovisual + radio) crecen un +13% hasta los 212Mn€ (87% del total).

- EBITDA: +37,4% hasta los 50,1Mn€ (un 18% superior a nuestra estimación de 42,4Mn€).

- Margen EBITDA del 20,4% (+3,3pp vs 1T’23 y +2,0pp por encima de nuestra previsión).

- Beneficio: 33,4Mn€, +43% vs 1T’232022 y muy por encima de nuestra estimación de 111Mn€ debido al ajuste realizado en la línea de impuestos (ingreso fiscal de 23Mn€ debido al efecto neto de un menor gasto por impuesto de sociedades por importe de 52,5Mn€ correspondiente a la contabilización de créditos fiscales a compensar, cuyos plazos e importes de recuperación se han reestimado como consecuencia de la sentencia 11/2024 del Tribunal Constitucional de fecha 18 de enero de 2024, que anula el Real Decreto Ley 3/2016).

- Caja neta de 56,3Mn€, con una mejora de más de 33Mn€ frente a los 23,1Mn€ a cierre de 2023.

- Perspectivas FY’24: tras el fortísimo inicio de año del mercado de la publicidad, para los próximos meses la compañía prevé una evolución no tan fuerte pero positiva en cualquier caso respecto al año anterior. Así, esperan ingresos por encima de los 1.000Mn€ (crecimiento >+3%) y márgenes operativos en línea con los de los últimos años (18,0% de media en 2021-2023), lo que implicaría un EBITDA c.180Mn€ (crecimiento >+4%).

- Respecto a la posición financiera, prevén cerrar el ejercicio con una caja neta por debajo de los 50Mn€ (mejora frente a la previsión dada en febrero de acabar con una caja neta similar a los 23Mn€ de cierre de 2023), incluyendo ya el pago del dividendo complementario con cargo al ejercicio 2023 de0,24€/acción (54Mn€) y el previsible pago de un dividendo a cuenta a cargo del ejercicio actual.

Valoración: muy positiva. Aunque la cotización se ha revalorizado cerca de un +30% en lo que llevamos de año, sigue cotizando a múltiplos bajos (para 2024e, EV/EBITDA de 5,8x, PER ~8x, FCF yield ~12%) y ofrece una muy atractiva rentabilidad por dividendo (~10%). Tras los buenos resultados del trimestre y las positivas perspectivas para los próximos meses, revisaremos al alza nuestras estimaciones y precio objetivo.