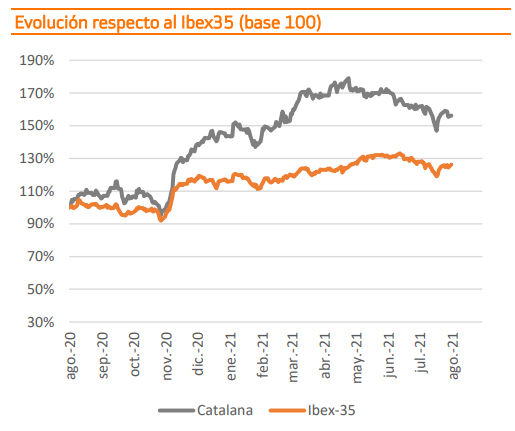

Bankinter | La aseguradora española, Grupo Catalana Occidente (GCO), bate expectativas en el 1S 2021. Por tanto, revisamos nuestra recomendación a Comprar desde Neutral y el Precio Objetivo al alza hasta 37,3€/acc. (vs 35,4€/acc. ant.). La rentabilidad total estimada es atractiva: 17% precio + 2,8% dividendo.

Los resultados son buenos impulsados por la recuperación del crédito. La compañía tiene una serie de factores positivos que refuerzan nuestra recomendación: (i) ya se refleja el cambio de tendencia en los resultados – sobre todo por la parte del crédito -, (ii) rentabilidad por dividendo es razonable (~2,8%) y sostenible en el tiempo, (iii) sólida posición de solvencia (216%) que compara positivamente con el sector y (iv) valoramos positivamente la baja dependencia del resultado financiero en un entorno de tipos bajos.

Buenos resultados en el 1S 2021 impulsados por el crédito

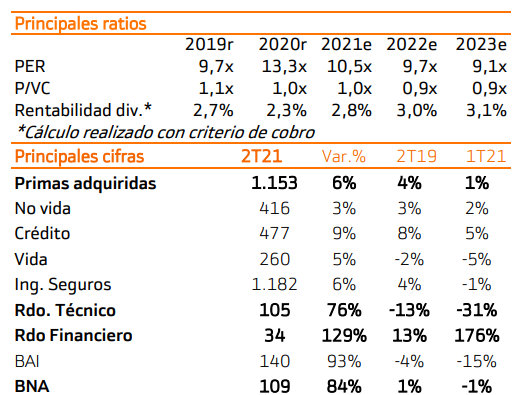

Cierra el primer semestre del año con una evolución sólida en el ramo de No Vida y con una fuerte recuperación en el caso del Crédito. Las primas adquiridas avanzan hasta 2.290 (+3%) en el 1S 2021 debido a una mayor actividad en el segundo trimestre del año (1.153M€; +6%). El negocio No Vida avanza de forma sólida debido a una mejora de la siniestralidad, a excepción del ramo Multirriesgos debido a un siniestro punta.

Por su parte, el Seguro de Crédito se recupera con fuerza debido a una mayor exposición al riesgo – primas adquiridas +4,6% a/a – y por un excepcional ratio combinado – 60,5% vs ~79% año normalizado -. En consecuencia, el resultado se incrementa hasta 111M€ desde 35M€. Los resultados son buenos y el BNA alcanza 219,4M€ (+47% 2020 y +6% 2019). Nuestra tesis de inversión no cambia. La compañía tiene una serie de factores que refuerzan nuestra recomendación:

Ya se refleja el cambio de tendencia en los resultados.

La evolución en No vida se mantiene sólida y el Crédito ya refleja la mejora de perspectivas. Los acuerdos gubernamentales mantienen la morosidad en niveles bajos y las métricas de riesgo empresarial mejoran. De hecho, la compañía vuelve a mostrar más apetito hacia el riesgo que unido a un incremento de los precios permite que las primas vuelvan a crecer.

Valoramos positivamente esta mejora del ratio combinado aunque mantenemos la cautela ya que no la consideramos sostenible en el tiempo.

Nivel de solvencia cómodo

La compañía mantiene una ratio de solvencia muy sólida (216% a cierre de 2020 vs 213% 2019), a pesar de un entorno complicado. Compara positivamente con el sector (Axa 212%; Allianz 207%; ; Mapfre 200%), situándose en el rango alto.

Es posible debido a una política de dividendos prudente (bajo pay-out). Es otro de los factores que consideramos positivo ya que le permite crecer de forma inorgánica sin ampliar capital.

Dividendo razonable y sostenible en el tiempo (~2,8% 2021e)

Grupo Catalana Occidente ofrece una rentabilidad por dividendo razonable y sostenible en el tiempo debido a su cómoda posición de solvencia. Estimamos una rentabilidad por dividendo para 2021 de ~2,8%. Además, el dividendo evolucionará al alza como venía haciendo habitualmente cada año antes de la pandemia, ya que es uno de sus objetivos.

Baja ponderación del resultado financiero

El resultado financiero repunta (+76%). Independientemente de esta mejora, valoramos positivamente el bajo peso que tiene el resultado financiero en relación al técnico en un entorno de tipos bajos.

Esto proporciona más estabilidad a la cuenta de resultados. El sector deberá optimizar su resultado técnico, asumir mayores riesgos o diversificar (gestión de activos) para compensar el descenso del resultado financiero.

Recomendamos Comprar, desde Neutral, y un Precio Objetivo de 37, 3 eur/acc.