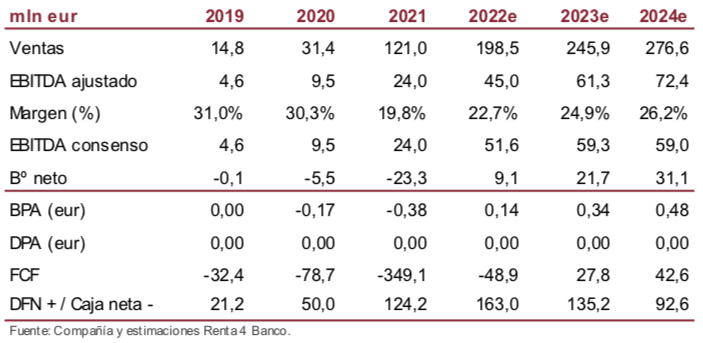

Renta 4 | Reiniciamos la cobertura en Atrys Health (ATRY) después de un 2021 transformacional en el que las adquisiciones ejecutadas supusieron un salto cualitativo y cuantitativo en la Compañía.

Además, completó la refinanciación de su deuda, alargando el vencimiento medio y reduciendo su coste, incluyendo una línea de 50 mln eur destinada a financiar futuras operaciones de M&A y flexibilizando los covenants, permitiendo la distribución de dividendos siempre que el ratio DFN/EBITDA proforma ajustado sea <2,5x.

Desde el pasado 7 de febrero Atrys cumplió otro hito con la admisión a negociación de las acciones en el Mercado Continuo. Aunque desde 2020 ya cuenta con liquidez el 100% de las sesiones y el volumen negociado se ha multiplicado x4 entre 2019-2021, creemos que un nuevo impulso incrementará la visibilidad del valor.

…esperamos continuidad en su estrategia…

Revisamos nuestras estimaciones en base a la nueva estructura de negocio de la Compañía, recogiendo los frutos de las inversiones realizadas, y esperamos continuar viendo adquisiciones que aceleren el objetivo de crecimiento de Atrys y amplíen sus ventajas competitivas.

…y seguimos encontrando valor.

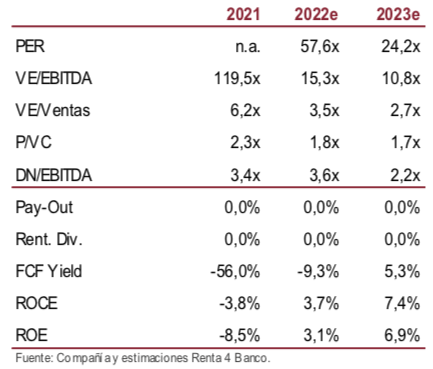

La existencia de relevantes vientos de cola estructurales, como el envejecimiento de la población, la creciente prevalencia del cáncer, y la contención y racionalización del gasto público sanitario; el apalancamiento operativo de la Compañía en un sector innovador, con elevadas barreras de entrada, márgenes sostenibles y reducidas necesidades de capex y circulante continuarán apoyando una saludable generación de caja a media plazo, con FCFY medio esperado del 6% y un ROCE de doble dígito a largo plazo.

Conclusión: Sobreponderar, Precio Objetivo 11,57 eur/acción

Valoramos Atrys Health mediante un DCF (WACC=7%, g=2%), obteniendo un P.O. de 11,57 eur/acc. y reiteramos nuestra recomendación de SOBREPONDERAR, con un potencial del 42% frente a la cotización actual, muestra del crecimiento esperado en el negocio de la Compañía.