Morgan Stanley | Parece mentira, pero 1 año después de que el petróleo se fuese a cero, esta es la situación que tenemos:

- Brent – $74.4/bbl – nivel más alto desde Oct 2018

- WTI – $73.7/bbl – nivel más alto desde Oct 2018

- European natural gas (TTF) – €29.9/MWh – nivel más alto desde Oct 2008

- LNG – $11.95/mmbtu – nivel más alto desde 2014

- Newcastle coal – $125/ton – max de 10 años

- EU power – €77/MWh (Francia; mes próximo) – nivel más alto estacional desde 2008

Hay 4 gráficos que resumen la historia:

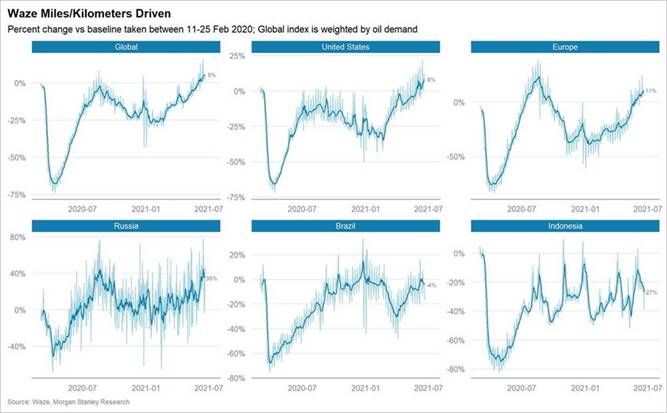

- La demanda está rebotando con fuerza: Según la aplicación Waze, las millas conducidas por vehículo están subiendo rápidamente en todo el mundo, lo cual tiene implicaciones obvias para la demanda:

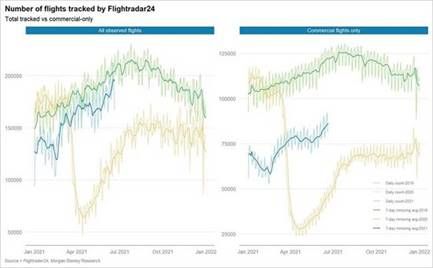

2. En aviación también hay una fuerte recuperación: los vuelos a nivel global están incrementando muy rápido:

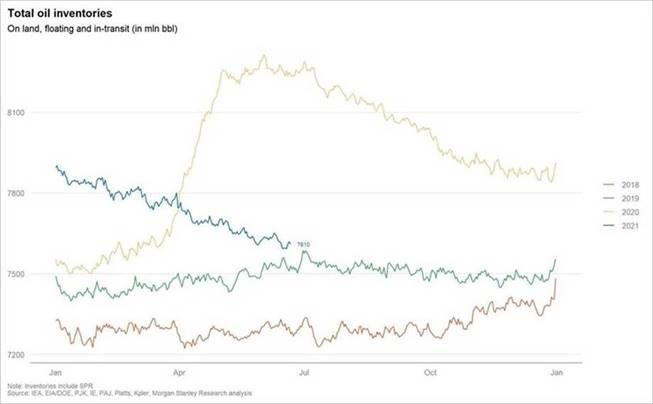

3. Los inventarios de petróleo siguen cayendo: Los inventarios globales de petróleo están cayendo a un ritmo de -1.5mb/d desde el principio del año, lo cual lleva a una falta de oferta, solo estamos a unas semanas de quedarnos sin el incremento de inventarios del año pasado.

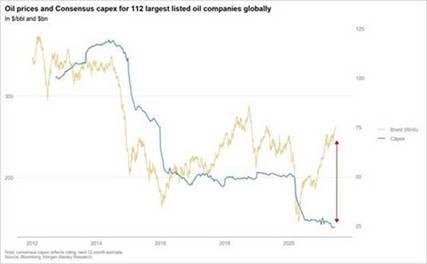

4. Hasta el momento no ha habido ningún incremento en capex por parte de las compañías cotizadas: En el gráfico podéis ver el capex de 112 compañías listadas y está plano. Para ser consistentes con el tratado de Paris, no puede haber nuevos proyectos de extracción, pero aun así hay que invertir $350bn anuales en los pozos existentes. En 2020, se han invertido esos $350bn, pero no hay incrementos. Es decir, ¡la oferta está haciendo comience con el tratado de Paris…pero LA DEMANDA NO!

Estamos largos de petroleras de cara a resultados con Royal Dutch Shell siendo nuestra principal apuesta.