Raphael Olszyna-Marzys (J. Safra Sarasin Sustainable AM) | Es probable que el FOMC lleve a cabo una última subida de tipos de 25 pb cuando se reúna la próxima semana, a pesar de la renovada tensión entre los bancos regionales. Después de eso, los tipos deberían permanecer sin cambios durante un tiempo, como se espera en general. En lo que diferimos es en las perspectivas para 2024. Es probable que las condiciones crediticias se endurezcan aún más, empujando finalmente a la economía a la recesión. Si estamos en lo cierto, la Reserva Federal podría tener que recortar los tipos de forma más agresiva de lo que se prevé actualmente.

Como la última vez, los miembros del FOMC se reunirán con el telón de fondo de los problemas que atraviesan los prestamistas regionales. Los inversores han vendido las acciones de First Republic Bank desde que anunció a principios de esta semana que los depósitos de los clientes habían bajado un 41% en el primer trimestre. Sin embargo, es probable que esto no impida a la Reserva Federal subir los tipos 25 pb más el próximo miércoles, antes de tomarse un descanso. En general, el mercado está de acuerdo, aunque los últimos problemas bancarios han llevado a los inversores a prever nuevas bajadas hacia finales de año. Y lo que es más importante, la Reserva Federal debería tener un poco más claro hasta qué punto la tensión en el sector bancario regional afectará a las condiciones crediticias. Nuestra sensación es que los inversores se han apresurado demasiado a descartar las quiebras bancarias del mes pasado como acontecimientos idiosincrásicos. Si, por el contrario, estas quiebras fueran sintomáticas de un aumento de los tipos de interés y de una rápida caída de los depósitos bancarios, como creemos que podría haber sido, tanto las perspectivas de la Reserva Federal como las de los mercados financieros para la economía probablemente sigan siendo optimistas.

Desde la última reunión, sólo ha habido un informe adicional sobre el IPC y el empleo (datos de marzo). Han mostrado algunos signos de mejora en la inflación y los desequilibrios del mercado laboral. Sin embargo, en nuestra opinión, los avances no han sido suficientes para invalidar la declaración del mes pasado de que «podría ser apropiado un endurecimiento adicional de la política monetaria con el fin de que ésta alcance una orientación lo suficientemente restrictiva como para devolver la inflación al 2% con el tiempo».

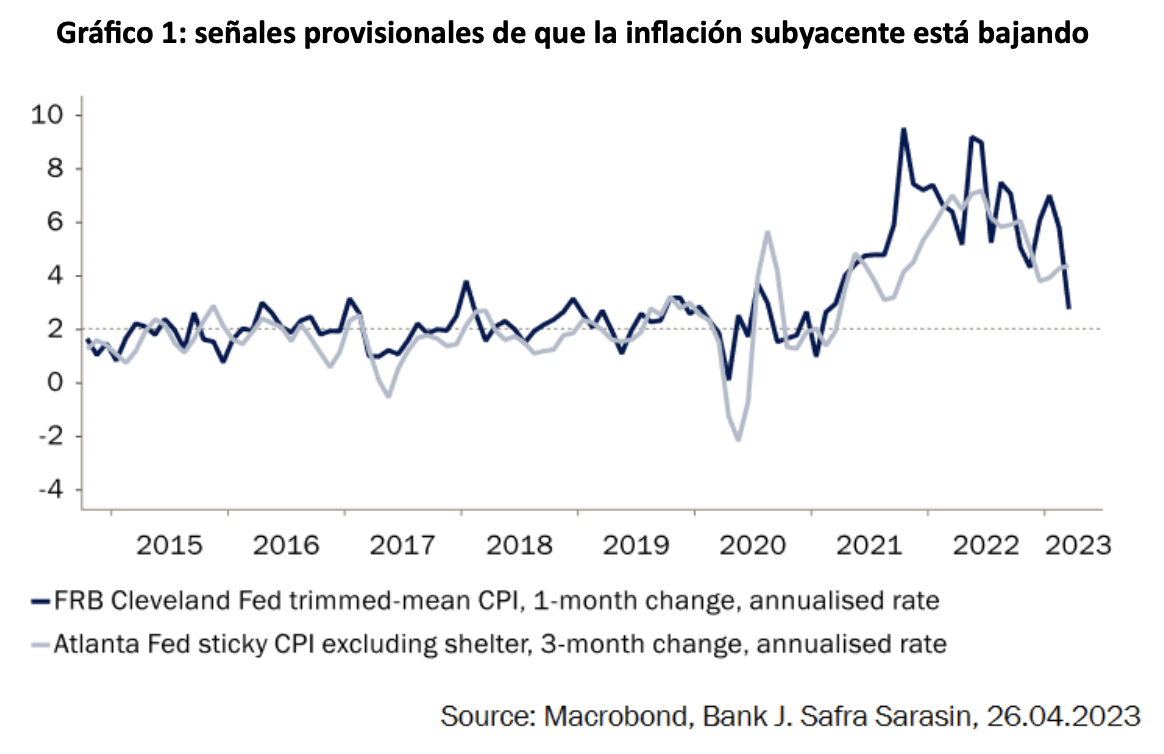

En el lado positivo, la inflación de los alquileres se redujo en marzo y la media recortada de la Fed de Cleveland cayó bruscamente. Menos alentador, sin embargo, es el hecho de que el IPC de Atlanta, excluida la vivienda, siga creciendo a un ritmo dos veces superior al objetivo de la Reserva Federal (Gráfico 1). Y el IPC subyacente aumenta a un ritmo anualizado de alrededor del 5%, ya sea a 1, 3, 6 o 12 meses. En resumen, la inflación sigue siendo «inaceptablemente alta».

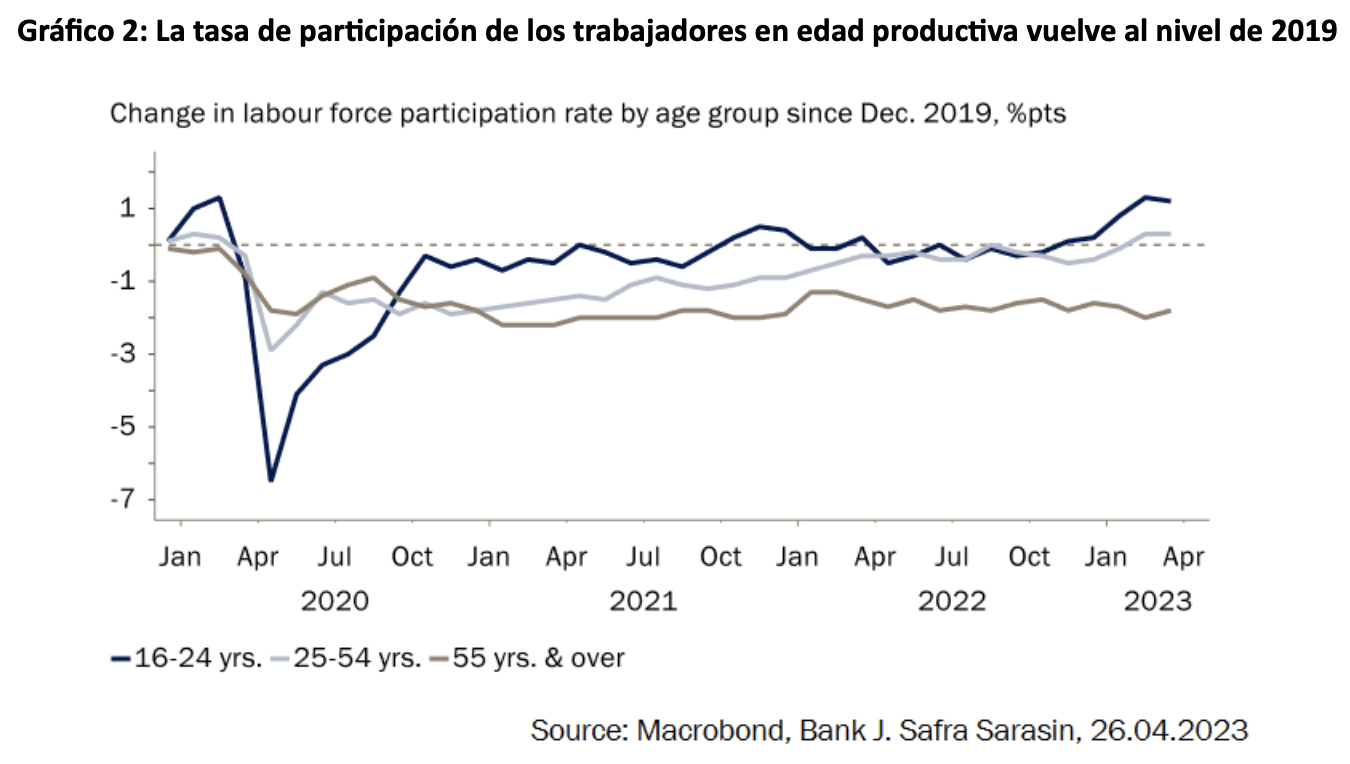

Los desequilibrios en el mercado laboral parecen estar disminuyendo, debido a una aparente relajación de la demanda de mano de obra (el informe JOLTS de febrero mostró un descenso de las ofertas de empleo) y un aumento de la oferta de mano de obra (la tasa de actividad ha vuelto a su nivel prepandémico). Con todo, la demanda sigue superando ampliamente a la oferta de mano de obra, y el aumento de los salarios más elevados hizo repuntar el indicador de crecimiento salarial de Atlanta en marzo, a pesar de los nuevos anuncios de recortes de empleo en los sectores tecnológico y financiero (Gráficos 2).

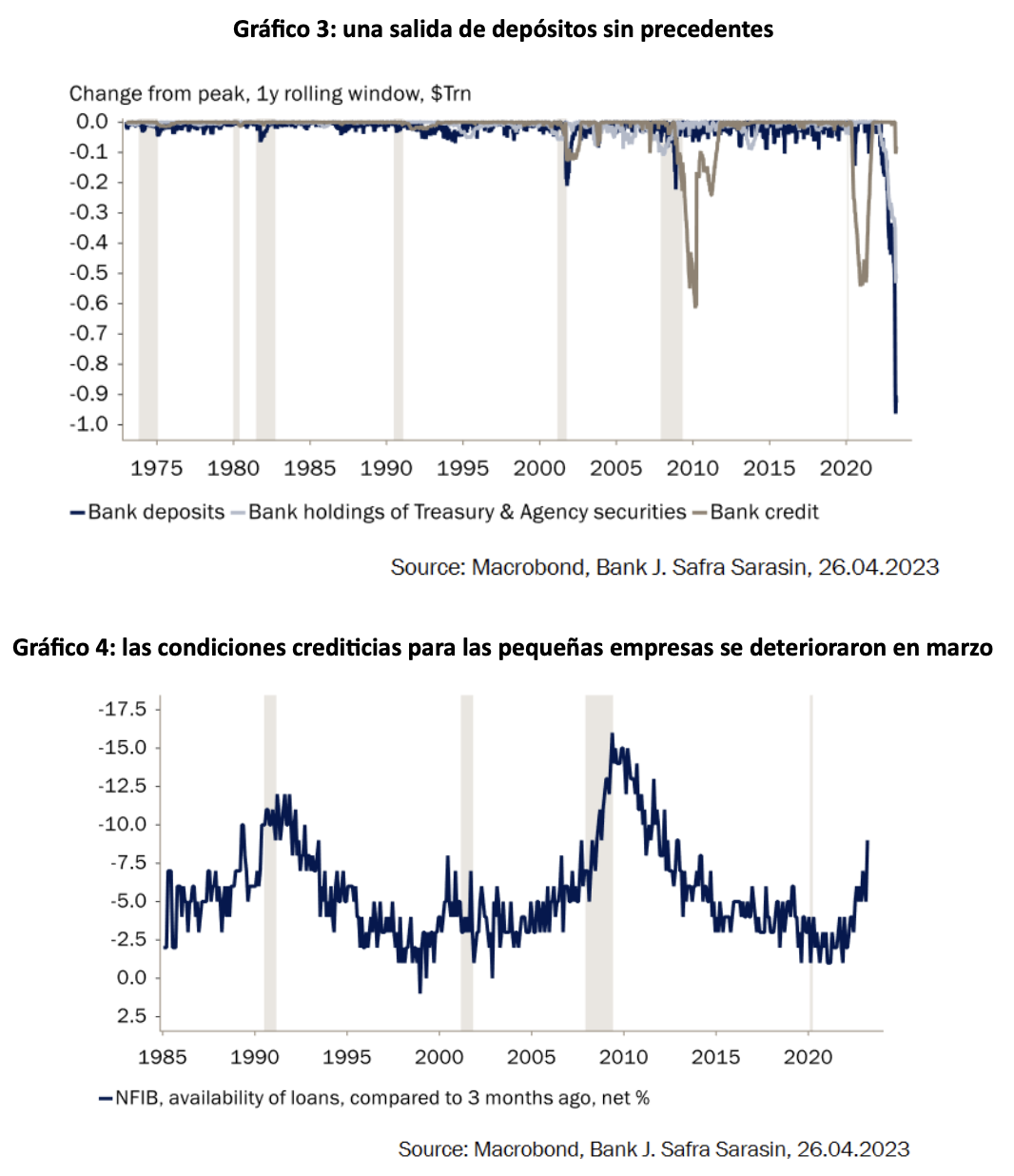

Los datos recientes también sugieren que, aunque la salida de depósitos parece haberse estabilizado, ya ha provocado un endurecimiento de las condiciones crediticias para las pequeñas empresas (Gráficos 3 y 4). La Senior Loan Officer Opinion Survey on Bank Lending Practices (encuesta trimestral que realiza la Reserva Federal para evaluar las normas de concesión de préstamos de los grandes bancos y la demanda de préstamos) estará a disposición de los funcionarios de la Reserva Federal antes de su reunión y es probable que también muestre un deterioro. Es importante señalar que la encuesta ya se encuentra en niveles que en el pasado precedieron a las recesiones.

A la vista de los datos disponibles, la Fed decidirá, en nuestra opinión, continuar con su estrategia actual. Esto es, utilizar su liquidez, prestamista de último recurso, así como sus herramientas prudenciales, reguladoras y supervisoras para mitigar futuros problemas de estabilidad financiera, y el tipo de interés oficial y el endurecimiento cuantitativo para reducir la inflación. Coincidimos con las previsiones de los miembros de la Fed y de los inversores, que indican que la subida de la próxima semana será probablemente la última de este ciclo.

No obstante, nuestras perspectivas para 2024 son considerablemente diferentes. La Fed ve sólo 80 pb de recortes, el mercado en torno a 175 pb, mientras que nosotros esperamos 325 pb. Las condiciones crediticias se endurecerán aún más y aumentarán los impagos, lo que refuerza nuestra opinión de que la economía estadounidense entrará en recesión en algún momento del segundo semestre. Aunque el personal de la Fed también prevé ahora una para 2023 -algo poco frecuente-, los funcionarios sólo proyectan un aumento de la tasa de desempleo de 1 punto porcentual, lo que no tendría precedentes. La historia demuestra que, si el desempleo sube 0,5 puntos, acaba subiendo 2 puntos o más, lo que obliga a la Fed a recortar los tipos de forma agresiva y por debajo del tipo neutral.