Thomas Canham (Wellington Management) | El mercado de deuda sostenible o etiquetada sigue creciendo, estimándose en 3,5 billones de dólares los títulos en circulación a 31 de mayo de 2023. Pese a su desaceleración en 2022, creemos que las políticas de apoyo y el compromiso de los gobiernos y las empresas de cumplir los objetivos de sostenibilidad deberían seguir impulsando nuevas emisiones. Además, la mejora en las estructuras de los bonos puede actuar como un estímulo adicional. A continuación, dos expertos de Wellington reflexionan sobre la rápida expansión del mercado de deuda sostenible.

Desaceleración de las emisiones en 2022

Tom: En 2022, la emisión de títulos de deuda sostenible fue más lenta de lo esperado al caer un 23 % desde su máximo histórico de alrededor de un billón de dólares registrado en 2021 (1). En mi opinión, la ralentización del año pasado fue fruto de dos factores principales: en primer lugar, un menor volumen de emisiones en el mercado primario explicado por la subida de los tipos de interés y los costes de financiación; y en segundo lugar, una oferta más reducida de bonos sostenibles, cuya popularidad había aumentado durante la pandemia de COVID-19 para satisfacer las crecientes necesidades sociales.

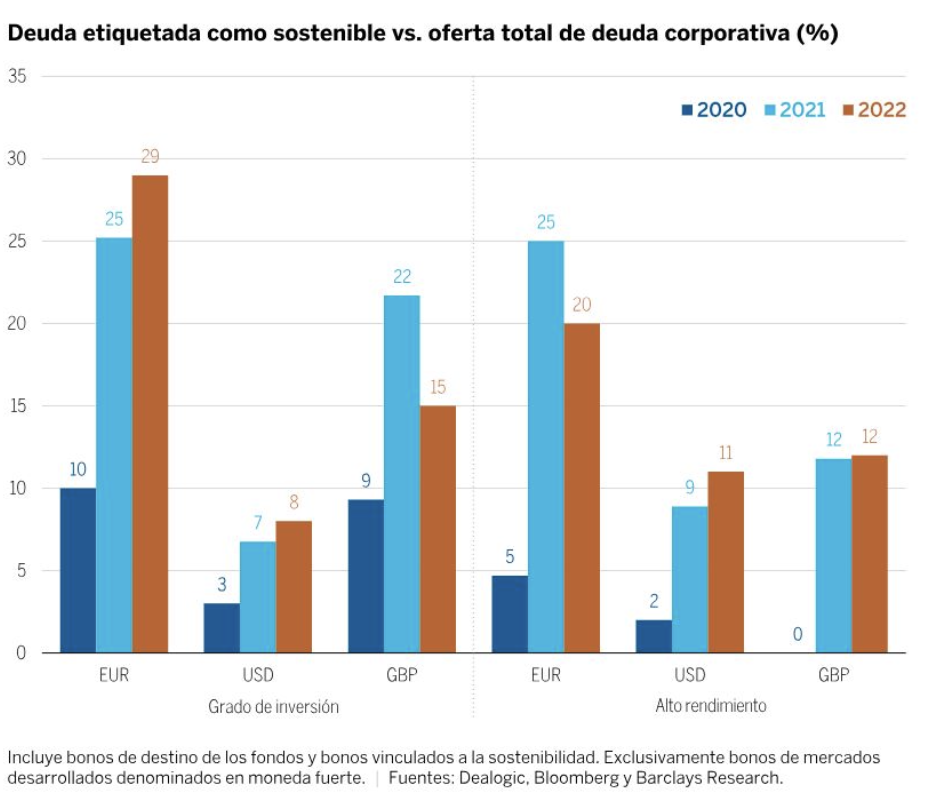

A pesar de esta caída generalizada, el porcentaje de bonos sostenibles respecto al conjunto de la oferta de deuda corporativa aumentó (Gráfico 1). Esperamos que esta tendencia continúe a medida que los emisores recurran a los mercados de capitales para enfrentarse a los desafíos de la sostenibilidad: desde las iniciativas de cero emisiones netas y descarbonización hasta la corrección del déficit de financiación para alcanzar los Objetivos de Desarrollo Sostenible (ODS) de Naciones Unidas. En 2022, casi una tercera parte de las nuevas emisiones de bonos corporativos con grado de inversión denominadas en euros adoptaron la forma de deuda sostenible, frente al 25 % de 2021 (2).

Por otra parte, el volumen de bonos vinculados a la sostenibilidad (SLB), anteriormente el segmento de mayor crecimiento, fue el que más disminuyó. Y un mayor escrutinio de las estructuras de estos bonos podría seguir dificultando su emisión a corto plazo. Sin embargo, a largo plazo, a medida que las empresas y los países traten de cumplir sus compromisos, esperamos que la emisión de deuda sostenible aumente de forma generalizada.

Prevención ante los malos emisores

Tom: La deuda sostenible es un segmento relativamente nuevo del mercado y carece de marcos reguladores sólidos que puedan dejar fuera a los malos emisores y evitar el «greenwashing». Seguimos asistiendo a la proliferación de deuda etiquetada como verde, social, sostenible, etcétera, y cada vez más con origen en emisores opacos en cuanto a sus objetivos de sostenibilidad. Una mayor atención por parte de los reguladores a los bonos verdes mediante la «adaptación a la taxonomía de la UE» y el posible «estándar de bonos verdes europeos», son pasos en la buena dirección. Estas políticas podrían promover una mayor transparencia, no solo sobre el uso de los ingresos, sino también sobre cómo los bonos verdes guardan sintonía con las credenciales de sostenibilidad generales de un emisor determinado.

Asimismo, creo que en 2023 seremos testigos de numerosos eventos relacionados con los bonos vinculados a la sostenibilidad. La Asociación Internacional del Mercado de Capitales endureció las normas voluntarias para los SLB a mediados de 2022, y tenemos la sensación de que el mercado se muestra cada vez más precavido ante los objetivos de rendimiento en materia de sostenibilidad menos ambiciosos o indistinguibles de la actividad habitual de la empresa. En 2023, muchos emisores de SLB se aproximarán a las primeras fechas de observación de dichos objetivos, por lo que será interesante evaluar sus resultados en relación con los indicadores clave de rendimiento. No nos sorprendería que el mercado empezara a mostrar una menor disposición a comprar SLB que no integren objetivos adecuados en comparación con otros emisores más ambiciosos.

Como agente de valores colegiado, en las conversaciones que mantengo a menudo con los emisores y sus asesores tengo la oportunidad de señalar las deficiencias estructurales que, a nuestro parecer, presentan sus ofertas de bonos sostenibles. Y como solemos reunirnos con los emisores antes de la comercialización de las emisiones, podemos sugerir formas de estructurar bonos sostenibles, en concreto para que los objetivos de rendimiento en materia de sostenibilidad resulten sólidos. Esta es una de las fórmulas con las que ayudamos a promover mejores estándares en el sector a fin de garantizar que el capital logre el mayor impacto posible.

Campe: En los ocho años que llevo analizando los mercados de deuda desde una perspectiva de inversión de impacto, debo reconocer que los estándares han mejorado, aunque aún queda trabajo por hacer. Nuestras estrategias de impacto de renta fija invierten tanto en emisiones de deuda etiquetada como no etiquetada que, en nuestra opinión, pueden tener un efecto medioambiental y social positivo. Para ello, aplicamos nuestro modelo de impacto a cada emisor y emisión siguiendo un enfoque bottom-up. Para estimar la idoneidad de las emisiones para esas carteras, empleamos un robusto modelo de bonos etiquetados.

En última instancia, consideramos esencial ir más allá de la mera etiqueta del bono. Para entender si un proyecto financiado tendrá un efecto social o medioambiental positivo, no solo tenemos que estar convencidos de la solidez estructural del bono etiquetado, sino que también necesitamos saber todo lo posible sobre el emisor y su compromiso con la consecución de un impacto positivo duradero. El diálogo activo, continuo y constructivo con los emisores en torno a una serie de temas, como los indicadores fundamentales, las estructuras de los bonos, los criterios ambientales, sociales y de gobernanza y las cuestiones relacionadas con el impacto, nos ayuda a conocer mejor los enfoques y las intenciones de los emisores.

Nuevos tipos de emisiones de deuda sostenible

Tom: Los temas relacionados con las emisiones cada vez son más dispares y complejos, y estamos expectantes por ver qué nos depara lo que queda de 2023. Los emisores suelen plantearse objetivos concretos, que van desde los derechos humanos hasta la biodiversidad, entre otros temas. Por ejemplo, a principios de este año se emitió el primer bono naranja del mundo, llamado así por el color del ODS 5 de Naciones Unidas, la igualdad de género.

Campe: Un área que sigo de cerca son los bonos azules, que respaldan la conservación de los ecosistemas marinos. Aunque este mercado se encuentra en una fase inicial, los últimos acontecimientos podrían poner en marcha muchas más emisiones. Con la firma en marzo del Tratado de Alta Mar de Naciones Unidas, países de todo el mundo acordaron favorecer la biodiversidad marina, en concreto declarando el 30 % de las aguas internacionales como zonas protegidas antes de que finalice esta década. El acuerdo podría dar lugar a una mayor financiación de inversiones para la conservación de los mares y océanos. Los posibles emisores están a la espera de directrices de la Asociación Internacional del Mercado de Capitales sobre las estructuras de los bonos azules, previstas para finales de este año.

Conclusiones

Campe: Seguimos siendo optimistas por las oportunidades, cada vez mayores, de lograr impacto en los mercados públicos de renta fija, ya sea por medio de la deuda etiquetada o de la deuda tradicional de emisores de alto impacto. Por eso, a la hora de evaluar los valores para las carteras de impacto, para nosotros es prioridad absoluta que los bonos etiquetados se estructuren de una forma efectiva y honesta. Así pues, continuaremos confiando en el análisis fundamental basado en la investigación, que evalúa tanto los indicadores financieros como la buena fe de la apuesta por la sostenibilidad, pues creemos que esta metodología nos permite identificar nuevas oportunidades de inversión.