Mark Holman (Twenty Four/Vontobel AM) | Tenemos la sensación de que en estos momentos dedicamos al menos el 40% de nuestro tiempo a hablar de la inflación, o más exactamente, de por qué la Reserva Federal de Estados Unidos parece tener una visión diferente a la de casi todo el mundo.

Para los gestores de bonos, la ansiedad en torno a la inflación es comprensible; normalmente significa pérdidas en los títulos del Tesoro de Estados Unidos, lo que a su vez puede provocar pérdidas en los productos de crédito en los que el diferencial es demasiado estrecho para absorber el movimiento de los tipos. Los innumerables titulares que parece generar este tema pueden generar la hilaridad de algunos, pero creemos que es un debate que merece la pena mantener. En mi opinión, si hay un asunto en el que los inversores deben acertar en lo que queda de 2021, es éste. Y si hay algo que los gestores de bonos de todo el mundo deben recordar es que Jerome Powell no es uno de ustedes.

Durante meses, el presidente de la Reserva Federal, Powell, y otros miembros de la Fed han proporcionado al mercado una dieta cada vez más familiar que estaba compuesta por palabras tranquilizadoras y un compromiso constante de apoyo a una recuperación post-pandémica durante todo el tiempo que fuera necesario.

Esta era la constante hasta la última reunión del Comité Federal de Mercado Abierto (FOMC), celebrada los días 15 y 16 de junio, en la que la actualización de los famosos «gráficos de puntos» mostró que los miembros de la Reserva Federal se había vuelto más agresivos (la mediana de los gráficos de puntos predice ahora dos subidas de tipos en 2023). Asimismo, la Fed también elevó fuertemente sus propias expectativas de inflación para 2021 del 2% al 3%.

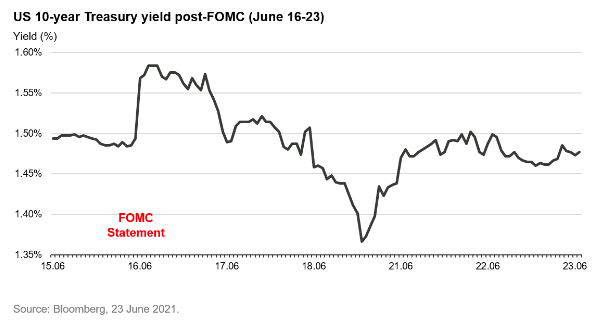

A pesar de lo que muchos consideraron un «giro hawkish», Powell volvió a insistir en que el ritmo de las compras de activos de la Reserva Federal continuaría hasta que se produjeran «nuevos avances sustanciales» en materia de empleo e inflación, y también restó importancia a los gráficos de puntos. Ante las señales aparentemente contradictorias, los rendimientos de los bonos Tesoro estadounidense reaccionaron en consecuencia, saltando inicialmente al 1,58% antes de establecerse en su nivel anterior a la reunión, en 1,48%.

El mensaje de Powell se basa en la afirmación de la Reserva Federal de que cualquier indicio de inflación de los precios durante la fase actual de la recuperación será transitorio y, en última instancia, se reducirá ante las tendencias seculares desinflacionistas predominantes de la globalización, la desindicalización, las bajas tasas de crecimiento de la población y la automatización.

Sin embargo, si algunos de los últimos datos se ven de forma aislada, podrían hacer que los inversores consideraran que las reiteraciones de la Reserva Federal no tienen sentido. Por ejemplo, en abril, el índice de precios al consumo de Estados Unidos reflejó una subida anual del 4,2%, frente a las expectativas del 3,6%. En mayo se produjo una aceleración del 5%, frente a las estimaciones de la encuesta del 4,7%. ¿Será todo este repunte realmente transitorio?

¿Qué ocurre? ¿Va la Reserva Federal por detrás de la curva?

No podemos descartar la gran influencia que han tenido los efectos de base en las recientes cifras de inflación. Los importantes saltos en tasa interanual reflejan en parte los bajos niveles de precios durante el periodo en que las restricciones del COVID-19 eran más severas. En consecuencia, esos efectos de base fueron más evidentes en los sectores gravemente afectados por la COVID-19, lo que puede apuntar a una inflación transitoria que podría normalizarse a medida que disminuyan las dificultades de la reapertura de las economías.

Y sin embargo, desde nuestro punto de vista, el riesgo potenciales presiones inflacionistas más duraderas no está totalmente excluido. Para ser claros, no estamos prediciendo un nuevo cambio de régimen: las presiones desinflacionistas que caracterizaron a la economía mundial antes de la pandemia no han cambiado, pero hay una serie de razones por las que creemos que veremos una inflación más alta de lo que la Fed parece esperar actualmente.

En primer lugar, parece una ingenuidad no esperar cierta pérdida de eficiencia económica después de haber cerrado el mundo durante un año y reabrirlo rápidamente, y el mercado laboral estadounidense ya está mostrando signos de la aparición de estos costes de fricción. Según un documento publicado por el Banco de la Reserva Federal de Atlanta en junio, los salarios de las nuevas contrataciones en puestos de trabajo con salarios relativamente bajos aumentaron un 7,7% más de lo previsto durante el primer trimestre, y muchos analistas sugieren que la rápida reapertura y los generosos subsidios de desempleo están forzando a las empresas a subir los salarios.

La escasez de suministros clave, como los semiconductores, y el aumento de los precios de las materias primas también apuntan a la dificultad de reanudar las cadenas de suministro mundiales cuando las economías no se están reactivando todas al mismo ritmo. Si combinamos esto con un sistema bancario mundial que, a diferencia del periodo posterior a la crisis financiera, parece estar bien capitalizado y dispuesto a conceder créditos, creemos que hay suficientes razones para anticipar que la inflación será más persistente de lo que indica la postura de la Fed.

¿Deberíamos, como gestores de bonos, preocuparnos de que nuestra opinión sobre la inflación parezca estar en desacuerdo con la de la Fed? Bueno, no necesariamente.

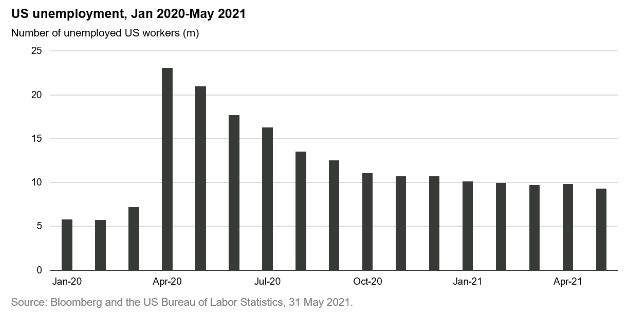

En pocas palabras, Jerome Powell no es un gestor de bonos. Mientras que los signos de inflación elevada preocupan a los inversores en renta fija de todo el mundo, el doble mandato de la Fed implica que la cuestión más apremiante para Powell es el pleno empleo y garantizar que la recuperación se produzca de manera uniforme entre la población estadounidense. Por lo tanto, parece comprensible que Powell y la Reserva Federal consideren que un periodo de inflación por encima del objetivo es un precio que merece la pena pagar para conseguir que ocho millones de trabajadores estadounidenses desempleados vuelvan a trabajar.

Así pues, puede que la Reserva Federal vaya por detrás de la curva, pero, en mi opinión, está encantada de estar en esa situación. El trabajo de la Fed ahora mismo es fomentar la recuperación y evitar hacer comentarios que hagan que el mercado cuestione ese compromiso. Como gestores de bonos, nuestro trabajo es obtener un rendimiento decente de nuestros activos. En mi opinión, la clave para lograrlo durante lo que queda de 2021 será gestionar el riesgo de otra corrección en bonos soberanos, al tiempo que nos aseguramos de seguir expuestos a lo que parece ser una recuperación económica galopante y a la rápida mejora de los fundamentales crediticios.

Desde nuestro punto de vista, la reflexión más pertinente es la gestión de la exposición a lo que la historia indica que son los sectores más sensibles a la duración, porque esperamos que la Fed sea mucho más tolerante a la inflación de lo que nosotros, como gestores de bonos, podemos permitirnos. Por lo tanto, considerar la posibilidad de recortar la exposición incluso a los sectores de alta calificación y sensibles a la duración nos parece una medida prudente. Del mismo modo, el pragmatismo dicta una ligera reducción del riesgo general en caso de que experimentemos cierta volatilidad mientras la Fed juega con su mensaje y la incertidumbre que podría crear. Por lo tanto, nos parece lógico gestionar las carteras con un aumento marginal de la liquidez para buscar oportunidades de valoración atractivas en caso de que se presenten.

Sin embargo, no abogamos por una rotación generalizada de los activos de riesgo; seguimos creyendo que los sectores de crédito seguirán teniendo un comportamiento positivo y que nos esperan diferenciales más ajustados en este ciclo, sobre todo cuando el componente de crédito del valor es el motor dominante del precio, y no la conexión con los tipos.