Bruno Cavalier (ODDO BHF) | Dentro de unas semanas, Angela Merkel dejará de ser Canciller, cargo que ocupa desde 2005. Al frente de la primera economía de la UE, ha vivido la Gran Crisis Financiera (2008), las crisis de la deuda soberana de la eurozona (2010-2015), la catástrofe de Fukushima (2011), la anexión de Crimea por la Federación Rusa (2014), la crisis de los migrantes (2015), el Brexit (2016-2019), la pandemia (2020-2021), todo lo cual ha influido en las decisiones políticas y económicas de Alemania y Europa. Las encuestas muestran que los tres principales aspirantes a sucederla están empatados. A continuación, una puesta al día de la situación económica.

Angela Merkel lleva cuatro mandatos consecutivos como Canciller de Alemania, es decir, más de quince años, sólo superada en duración en este cargo por Otto von Bismarck (>22 años) y por su mentor Helmut Kohl (>16 años). Durante este periodo, ha tenido trato con cuatro presidentes estadounidenses, cuatro presidentes franceses, cinco primeros ministros británicos, ocho primeros ministros italianos, tres presidentes del BCE, etc. En el plano económico, se admite en general que su actuación en los asuntos europeos desempeñó un papel de estabilidad durante varios momentos de tensión, como la crisis italiana de 2011 y la griega de 2015. Pero esta estabilidad se pagó con frecuencia con una cierta lentitud en la toma de decisiones porque las acciones requeridas iban en contra de la ortodoxia monetaria y fiscal, por lo que la opinión pública alemana y la base electoral de la CDU se opusieron a ello. En cambio, durante la pandemia, la canciller alemana impulsó una rápida respuesta fiscal, que dio lugar al paquete de estímulo de la UE. Es un poco insuficiente decir que su retirada de la vida política deja un vacío en Alemania y en la escena internacional.

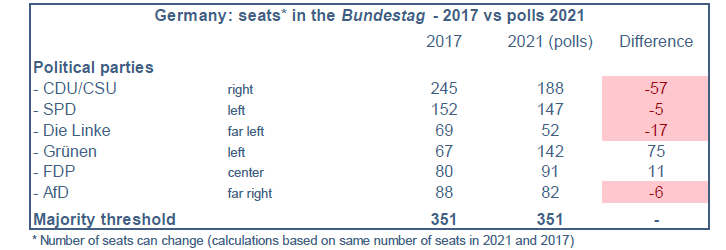

Política – A pocas semanas de las elecciones parlamentarias del 26 de septiembre, el resultado parece muy dudoso. Los tres principales partidos de gobierno (CDU/CSU, SPD, Grünen) y sus respectivos candidatos están prácticamente empatados en las últimas encuestas, si se tiene en cuenta el margen de error, en torno al 20% de las intenciones de voto; pero sus tendencias recientes difieren, con el SPD al alza, la CDU/CSU a la baja y los Verdes casi estables. El liberal FDP, en torno al 12%, se beneficia de la caída de la intención de voto de la CDU. El partido euroescéptico AfD, tercer grupo del Bundestag en número de escaños, se ha estabilizado por encima del 10%. La extrema izquierda supera el umbral del 5% necesario para obtener escaños. Sobre la base de los últimos sondeos -que obviamente no es una previsión- la composición del próximo Parlamento alemán sería la siguiente (tabla).

Hasta ahora, la principal mejora de escaños parece ser para los Verdes. La alianza CDU/CSU, a pesar de una caída en el número de escaños, seguiría siendo el mayor partido del Bundestag. Desde las anteriores elecciones de 2017, las políticas en Europa han suscitado un gran debate en Alemania (ataques ad hominem a Mario Draghi, denuncias presentadas ante el Tribunal Constitucional contra los programas de compra de activos del BCE, críticas al paquete de estímulo de la UE que beneficia a los países del sur). Aun así, la AfD no parece haber ampliado su público euroescéptico. En definitiva, como en otras democracias occidentales, la fragmentación política va en aumento, mientras que el sistema electoral se basa en gran medida en la representación proporcional. La pandemia también puede afectar a la participación y a los resultados (voto por correo). Todo ello hace prever un largo camino para la formación de la próxima coalición. Basándose en las proyecciones de escaños mencionadas, las coaliciones más probables implican a tres partidos (cuadro), lo que se traduce en acuerdos en el reparto de puestos ministeriales y en la elaboración del programa de gobierno. En resumen, Alemania seguirá siendo gobernada desde el centro, con un firme compromiso con el proyecto europeo, pero por primera vez en quince años, el centro de gravedad podría desplazarse del centro-derecha al centro-izquierda. Si los Verdes forman parte de la coalición, sería la primera vez desde los mandatos de Gerhard Schröder (1998-2005).

Presupuestos – A nivel macro, una de las principales consecuencias de las elecciones es la política fiscal. Ninguno de los tres principales partidos propone rebatir las normativas fiscales, algunas de las cuales están plasmadas en la Constitución. Aun así, esto no implica un endurecimiento inmediato con vistas a volver a una situación de superávit. Por el lado del gasto, no hay razones para alejarse significativamente de las tendencias recientes. En este sentido, es conveniente corregir el estereotipo de una Alemania reacia al gasto. Entre 2011 y 2019, el gasto público (excluidos los intereses) aumentó un 3,6% anual, mucho más que en el resto de la eurozona (1,7%). En particular, el gasto en inversión pública creció rápidamente, a un ritmo del 4,0% anual, con lo que la ratio pasó del 1,9% del PIB en 2005, al inicio de la era Merkel, al 2,8% actual (la media europea es del 3,4%). La necesidad de adaptar la economía alemana al nuevo panorama medioambiental justifica nuevas inversiones, de acuerdo con las convicciones de la Comisión. Existe un amplio consenso sobre este punto.

Las diferencias entre los partidos están más acentuadas en materia de fiscalidad y normativa. Los conservadores no prevén ningún cambio importante. El SPD aboga por un impuesto sobre el patrimonio con un tipo básico del 1%, una reforma del impuesto de sucesiones y de la fiscalidad de las parejas, la creación de un impuesto financiero, a cambio del cual se reducirían los impuestos para los hogares con menos ingresos. Los Verdes, de acuerdo con el SPD en este punto, prevén aumentar el salario mínimo a 12 euros la hora, frente a los 9,5 euros actuales. Hay que tener en cuenta que la aplicación de cualquiera de estas propuestas dependerá del tipo de coalición que se forme y de los compromisos entre sus participantes. En general, parece que la idea de tener una política fiscal más activa, es decir, menos dirigida exclusivamente por las normas fiscales, ha cobrado fuerza.

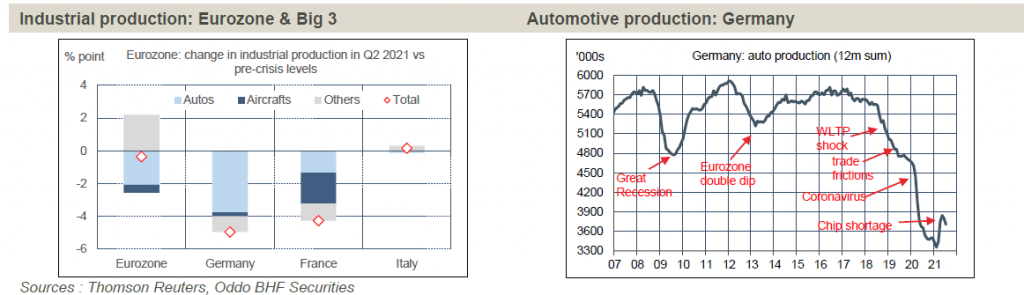

Economía – La próxima coalición heredará una economía que no se ha recuperado totalmente de la crisis del coronavirus. Al inicio de la pandemia, Alemania pudo limitar los efectos más que sus países vecinos al adoptar medidas de confinamiento menos estrictas y gracias a su exposición más limitada a los sectores más afectados (por ejemplo, el turismo). En su momento, la Canciller fue elogiada por su gestión de la primera ola de contagios. En consecuencia, el repunte de la actividad que se produjo automáticamente cuando se levantaron las restricciones fue más débil. Los buenos resultados de Alemania no se han mantenido. Las sucesivas oleadas de contagios trajeron nuevas restricciones a principios de 2021, retrasando la recuperación. En el segundo trimestre de 2021, el PIB real alemán estaba 3,3 puntos por debajo de su nivel anterior a la pandemia (cuarto trimestre de 2019), la misma brecha que en Francia y aproximadamente la misma que en Italia (3,8 puntos). Aunque la demanda mundial de bienes es notablemente sólida, lo que debería haber beneficiado a una potencia industrial como Alemania, las limitaciones de la oferta han sido y siguen siendo predominantes. El problema es tan agudo que la producción industrial está actualmente más deprimida en Alemania que en el resto de Europa. Está 5 puntos por debajo de su nivel anterior a la crisis, mientras que la brecha casi se ha tapado a nivel de la eurozona gracias a las ganancias en la producción de equipos informáticos y farmacéuticos (gráficos lhs).

Alemania sufre claramente su sobreexposición a la industria del automóvil, que está 25 puntos por debajo de lo normal. La causa evidente es la escasez de componentes electrónicos, un problema mundial. Hay que señalar que el descenso de la actividad automovilística en Alemania no comenzó con la pandemia. En los últimos tres años se ha producido una sucesión de impactos negativos, a primera vista temporales, en forma de nuevas regulaciones medioambientales, fricciones comerciales y ahora la escasez de chips semiconductores. En última instancia, esto altera de manera radical la contribución de este sector al total de la actividad (gráfico rhs).

Es evidente que esto no implica la desindustrialización de la economía alemana, pero es cierto que la ventaja en términos de costes laborales que tenía el país cuando se creó el euro y durante unos quince años ha desaparecido prácticamente. El nivel de los costes laborales unitarios es ahora sólo marginalmente inferior en Alemania que en el resto de la zona euro. A largo plazo, esto puede reducir el impulso de la industria y desplazar la estructura de producción más hacia el mercado local y menos hacia la exportación.

A corto plazo, la recuperación seguirá limitada por la debilidad del sector del automóvil, pero los demás sectores de servicios compensarán con creces esta desventaja. A pesar de una cierta captación/moderación, los últimos índices de clima empresarial de las encuestas Ifo y PMI prevén una aceleración del crecimiento del PIB en el tercer trimestre (tras el +1,6% intertrimestral en el segundo), vinculada a la continuación de la recuperación del consumo de servicios. En el sector de la hostelería, por ejemplo, la actividad se situó en el 40% de los niveles normales en el 2T; si volviera al 80% en el 3T, lo que no está fuera de alcance tras el fin de las restricciones, esto añadiría 0,7 puntos de crecimiento. Con un mercado laboral que muestra sólidas intenciones de contratación, el nivel de actividad anterior a la pandemia debería superarse antes de finales de 2021. En 2022, se espera que la economía alemana se beneficie de la desaparición progresiva de los cuellos de botella de la producción (se retrasa el repunte de la producción de automóviles). En consecuencia, los analistas prevén, a diferencia de otras economías desarrolladas, un crecimiento más fuerte en 2022 que en 2021, del orden del 3,5% y del 5% respectivamente.

En cuanto a la inflación, la visión está sesgada en parte por el aumento de los tipos del IVA en enero (corrigiendo un recorte equivalente en el segundo semestre de 2020). En julio pasado, según el índice de precios armonizado de Eurostat, la tasa de inflación fue del 3,1% en un año, pero excluyendo el efecto del IVA, sólo del 1,3%. Teniendo en cuenta los efectos de base, la inflación seguirá aumentando en el segundo semestre de 2021, con un pico que podría alcanzar o superar el 4% interanual, antes de una caída en enero de 2022. Hay una presión considerable sobre los precios de algunos productos, que puede transmitirse a lo largo del tiempo en parte de la cadena de precios, pero en este momento el aumento de la inflación parece técnico y temporal. Algunos analistas podrían poner el grito en el cielo y culpar una vez más al BCE por su laxitud, pero la realidad es que la inflación subyacente parece estable. El riesgo al alza podría provenir de la solidez de los precios de la vivienda (+9,4% interanual en el primer trimestre de 2021), aunque el índice de los alquileres no muestra por el momento signos de una fuerte aceleración. Por otro lado, no hay presiones salariales. Antes de la crisis, los salarios negociados aumentaban a un ritmo del 2-3% anual, pero esta tasa cayó al 1,4% en el primer semestre de 2021.

En resumen, a pesar de la importante disrupción en el sector del automóvil y de un choque de precios específico (el IVA), la economía alemana sigue recuperándose a buen ritmo. Como en toda Europa, el riesgo a la baja está relacionado con la pandemia (variante Delta). La disminución prevista de las limitaciones de la oferta en 2022 apoya una visión optimista de las perspectivas económicas.