Joan Bonet (BancaMarch) | Con el final del año las bolsas suelen contagiarse del espíritu de la Navidad. Los inversores corren a beneficiarse de la estacionalidad de los tres mejores meses del ejercicio ya que, en términos históricos, noviembre suele ser el mes más alcista con retornos del +1,9% para el S&P 500, seguido de enero con el +1,6% y de diciembre con el +1,5%, frente al promedio mensual del +0,7%.

En esta ocasión, el detonante para la fiesta ha sido la inflación en Estados Unidos: los precios ya suben al 3,2%, casi un tercio del 9,1% de junio del año pasado, cuando alcanzaban su crecimiento más álgido.

Siendo sin duda estos factores unos buenos catalizadores a corto plazo para la bolsa, consideramos que conviene alzar la vista y mirar más allá de la barriga de Papa Noel.

La inflación se está viendo beneficiada por la caída de la energía y de los precios de los automóviles, pero el efecto favorable remitirá a medida que nos acerquemos a abril. En esta fase la clave reside en los alquileres: ponderan un tercio y, creciendo al 6,8%, en el último mes han contribuido en un 72% de la tasa general. Como apuntaba hace pocos días Lisa Cook, de la Junta de Gobernadores de la Fed, una cosa es que las mejoras en la inflación sean perceptibles y otra, es que estén garantizadas en el tiempo. La senda de reducción continuará, pero al ritmo actual no se alcanzará el objetivo del 2% ni al final del año que viene.

De todas formas, el riesgo principal no reside en la inflación sino en el crecimiento económico. La economía, afectada por los tipos de interés más elevados desde 2001 y unas duras condiciones financieras -compatibles con recesiones en el pasado-, se encuentra en proceso de desaceleración y será precisamente en los próximos meses, cuando veremos las peores consecuencias.

Lo que a lo largo de los últimos días sí parece que ha quedado probado con la moderación de la inflación, es que los Bancos Centrales no van a subir más los tipos de interés oficiales.

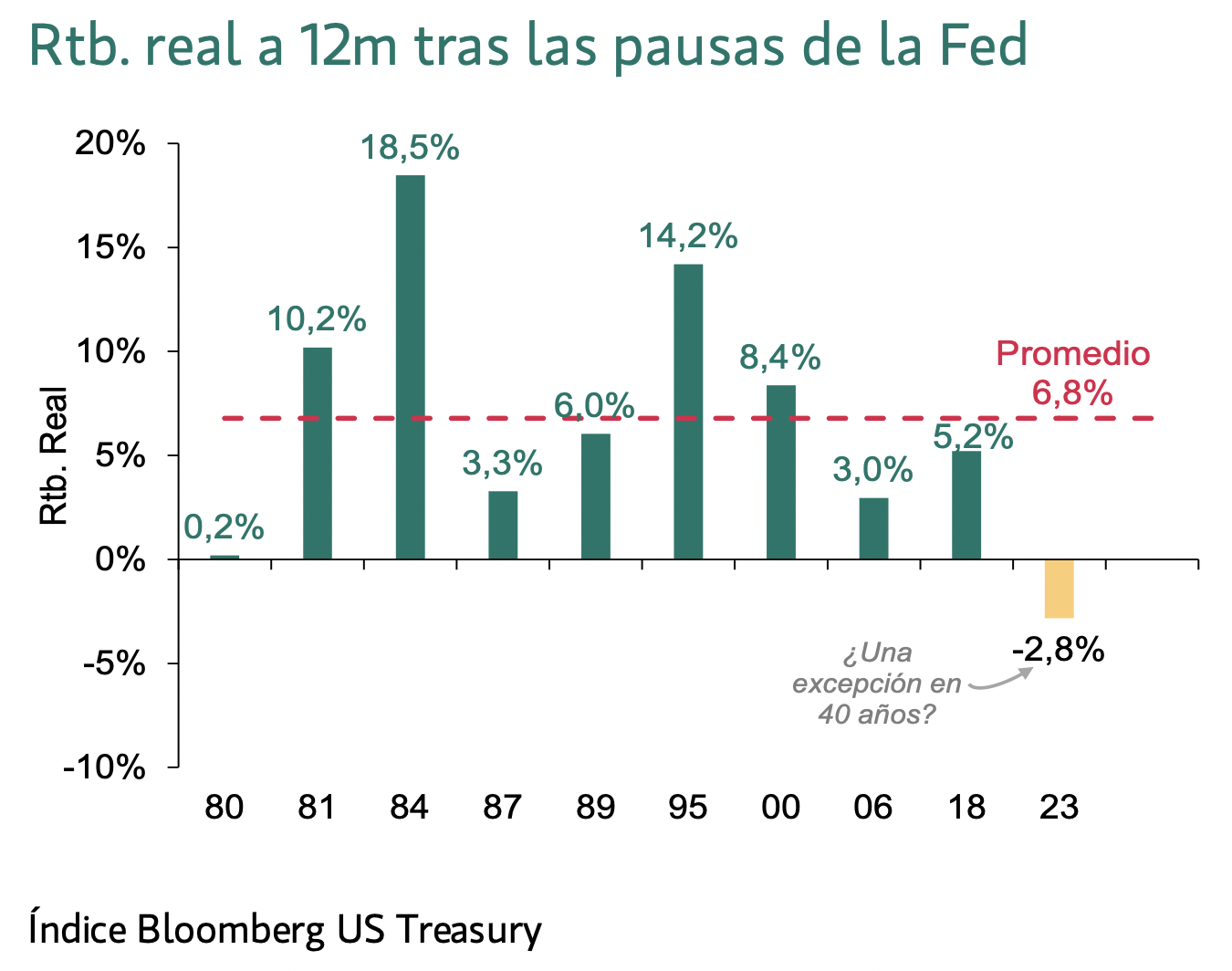

En los últimos 40 años siempre que la Reserva Federal ha entrado en pausa, se han podido conseguir retornos positivos comprando bonos del tesoro norteamericano: un promedio del 6,8% en el primer año descontando los efectos de la inflación, una situación que en este ciclo no ha ocurrido. Como referencia, el bono norteamericano a 10 años cotizaba con una TIR del 4% a finales de julio, el día que la Fed implementó la última subida de tipos, frente al 4,4% actual. Simplemente volver a estos niveles, en términos del US Treasury index, implicaría una rentabilidad del 2,8% a añadir al promedio histórico del 6,8%. Esta situación, junto a la evidencia empírica que muestra el gráfico, sugiere alargar la duración de las posiciones de renta fija, mitigando el riesgo de reinversión de los vencimientos futuros.

Sin embargo, la evolución de la bolsa, está más vinculada al ciclo económico y, para poder tener retornos positivos, depende de que el aterrizaje de la economía sea suave y se pueda evitar una recesión. Desde nuestro punto de vista es pronto para aseverar que “no se ha roto nada” y consideramos que hay que ser prudentes con la exposición a renta variable dado que, afrontando la parte más vulnerable del ciclo económico, vemos poco margen de mejora a unos resultados empresariales para los que el consenso está asumiendo crecimientos del 11%.

Dicen que quien come despacio tiende a atragantarse menos. A practicarlo tras la Navidad y mucha renta fija para la cuesta de enero.